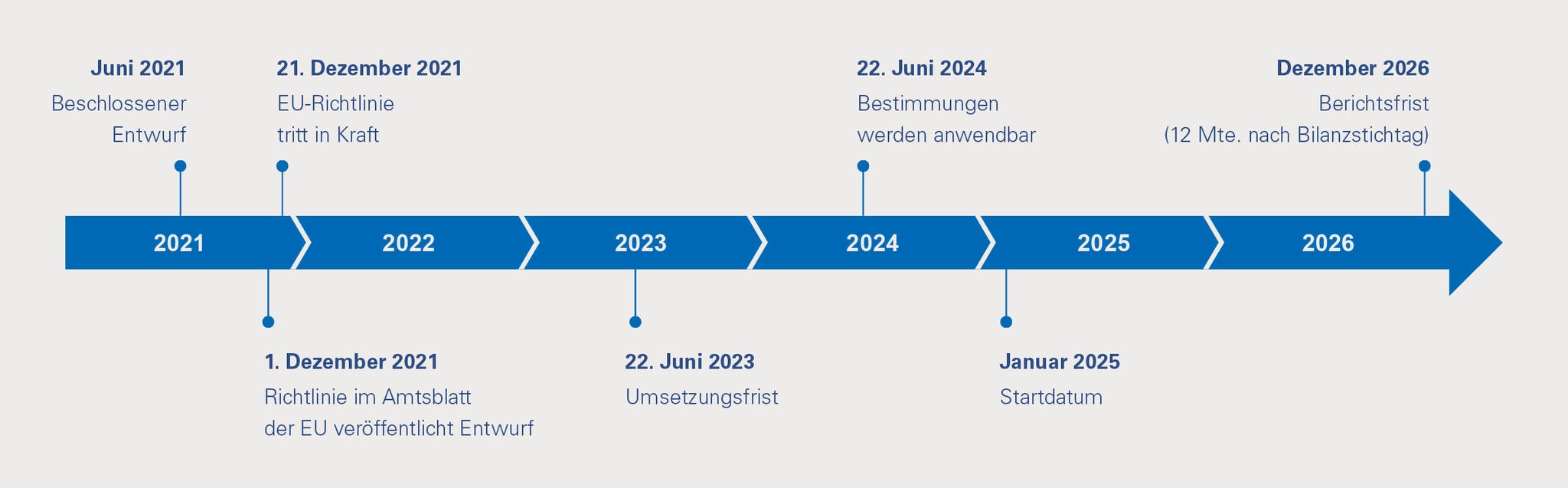

Die neue EU-Richtlinie zur öffentlichen länderbezogenen Berichterstattung (Public Country-by-Country Reporting, CbCR) tritt per 21. Dezember 2021 in Kraft.

Die neuen Offenlegungspflichten gelten für multinationale Unternehmensgruppen mit einem konsolidierten Gesamtumsatz von über 750 Millionen Euro, sofern sie in der EU entweder eine Muttergesellschaft oder aber Tochtergesellschaften bzw. Zweigniederlassungen einer bestimmten Grösse haben. Ihre Berichterstattung muss Informationen zu allen Mitgliedern der Unternehmensgruppe (einschliesslich gewisser nicht in der EU ansässigen Mitgliedern) umfassen und Angaben zu sieben Schlüsselbereichen offenlegen:

- Kurzbeschrieb der Geschäftstätigkeit

- Anzahl Mitarbeitende

- Nettoumsatz (inkl. Umsatz der verbundenen Unternehmen)

- Gewinn oder Verlust vor Steuern

- Steuerrückstellungen

- Steuerzahlungen

- Einbehaltener Gewinn

Die Informationen müssen für jeden EU-Mitgliedstaat, in dem die Gruppe tätig ist, einzeln dargestellt werden. Informationen in Bezug auf ein Land, das von der EU als «nicht kooperativ» eingestuft wird oder gemäss EU seit mindestens zwei Jahren als Grey-List-Land gilt, sind ebenfalls separat auszuweisen. Die Angaben in Bezug auf alle weiteren Drittstaaten können aggregiert dargestellt werden.

Die Berichte sind in den Unternehmensregistern der betreffenden EU-Mitgliedstaaten zu veröffentlichen, ebenso wie auf den Websites der betreffenden Unternehmen. Dort müssen die CbC-Berichte mindestens fünf Jahre lang der Öffentlichkeit zugänglich bleiben. Wenn die Muttergesellschaft nicht dem Recht eines EU-Mitgliedstaats unterliegt, muss die Berichterstattung von den EU-Tochtergesellschaften oder -Zweigniederlassungen vorgenommen werden – es sei denn, die Muttergesellschaft veröffentlicht einen Bericht, der diese Tochtergesellschaften und Zweigniederlassungen miteinschliesst.

Der vorläufige Zeitplan zur Umsetzung der Richtlinie sieht wie folgt aus: