現今觀察

淨零轉型加速,太陽能與風電持續推動,新能源帶來更多投資機會

2023 年政府因應產業需求及淨零轉型,加速推動綠能設置。太陽能設置方面,由於台灣國土面積小,目前地面型及水面型開發已趨飽和,主要以屋頂型或漁電共生、農電共生為持續推動方向, 例如今年五月份立院三讀通過一定條件的新建、增建或改建建築物,應於屋頂設置一定裝置容量太陽光電發電設備,將提高太陽能之設置量。

離岸風電方面, 2023 年 8 月完成第三階段區塊開發第一期之選商,共七間開發商得標,兩間放棄簽約,其餘五座簽署行政契約之風場總裝置容量共 2.335 GW,預計將於 2026-2027 年間併網;

第二期選商規劃亦於下半年展開,將於第四季正式公告選商機制, 預計釋出裝置容量除原規劃之 3GW 外,會一併將第一期尚未獲配之容量於第二期再釋出。

儲能市場於今年度投資熱絡,市場快速發展,惟今年度 5 月份台電公司由於收到的申請量已超過需求量 8 倍以上,為避免市場失衡,已暫停併網申請,讓原本還有多家尚在規劃中之儲能案場皆暫緩投資。此外,電力市場也有聚合商透過售電平台的運作,並搭配台電輔助服務市場之交易,協助購電企業進行能源管理與調控。

國內躉購費率機制方面,除提供太陽能與風力發電外,政策也鼓勵新能源項目的發展,例如生質能的「農林植物」類別等, 以提高多元化能源來源及再生能源供應的穩定性,同時將為投資者提供更多的發展機會。

數據觀察

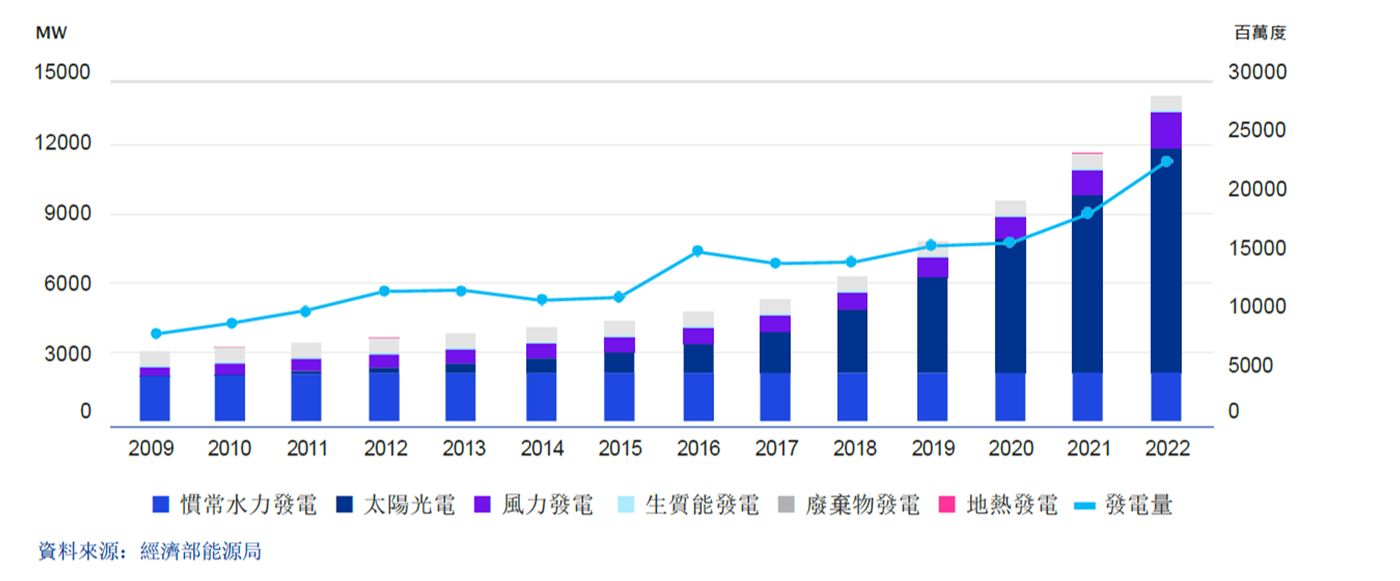

台灣再生能源設置現況與發電量統計

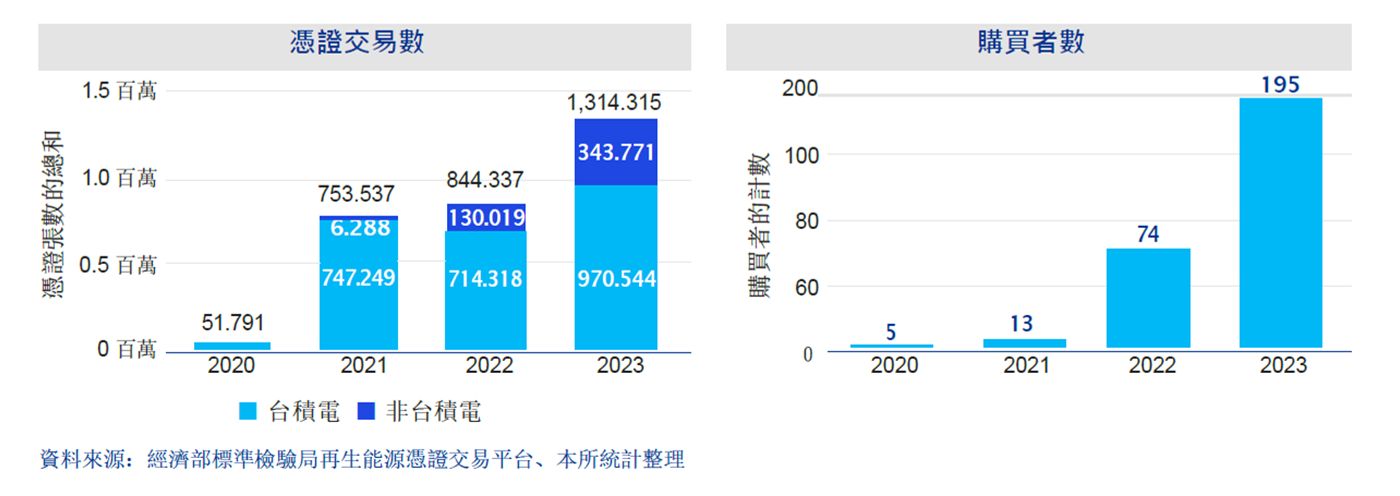

近年再生能源憑證交易概況 (2023 年為截至 9 月份之資訊)

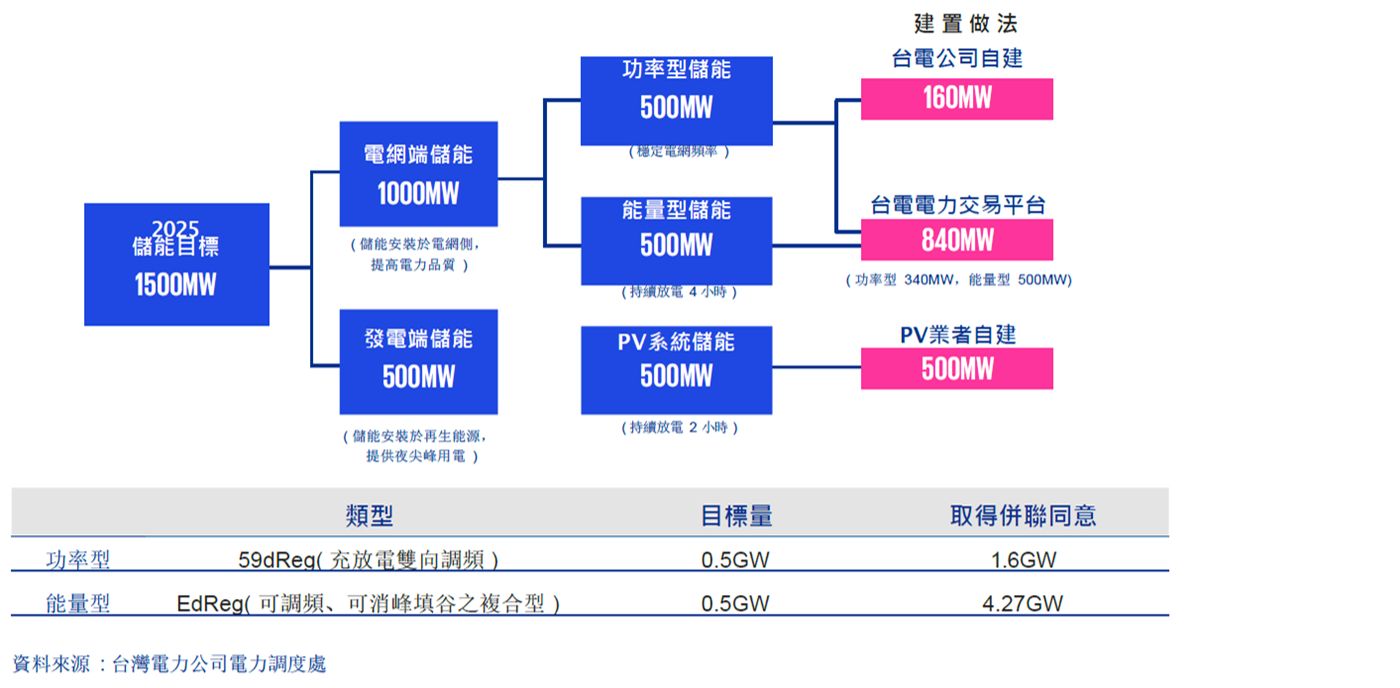

電網端儲能申請狀況

統計至 2022 年,再生能源設置量及發電量持續提高,從再生能源憑證交易統計資訊亦可見,綠電交易量持續提高,投入市場購買綠電企業家數逐年顯著增加,政府也不斷研議如何讓中小企業能買綠電,並推出新方案。

儲能案場投資熱絡,申請量已超出 2025 年目標量,dReg 超出三倍,EdReg 超出八倍,目前政府已暫停併網申請,儲能市場投資(成長)漸趨暫緩。

未來展望

電力市場自由化下售電業發展與 24/7 全時零碳能源管理

Google 於2021 發佈了「24/7 無碳能源(CFE)協定」,與供應商、政府、系統運營商和投資者合作,旨在實現全時零碳能源的目標, 其中需要充足的再生能源設施、穩健的電網系統、成熟的綠電交易制度和轉供機制來實現。由於部分國家缺乏上述條件,市場仍處於轉型階段,在電力市場自由化的發展基礎上建立零碳電力系統之技術,並逐漸導入虛擬電廠機制搭配能源聚合商進行綠電時間匹配調度,來降低碳排與解決高耗電時段問題。台灣若能及早研究並推動 24/7 零碳能源,將提升本地產業和企業在全球能源轉型領域的競爭力。

起步中的綠氫產業

對於最難減排的產業,氫氣、氨氣是最具前景的脫碳解方。完整的氫能經濟架構包括氫氣的儲存、輸送、應用等部分,在化工業、鋼鐵業、交通運輸業已看到相對成熟的應用;然目前儲存運送上仍是一大挑戰,在未來再生能源產製綠氫的商轉成本可大幅降低的預期下,儲存輸送的各種可行方案必須跟上腳步,才能實現氫能經濟的目標。

在眾解決方案中,綠氨儲氫技術是最具有發展性的選項,吸引傳統農業化肥領域往能源領域拓展,如台肥先公布將投入 30 億元再

擴建 2 座更先進的綠氨專業儲槽,並規劃在周圍建氨氫裂解廠,期盼能建立台灣氨能產業鏈,形成氫能平台。各國政府(如美、歐、中、日、台)均已公布氫能、綠氨相關發展策略,再生能源開發商亦陸續跨足氫氣生產,構建多元電力轉換的淨零願景。

綠色金融發展增加減碳動能

台灣綠色金融 3.0 政策目標之一為帶動產業淨零轉型、吸引投資者支援再生能源專案。面對綠能產業的綠色金融需求,金融機構推出綠色債券 / 貸款和可持續投資基金等商品;新創企業積極研發區塊鏈技術、數位化金融和數據分析工具等金融科技解決方案, 以提升效率與透明度;政府透過政策與監管鼓勵綠色金融發展, 使再生能源新創企業與開發商更易獲得資金,如經濟部推行的「綠能信保機制」,由八大行庫提供購電企業的購售電契約(CPPA) 履約擔保,將能擴大風電售電對象,使離岸風電開發商有較高機會獲得專案融資,並提供風電投資者財務保障。