會計師Fun眼看世界 - 台商前進越南 台籍幹部薪資所得稅務處理解析

會計師Fun眼看世界 - 台商前進越南 台籍幹部薪資所得稅務處理解析

配合政府的新南向政策,加上越南本身的投資環境優勢,近幾年越來越多台灣企業(下稱台商)前進越南投資設廠,因而外派台灣本地資深員工或熟稔業務的經理人(下稱台籍幹部)至越南服務。台籍幹部除了在當地負責關鍵的職位(例如人事、財務、生產、研發等)外,也擔崗培育當地人才及傳承公司理念的重責大任。

葉建郎會計師

配合政府的新南向政策,加上越南本身的投資環境優勢,近幾年越來越多台灣企業(下稱台商)前進越南投資設廠,因而外派台灣本地資深員工或熟稔業務的經理人(下稱台籍幹部)至越南服務。台籍幹部除了在當地負責關鍵的職位(例如人事、財務、生產、研發等)外,也擔崗培育當地人才及傳承公司理念的重責大任。

KPMG安侯建業聯合會計師事務所稅務投資部會計師葉建郎表示,台商尚未跨國經營前,員工受僱於國內企業所取得的勞務報酬屬薪資所得,依我國所得稅法規定繳納年度個人綜合所得稅;台商國內公司則在當年度營利事業所得稅結算申報時列報薪資費用。一旦台商跨足海外市場,例如至越南設廠,台籍幹部至越南公司服務,當越南政府對於台籍幹部在當地提供勞務所取得的報酬也有課稅權1時,就涉及台越兩國課稅的國際租稅議題。

葉建郎進一步提到,台商在越南投資設廠,篳路藍縷、創業維艱,給付台籍幹部薪資報酬,涉及台籍幹部個人所得稅及集團整體企業所得稅的負稅考量,謹就台越兩國的所得稅法相關規定及「駐越南台北經濟文化辦事處與駐台北越南經濟文化辦事處避免所得稅雙重課稅籍防杜逃稅協定」(下稱台越租稅協定)分析並舉例說明,協助台商進行集團稅務分析及稅務風險控管。

1依駐越南台北經濟文化辦事處與駐台北越南經濟文化辦事處避免所得稅雙重課稅及防杜逃稅協定(下稱台越租稅協定)第15條個人勞務規定。

一、台籍幹部個人薪資所得在台越兩地的所得稅課稅規定:

首先說明越南境內提供勞務之薪資所得課稅規定,台灣及越南的個人所得稅對於薪資來源所得的認定,均係以「勞務提供地」作為判斷依據2;另外,台越租稅協定對於個人勞務的課稅權分配,原則僅由所得人的居住地國課稅,但所得來源國越南亦得對在當地提供勞務取得的報酬課稅3。因此,台籍幹部在越南提供勞務所取得的報酬,不論是由台商國內公司或越南公司給付,均屬越南的來源所得,應全數申報越南的個人薪資所得稅;如部分勞務於越南境外提供者,應按境內提供服務比例計算後申報越南的個人所得稅。

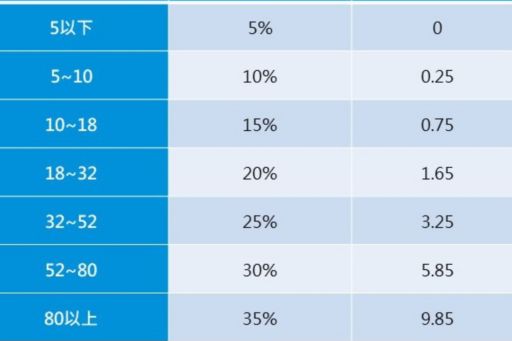

有關越南薪資所得稅的計算方式,按所得人的身分屬居住者或非居住者4有不同的規定。越南的居住者,以減除撫養親屬、慈善人道捐獻等扣除額並扣減屬法律規定強制性的保險款項後之各類課稅所得,按累進所得稅率計算應納稅額(詳後附「越南薪資所得稅率表」);非居住者則就薪資所得按固定比例20%計算應納稅額5。

由於台籍幹部多數同時具有台灣居住者身分6,須依我國「所得基本稅額條例」規定應將在越南取得的薪資報酬申報海外所得,倘海外所得一個課稅年度未達新台幣100萬元,得不予計算,如超過者,應全數計入基本所得額,並於計算所得基本稅額時,得扣除新台幣670萬。

2現行法規對越南來源所得並無特別定義,但實務上廣義接受在越南提供勞務所取得之薪資/工資認定為越南來源所得,不論取得來源是否為境內。

3台越租稅協定第15條個人勞務規定:「一、除第16條、第18條及第19條規定外,一方締約之居住者因受雇而取得之薪俸、工資及其他類似報酬,僅由該國課稅。但該項勞務係於他方締約國提供者,不在此限。如該項勞務係於他方締約國提供,他方締約國得對該項勞務取得之報酬課稅。」

4越南個人所得稅法第2條規定。

5越南個人所得稅法第26條規定。

6依台灣所得稅法第7條及財政部台財稅第10104610140號令規定。

二、台商國內公司列報台籍幹部薪資費用之稅務影響:

台商國內公司將給付台籍幹部的薪資報酬列報為當年度營利事業所得稅結算申報之薪資費用,除了屢見台灣稅局以「與業務無關」7剔除費用補徵20%的營利事業所得稅外;近年來台灣稅局亦依所得稅法第43條之1有關移轉訂價規定,將該筆台籍幹部於越南提供勞務所產生的相對收入,按合理利潤調整集團管理報酬,補徵20%營利事業所得稅,倘調整數超過一定金額且涉有違章者,可能會被課處罰鍰。綜上,不論是費用遭剔除或者另外被調整移轉訂價收入,均會增加台商集團企業整體的稅負負擔,不可不慎。

7依台灣所得稅法第38條規定。

三、舉例說明:

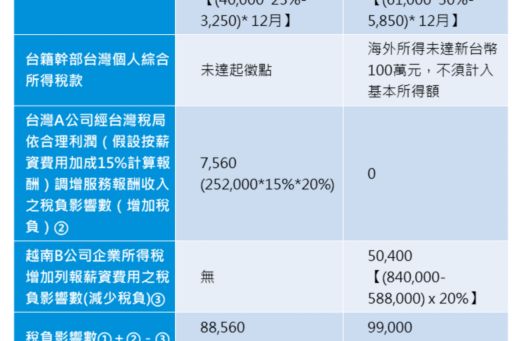

假設台灣公司(A)的台籍幹部於2018年派至越南關係企業 (B)任職,全年均在越南工作,每月薪資為越盾70,000,000元。其中由台灣A公司支付薪資折合新台幣30,000元(越盾21,000,000元÷匯率700),由越南B公司支付薪資越盾49,000,000元, A、B公司分別列報台灣及越南營利事業(企業)所得稅之薪資費用(越南個人所得稅免稅額為越盾9,000,000元,無其他海外所得)。

綜上釋例解析,「兩地支薪」計算出台越稅負影響數為越盾88,560,000元;若依台籍幹部實際於越南受聘提供勞務,採「全部由越南公司支薪」計算出台越稅負影響數為越盾99,000,000元,對台商集團的整體租稅影響數差異數縮小為越盾10,440,000元(註:仍須依實際情況計算)。由於符合台越兩地稅法的規定,台商國內公司也可避免因列報台籍幹部薪資費用被剔除或被調增移轉訂價收入,增加不必要的稅負負擔,造成雙重課稅。

葉建郎提醒,台商朋友的事業觸角跨足海外,勢必面臨國際間課稅權分配問題,不論是台籍幹部的個人所得稅或是集團企業的營利事業所得稅,除了整體稅負負擔的租稅分析,也要考慮到所得在兩國之間是否有重複課稅情形,以台灣與越南間的跨國投資為例,可依台越租稅協定申請消除或扣抵雙重課稅。茲建議台商可向會計師或專業稅務代理人進行諮詢及委託申請適用協定,以降低投資之稅務風險,並保障自身租稅權益。

會計師Fun眼看世界

© 2025 KPMG, a Taiwan partnership and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved.

For more detail about the structure of the KPMG global organization please visit https://kpmg.com/governance.

上列組織及本文內任何文字不應被解讀或視為上列組織之間有任何母子公司關係,仲介關係,合夥關係,或合營關係。 上述成員機構皆無權限(無論係實際權限,表面權限,默示權限,或任何其他種類之權限)以任何形式約束或使得 KPMG International 或任何上述之成員機構負有任何法律義務。 關於此文內所有資訊皆屬一般通用之性質,且並無意影射任何特定個人或法人之情況。即使我們致力於即時提供精確之資訊,但不保證各位獲得此份資訊時內容準確無誤,亦不保證資訊能精準適用未來之情況。任何人皆不得在未獲得個案專業審視下所產出之專業建議前應用該資訊。