Z roku na rok pojawiają się kolejne pomysły nowelizacji przepisów podatkowych, przy czym część zmian jest kluczowych dla funkcjonowania całego systemu podatkowego. Ma to swoje odzwierciedlenie w danych dotyczących wpływów budżetowych, a także w statystykach związanych ze stosowaniem przepisów podatkowych, w szczególności w kwestii kontroli podatkowych oraz kontroli celno-skarbowych. W drodze informacji publicznej KPMG uzyskało z Ministerstwa Finansów w lipcu bieżącego roku dane dotyczące kontroli i bieżących wpływów budżetowych. KPMG stara się gromadzić analogiczne dane regularnie, co daje możliwość porównawczego spojrzenia na zmiany w tym zakresie.

Wpływy podatkowe

W przypadku PIT i VAT, które zapewniają najwyższe kwotowo dochody budżetowe za rok 2021, wpływy wynosiły kolejno ponad 136 mld zł (PIT) oraz niemal 216 mld zł (VAT), natomiast wpływy w pierwszej połowie obecnego roku budżetowego 2022 (wg wstępnych danych MF aktualnych na dzień 30 czerwca) stanowią:

- w przypadku PIT, odpowiednio 48% (65 mld zł) całkowitych zeszłorocznych wpływów;

- w przypadku VAT, 51% (110 mld zł) całkowitych zeszłorocznych wpływów.

Oznacza to, że wpływy z tych podatków w roku 2022 (według stanu na dzień 30 czerwca br.) w skali rocznej mogą być zbliżone do całkowitych wpływów 2021 roku.

Inne wnioski wynikają natomiast z porównania bieżącej półrocznej wysokości wpływów z tytułu trzeciego w kolejności, jeśli chodzi o wysokość wpływów budżetowych, podatku CIT w stosunku do całorocznej sumy wpływów podatkowych w roku ubiegłym. Mianowicie w pierwszym półroczu 2022 roku wpływy podatkowe z tytułu podatku CIT osiągnęły wysokość ponad 44 mld zł, co stanowi 66% całorocznych wpływów w roku 2021, które łącznie wyniosły wtedy niecałe 67 mld zł. Przyczyn takiej różnicy jest na pewno wiele, natomiast wydaje się, że tego typu wzrost może być spowodowany swoistym popandemicznym „odbiciem”.

Niemniej jednak łączne dochody z tytułu podatków VAT, PIT i CIT - rok do roku są porównywalne. W całym roku 2021 wynosiły ponad 418,5 mld zł, natomiast w pierwszym półroczu 2022 roku wartość ta wyniosła ponad 220 mld zł, co stanowi 52,5% całorocznych wpływów podatkowych z tych podatków za rok 2021.

Kontrole podatkowe i celno-skarbowe

Szereg nowelizacji i wątpliwości w stosowaniu przepisów przenosi się również na kontrole podatkowe i celno-skarbowe oraz praktykę stosowania regulacji prawnych.

Skuteczność kontroli

W 2021 roku urzędy skarbowe przeprowadziły 15 781 kontroli podatkowych, z czego 4956 (31%) zakończyło się dobrowolną korektą deklaracji podatkowej przez podatnika.

W tym samym czasie zostało przeprowadzonych 2966 kontroli celno-skarbowych, tj. 5-krotnie mniej niż kontroli podatkowych. Ponad 91% (tj. 2709) zakończyło się ustaleniem nieprawidłowości w zakresie rozliczeń podatkowych. Są to zatem kontrole „skuteczne”, więc należy uznać, że dokonywane przez urzędy celno-skarbowe typowanie podatników do kontroli najczęściej jest uzasadnione. Z kolei jedynie niecałe 20% (535) skutkowało dobrowolną korektą deklaracji podatkowej przez podatnika – ponad 10 pp. mniej niż w przypadku kontroli podatkowych. W tym samym roku wszczęto także 1357 postępowań podatkowych (po przekształceniu kontroli celno–skarbowej).

Wartości ustaleń wynikajacych z kontroli

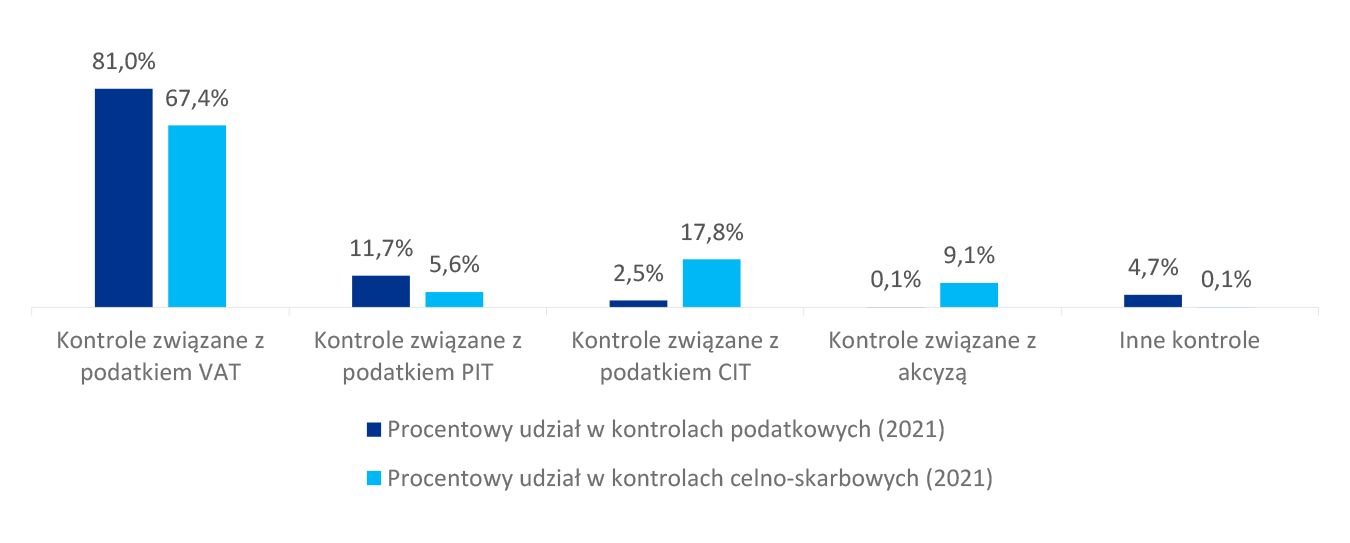

Łączna wartość ustaleń wynikająca z kontroli podatkowych przeprowadzonych w 2021 roku wyniosła ponad 3 mld zł, z czego zdecydowanie najwięcej wynikało z kontroli związanych z podatkiem VAT (81%), następnie z kontroli związanych z podatkiem PIT (11,7%).

W przypadku kontroli celno-skarbowych łączna wartość ustaleń wyniosła w całym 2021 roku prawie 5,7 mld zł, z czego największy udział miały (podobnie jak w przypadku kontroli podatkowych) kontrole związane z podatkiem VAT (67,4%). Na drugim miejscu pod względem udziału znalazły się z kolei kontrole w związku z podatkiem CIT (17,8%).

Porównanie udziałów różnych typów kontroli podatkowych i celno-skarbowych

Zauważyć można, że w ramach kontroli celno-skarbowych udział kontroli związanych z CIT jest o wiele wyższy (ok. pięciokrotnie), niż ma to miejsce przy kontrolach podatkowych. Kontrole celno-skarbowe mają także 10-krornie większy udział kontroli związanych z akcyzą – w kontrolach podatkowych ich udział jest wręcz znikomy.