Salīdzinoši nesen [1] Valsts ieņēmumu dienesta (VID) mājaslapas sadaļā “Riskanto nodokļu maksātāju grupas” VID ir publicējis skaidrojošu materiālu par soda naudu piemērošanu transfertcenu dokumentācijas pārkāpumos “Vadlīnijas par soda naudas piemērošanas principiem transfertcenu dokumentācijas iesniegšanas termiņa vai sagatavošanas prasību pārkāpumos”. [2] Minēto vadlīniju mērķis ir ieviest algoritmu, lai konsekventi noteiktu, kā aprēķināmas soda naudas par transfertcenu dokumentācijas savlaicīgu neiesniegšanu vai būtisku tās sagatavošanas prasību pārkāpšanu. Šajā rakstā sīkāk par aktuālo.

Kādas transfertcenu prasības tad ir jāievēro nodokļu maksātājiem?

Likuma “Par nodokļiem un nodevām” 15.2 pantā ir aprakstītas vairākas būtiskas normas, kas attiecas primāri uz starptautisku uzņēmumu grupu dalībniekiem Latvijā. Proti, definēts tas nodokļu maksātāju loks, kam un kādos gadījumos obligāti vai pēc pieprasījuma VID ir jāiesniedz vai nu tikai Vietējā, vai Vietējā un Globālā dokumentācija, cik bieži šie dokumenti ir jāsagatavo, jāatjauno, kāds ir darījumu būtiskuma slieksnis, piemērojamās soda sankcijas u.c.

Savukārt, MK noteikumi Nr. 802[1] nosaka to, kāda un cik detalizēta informācija ir jāiekļauj Globālajā un Vietējā transfertcenu dokumentācijā, kā arī Vienkāršotajā transfertcenu dokumentācijā (dokumentācija, kas attiecas uz zemas pievienotās vērtības pakalpojumu pamatošanu). Pēc būtības (vismaz vietējo normu ieviešanas sākumposmā) Latvijas vajadzībām sagatavojamās transfertcenu dokumentācijas saturs neatšķīrās no tā, ko paredzēja ESAO Vadlīniju[2] 5. nodaļas pielikumā rekomendētais formāts. Proti, Latvijas transfertcenu dokumentācijas prasības tika kopētas no ESAO Vadlīniju rekomendācijām.

Kāpēc jaunās VID vadlīnijas ir svarīgas?

Iepriekš[1] jau informējām lasītājus, ka, lai arī obligātas (izpildoties noteiktiem nosacījumiem) transfertcenu dokumentācijas sagatavošanas un iesniegšanas prasības Latvijā ir ieviestas jau kopš 2018. gada. Tomēr tikai salīdzinoši nesen esam novērojuši, ka VID ir aktīvi pievērsies nodokļu maksātāju iesniegto transfertcenu dokumentāciju pārbaudei un izvērtēšanai pēc būtības, atsevišķos gadījumos pat piemērojot arī maksimālo sodu.

Atgādinām, ka atbilstoši likuma “Par nodokļiem un nodevām” 15.2 panta 14. daļai, VID ir tiesības piemērot nodokļu maksātājam soda naudu līdz 1% no kontrolētā darījuma summas, bet ne vairāk kā 100 000 EUR par (i) laikā neiesniegtu transfertcenu dokumentāciju vai (ii) gadījumos, kad nodokļu maksātājs būtiski pārkāpis normatīvajos aktos paredzētās transfertcenu dokumentācijas sagatavošanas prasības. Praksē līdz šim VID bija brīdinājis nodokļu maksātājus, ka transfertcenu dokumentācijas netika iesniegtas laikus vai bija neatbilstošas vietējām likuma normām, atļaujot veikt labojumus mēneša laikā. Saskaņā ar jaunajām VID vadlīnijām, pašlaik nav viennozīmīga izpratne par to, vai tas tā turpināsies arī nākotnē.

Kādos gadījumos tiks piemērots sods par transfertcenu dokumentācijas pārkāpumiem?

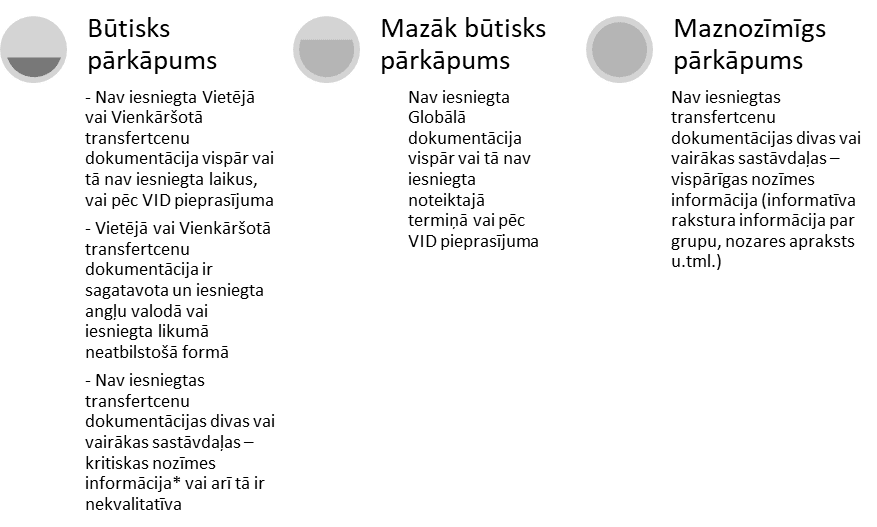

Saskaņā ar VID publicēto materiālu, nodokļu maksātāju pārkāpumus iedalīs būtiskos, mazāk būtiskos un maznozīmīgos pārkāpumos. Ērtības labad zemāk attēlā esam norādījuši galvenos katra pārkāpuma veida raksturojošos lielumus.

* VID ieskatā visa Vietējā un Vienkāršotā transfertcenu dokumentācijā ietveramā informācija vērtējama kā kritiskas nozīmes informācija

Kā tiks aprēķināta soda nauda?

Soda naudas apmēru noteiks atbilstoši pārkāpuma būtiskumam, individuāli izvērtējot nodokļu maksātāja izdarītā pārkāpuma apstākļus un rīcību, ņemot vērā nodokļu maksātāja atbildību mīkstinošos un pastiprinošos apstākļus:

- Par maznozīmīgu pārkāpumu piemēro soda naudu 0,05 % apmērā no kopējās kontrolēto darījumu summas, bet ne vairāk kā 15 000 EUR (ar iespēju soda naudu pat nepiemērot);

- Par mazāk būtisku pārkāpumu piemēro soda naudu no 0,1 % līdz 0,5 % no kopējās kontrolēto darījumu summas, bet ne vairāk kā 50 000 EUR;

- Par būtisku pārkāpumu piemēro soda naudu no 0,5 % līdz 1 % no attiecīgā kontrolētā darījuma summas, bet ne vairāk kā 100 000 EUR.

Lai padarītu aprēķina mehānismu komplicētāku, VID ir noteicis arī “sākumpunktu” mazāk būtisku pārkāpumu (0,3%) un būtisku pārkāpumu (0,75%) gadījumos, kas tiks izmantots par pamatu, kā noteikt soda naudas apmēru. Ja nodokļu maksātājs būs veicis kādu no šiem pārkāpumiem, soda naudas sākuma koeficients tiks koriģēts ar nodokļu maksātāja kopējo atbildību pastiprinošo vai mīkstinošo apstākļu individuālo vērtējumu rezultātu, iekļaujoties augstāk uzskaitītajos intervālos atkarībā no pārkāpuma nozīmīguma. Saskaņā ar vadlīniju tabulās norādīto noprotams, ka atbildības mīkstinošie apstākļi būs nodokļu pārmaksa, bet pastiprinošie – nodokļu parāds.

Svarīgi, ka, ja par attiecīgo pārskata periodu konstatēti vairāki pārkāpumi (maznozīmīgs, mazāk būtisks, būtisks pārkāpums), tad katru pārkāpumu izvērtē atsevišķi un aprēķina soda naudu par katru pārkāpumu. Visu pārkāpumu kopējo soda naudas summu nosaka, nepārsniedzot 100 000 EUR, kas šajā gadījumā ir nodokļu maksātājiem labvēlīga likuma normu interpretācija.

Autora komentārs

Analizējot šo VID vadlīniju redakciju, noteikti rodas vairākas atziņas par to praktisku piemērošanu, piemēram:

- Likumā ietvertais norāda, ka sods par transfertcenu dokumentācijas neatbilstību ir piemērojams tikai būtisku pārkāpumu gadījumā. VID ar šajā rakstā minētajām vadlīnijām nosaka, kas tad uzskatāms kā būtisks pārkāpums. Attiecīgi svešvalodas lietošana starptautiskas uzņēmumu grupas transfertcenu dokumentācijās ir uzskatāms kā būtisks pārkāpums, kā rezultātā var tikt aprēķināta līdz pat 100 000 EUR soda nauda. Saprotot, ka transfertcenas skar ne tikai Latviju un ir visai starptautisks nodokļu aspekts, transfertcenu dokumentācijas, kas gatavotas grupas ietvaros visiem tajā ietilpstošajiem uzņēmumiem (piemēram, angļu valodā) un iesniegtas VID jau, sākot ar 2018. gadu, kvalificējas kā būtisks pārkāpums.

- Pašlaik noteiktā soda apmērs gan likumā, gan VID vadlīnijās nav sasaistīts ar potenciālu transfertcenu risku un pēc būtības VID maksimālo sodu var piemērot arī tad, ja ar pašām piemērotajām transfertcenām nav sasaistāmi nodokļi riski. Proti, transfertcenas ir noteiktas korekti, kā to paredz nesaistītu personu darījumu jeb tirgus cenu princips. Tādēļ transfertcenu dokumentācijas neiesniegšanas fakts vai nepilnības, pat ja nav saistītas ar nodokļu nenomaksas risku, var rezultēties visaugstākajā soda naudā Latvijas nodokļu regulējuma kontekstā.

- No vadlīnijām izriet, ka arī, piemēram, tāda nepilnība, kā uzņēmumu grupas juridiskās struktūras neiekļaušana dokumentācijā un izmaksu bāze par saņemtajiem vadības pakalpojumiem, var tikt uzskatīta par sodāmu pārkāpumu.

- Pieņemot, ka soda naudas apmēra kalkulācija ir atkarīga no nodokļa nomaksas fakta (parāds vai pārmaksa), nodokļu pārmaksas fakts ļauj samazināt soda naudas apmēru

Papildus šīm atziņām, turpmākajos rakstos arī apskatīsim citas VID interpretācijas transfertcenu analīzē ar mērķi palīdzēs prognozēt ar transfertcenu pamatošanu saistīto administratīvo slogu un izmaksas.

________________________________________________________________________

[1] Apstiprināts ar VID 2023. gada 11. septembra rīkojumu Nr. 201, bet VID mājaslapā augšupielādētas 2023. gada 4. oktobrī

[2] https://www.vid.gov.lv/lv/media/19380/download?attachment

[3] 2018. gada 18. decembra Ministru kabineta noteikumi Nr. 802 “Transfertcenu dokumentācija un kārtība, kādā noslēdzama nodokļu maksātāja un nodokļu administrācijas iepriekšēja vienošanās par tirgus cenas (vērtības) noteikšanu darījumam vai darījumu veidam”

[4] https://kpmg.com/lv/lv/home/insights/2022/07/jaunas-esao-transfertcenu-vadlinijas.html

Šajā dokumentā apkopotā informācija ir vispārīga un nav paredzēta kādas konkrētas fiziskas vai juridiskas personas situācijas apskatam. Lai arī mūsu mērķis ir sniegt precīzu un savlaicīgu informāciju, nav iespējams garantēt, ka informācijas saņemšanas brīdī tā vēl arvien būs precīza vai ka tā būs precīza nākotnē. Nevienam savā rīcībā nevajadzētu paļauties uz šo informāciju bez atbilstošas profesionālas konsultācijas, rūpīgi izpētot konkrēto situāciju.