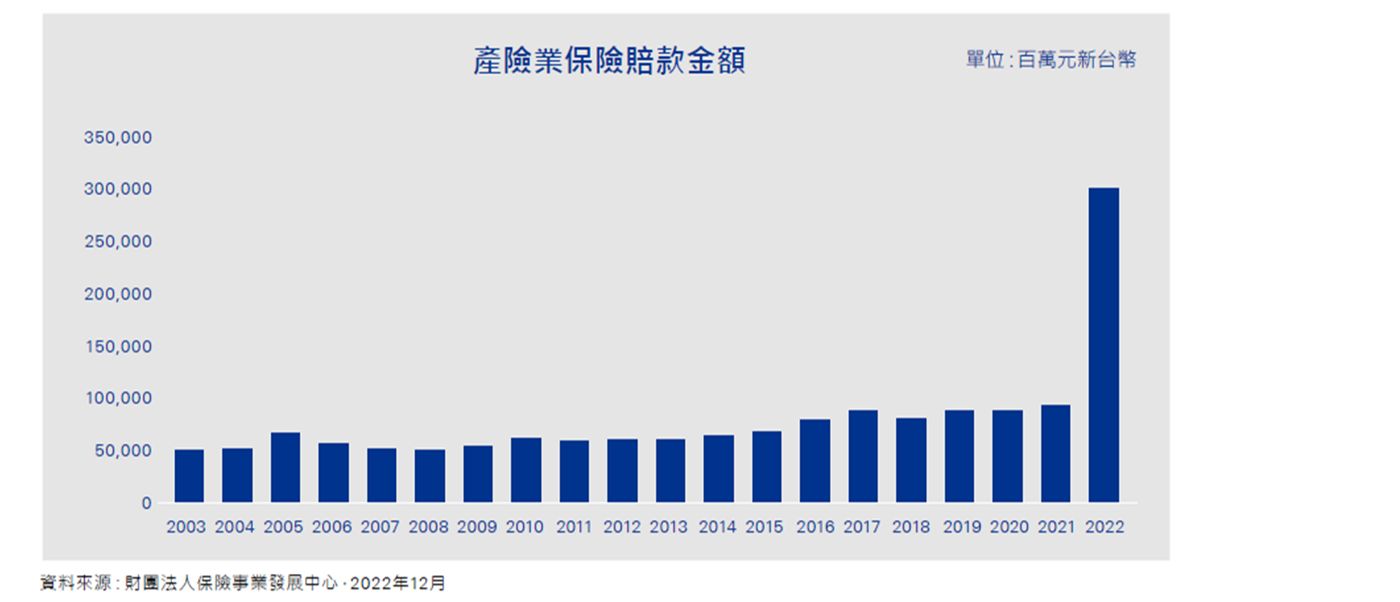

KPMG安侯建業今(21)日推出「2023臺灣保險業報告」,研究報告中顯示2022年全球市場形成股債雙雙下挫,令保險公司的投資布局面臨不小壓力,同時國內疫情於2022年中單日確診人數衝高至數萬人,致使防疫險理賠金額巨幅攀升,對保險公司形成明顯衝擊。在雙重因素影響之下,使國內保險業的營運處於較不利的局面。截至2022年底,防疫險理賠金額高達1,693億元,疫苗險為423億元,防疫雙險合計賠付金額達2,116億元,明顯墊高全年理賠總額,成為2022年產險業營運成本驟增並面臨虧損的關鍵。

以資產總額來看,2022年保險業總資產增長至34.08兆元新台幣,成長幅度為0.8%,維持過去20年資產規模持續正成長的趨勢,同時保險業資產占整體金融機構總資產的比率維持於2018年以來的34%水平之上。其中,壽險業的資產總額由33.34兆元增長0.8%至34.62兆元,同樣保持20年正成長的水平,而產險業總資產雖由4,550.91億元縮減至4,529.29億元,但減幅僅是微小的0.5%。

營運表現方面,2022年保險業稅後虧損236.6億元,為2010年後首度呈現虧損,但主要是產險業較明顯虧損的影響所致。壽險業去年稅後盈餘1,460.6億元,而產險業受到防疫雙險理賠衝擊,全年稅後虧損達1,697.2億元,為20年來最高單年虧損金額,成為2022年國內保險業無法獲利的重要因素。

KPMG安侯建業金融服務產業主持會計師李逢暉表示,隨著疫情逐漸趨緩,本國政府防疫措施進一步鬆綁,大幅解除產險業的防疫險賠付壓力,對其營運應會有相當大的助益。同時,進入2023年後,國際主要央行的升息措施已放慢節奏並暫停升息觀察,投資市場受到鼓舞,表現明顯較前一年回升。同時,國際投資市場回穩,對保險業資金運用應可帶來較正面效益。不過,由於因應準備接軌IFRS 17,以及國內高齡化社會,壽險業者希望能朝業務回歸保險的保障專業發展,保單商品結構進行調整轉型,短期內保費收入成長部份或許會面臨挑戰,但長期來看對國內保險業的發展應屬有利。因此,度過較不利於營運的環境之後,未來可望逐漸回穩。

李逢暉提出,除營運環境之外,金融科技和綠色轉型等發展,對臺灣保險業來說亦是重要課題。近年金融與新興科技的結合越來越密切,金融科技的發展較過往有很大的進展,保險科技已成為重要的一環。許多保險業者應用新興科技創造多元化的產品與服務,讓消費者擁有更多不同服務體驗。2022年6月推出「保險存摺」服務,民眾可直接在線上查閱自己所有保單資料,更方便管理保險狀態。隨著保險公司和醫療院所的加入,保險科技運用共享平臺已逐漸擴大成為超過20間保險機構及10多家醫院參與的大型聯盟鏈。其中,保險存摺於2023年12月已有近45萬人註冊成為會員,而理賠聯盟鏈和保險醫起通於2022年12月進入2.0階段,將會透過線上身分認證,讓保戶進入無紙化的數位服務。

KPMG安侯建業金融服務產業協同主持人陳世雄表示,政府和業者共同推動的保險科技運用共享平臺,其所結合的數位服務不僅讓傳統保險服務模式擁有新樣貌,並且民眾接受度高,帶來的成效亦相當顯著。隨著參與提供服務的保險公司和醫療院所擴大,以及加入保險存摺的會員人數增長,未來在累積更多電子保單,且保單內容皆數位化之下,後續將能做到擷取個別內容,運用面向可望更為細緻,讓數位化應用更進一步發展。若其他主管機關對保險身分認證機制亦認同,則跨出保險產業的應用,成為資料共享的開放金融,其發展的前景與可能效益或將令人充滿想像。

疫情讓民眾對無接觸服務逐漸形成習慣,加上行動裝置多元化且數位化日趨普及,金融數位服務已成為不可逆的趨勢。政府深知如此,因此為鼓勵金融創新,並提供保險業者一定支持,於法規層面持續修正規範,不僅放寬網路投保措施,而且亦鬆綁遠距投保規定,促使網路投保商機有機會提高,並助攻遠距投保業務的發展。

陳世雄進一步指出,民眾逐漸習慣數位金融服務後,對運用網路和遠距等數位投保方式,其接受度與需求具有一定程度的上升。政府積極推動保險科技的發展,並期望能協助保險業者擴大業務商機的決心相當堅定,因此與時俱進,透過持續性的法規修正,不僅逐步擴大網路和遠距投保的適用範圍,同時在較繁複的身份認證部份,亦將金融行動身分識別方式加入,此舉可免除投保人在身分驗證時重複填寫個人資料,讓網路投保更快速,且不限同一金控旗下的銀行帳戶,有望增加外溢至其他非金控的獨立保險業者的商機。因此,網路和遠距投保或將為數位化服務趨勢中,支持國內保險市場發展的重要方式。

《KPMG保險業報告》在全球主要城市推行已經數年,為KPMG金融服務業主要刊物中,最受矚目及重視的出版品之一。在亞太、臺灣、中國等地區,近年紛紛推出更貼近本土市場的保險業專題報告。《2023臺灣保險業報告》為KPMG安侯建業連續第4年推出,解析2022-2023年國內外市場變化及產業趨勢,並彙整事務所專家服務客戶的經驗及對國內外市場趨勢的觀察與見解。