欧州銀行の開示から見えるCOVID-19のIFRS予想信用損失会計に与える影響

2019年12月期、2020年12月期の第1四半期の開示内容を比較検討し、新型コロナウイルス感染症による、欧州銀行のIFRS第9号の予想信用損失会計への影響を考察しました。

2019年12月期、2020年12月期の第1四半期の開示内容を比較検討し、新型コロナウイルス感染症による、欧州銀行のIFRS第9号の予想信用損失会計への影響を考察しました。

2018年1月1日より強制適用されたIFRS第9号「金融商品」の予想信用損失の開示は2019年12月期で2度目を迎えました。また、2020年4月、5月には、2020年12月期第1四半期の開示も公表されました。本稿では、欧州G-SIBsの一部(12行)の2018年12月期と2019年12月期及び、2020年12月期の第1四半期の定量的な開示内容を比較検討し、新型コロナウイルス感染症による、欧州銀行のIFRS第9号の予想信用損失会計への影響を考察しました。

なお、本文中の意見に関する部分については、筆者の私見であることをあらかじめお断りいたします。

ポイント

- 2019年12月末時点のローンに対する引当率は、対象とした9行の平均で、ステージ1は0.19%、ステージ2は3.98%、ステージ3は47.29%であった。前年度に比較するとすべてのステージで引当率は減少していた。

- 2020年3月末時点におけるステージ1のローンの引当率は、2019年12月末の数字と比較可能な5行を平均すると、0.21%から0.26%へと増加していた。

- 新型コロナウイルス感染症の拡大による影響について不確実性が高いものの、各金融機関ではそれぞれ一定の前提をおいてその影響を予想信用損失に反映している。多くはマクロ経済指標の悪化をシナリオに織り込んでいるが、政府支援等のプラスの影響も考慮される結果、引当率に大きな変化がない銀行もあった。

I.はじめに

KPMG Insight Vol37「欧州銀行の先行事例の開示から見えるIFRS予想信用損失会計」において、IFRS第9号の適用1年を経た欧州G-SIBsの一部(12行)の定量的、定性的な開示内容を比較検討しながら、欧州の銀行におけるIFRS第9号の予想信用損失会計導入の影響をまとめました。本稿では、同じ銀行を調査対象とし、2019年12月期のアニュアルレポート及び2020年12月期の第1四半期の情報から、新型コロナウイルス感染症(COVID-19)が欧州銀行のIFRS第9号の予想信用損失会計に与える影響をまとめました。

II.エクスポージャーと損失評価引当金

本稿では、2019年12月期のアニュアルレポート、2020年12月期第1四半期の財務情報の開示情報から、ステージごとのローン及びオフバランス項目について、エクスポージャーと引当金の金額を用いて引当率を計算し、期末のエクスポージャーに対する引当率及びその変化を分析しました。ここでは、ローンは、償却原価で測定する区分及びFVOCIで測定する区分の両者を対象とし(リテール、ホールセールは区別しておりません)、オフバランス項目は、ローンコミットメント、金融保証契約を対象としています。なお、定量的分析においては、2018年12月期で数値比較ができた銀行を2019年12月末の分析対象としており、ローンについては9行、オフバランス項目については8行です。2020年12月期の第1四半期の分析については、2020年3月末で比較可能な情報が確認できた銀行を対象とし、ローンについては5行、オフバランス項目については4行であり、2019年12月末の分析対象の一部です。

1.2019年12月末時点の引当率(COVID-19影響前)とその変化

2019年12月末においては、各行ともCOVID-19の影響を予想信用損失の算定には考慮していません。開示後発事象として記載している銀行は12行中4行あり、いずれも2020年に金額的な影響が表れると記載しています。

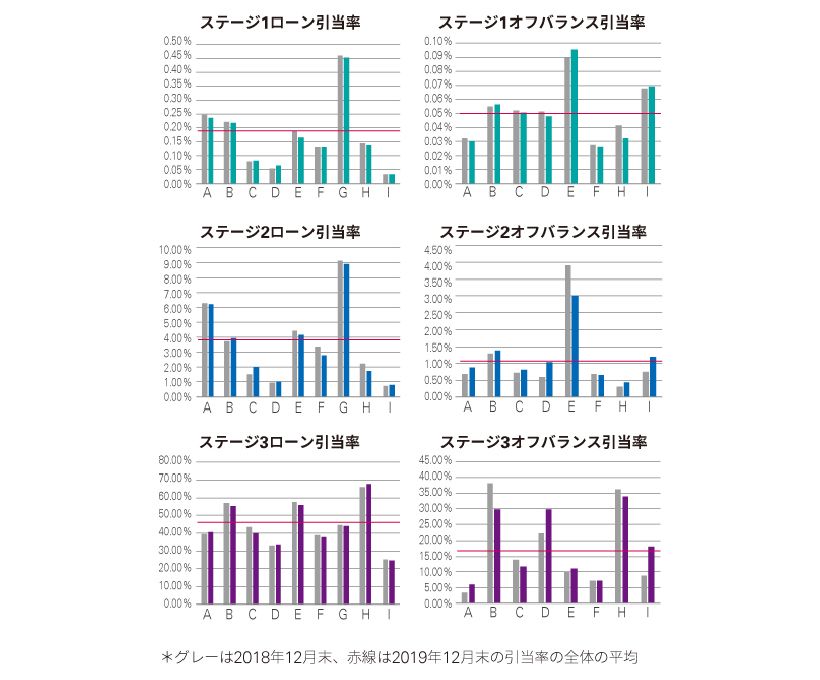

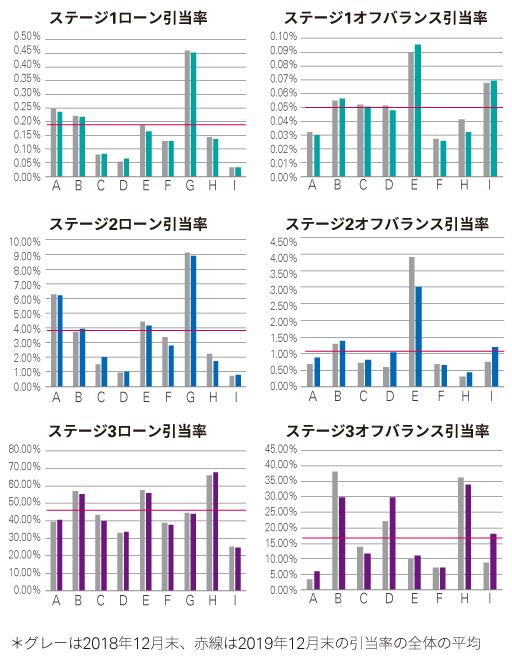

2019年12月末時点におけるステージごとの引当率は、図表1のとおりです。9行を平均すると、ステージ1のローンに対する引当率は0.19%、ステージ2のローンに対する引当率は、3.98%、ステージ3のローンに対する引当率は、47.29%です。一番低い引当率と一番高い引当率の差はステージ1は0.4%、ステージ2は8%です。

一方、オフバランス項目の引当率をみてみると、ステージ1の引当率は各行で大きなバラつきは見られず、8行の平均は0.05%、ステージ2ではE銀行が突出した引当率となっていますが、平均すると1.08%、ステージ3に対する平均引当率は16.79%です。各行の引当率の違いは、保有するポートフォリオの商品性、地域性の違いによるものと考えられます。なお、ローン・エクスポージャーの金額ベースでは、全体的にステージ1は増加、ステージ2は減少傾向が見られました。

2018年12月末から2019年12月末のローンの引当率の変化については、ステージ1は、2019年12月末に減少している銀行が6行、増加している銀行は3行です。ステージ2については2019年12月末に減少している銀行が5行ですが、この5行はステージ1で減少している銀行と同じであり、引当率の増減の傾向はステージ1とステージ2で概ねで変わらない、と言えると考えます。ステージ3については債権の信用の質の個別性が高いため、ステージ1やステージ2と同じ傾向とはならないようです。引当率は3行で増加しています。

オフバランス項目については、ステージ1について減少している銀行は8行中5行あり、ステージ2については増加している銀行が

6行、減少している銀行が2行であり、ステージ1とステージ2での傾向は一致していません。オフバランス項目に対する引当金額自体が小さく、少しの動きで引当率にも大きな影響を及ぼすためと考えられます。

図表1 2018年12月末と2019年12月末のステージ別引当率(比較可能なデータによる)

2.2020年3月末時点の引当率(COVID-19影響を考慮)とその変化

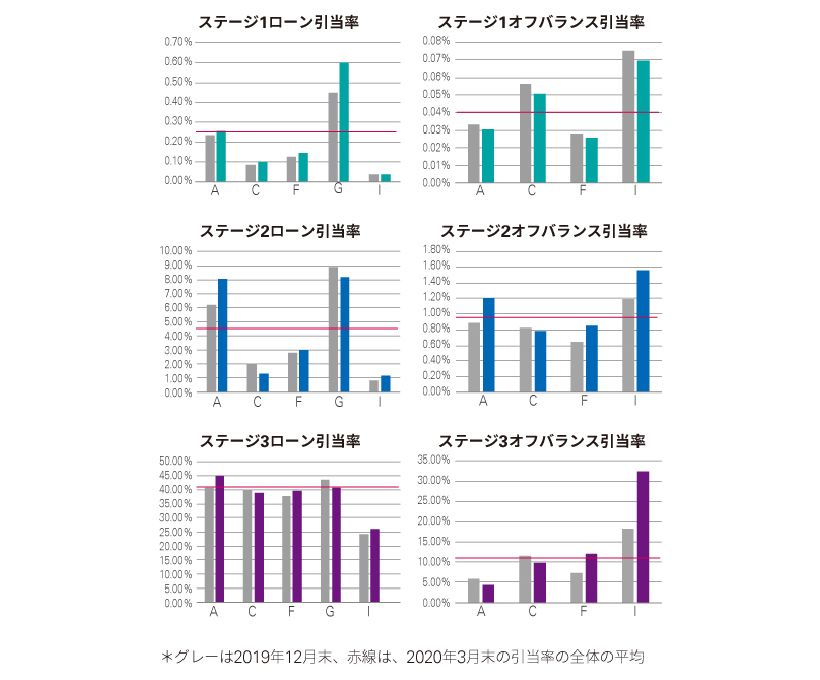

2020年3月末時点におけるステージごとの引当率は、図表2のとおりです。2019年12月末の数字と比較可能な5行を平均すると、ステージ1のローンに対する引当率は0.26%、ステージ2のローンに対する引当率は、4.51%、ステージ3のローンに対する引当率は、40.22%です。

オフバランス項目の引当率をみてみると、4行の平均で、ステージ1の引当率は0.04%、ステージ2は0.98%、ステージ3は10.16%です。

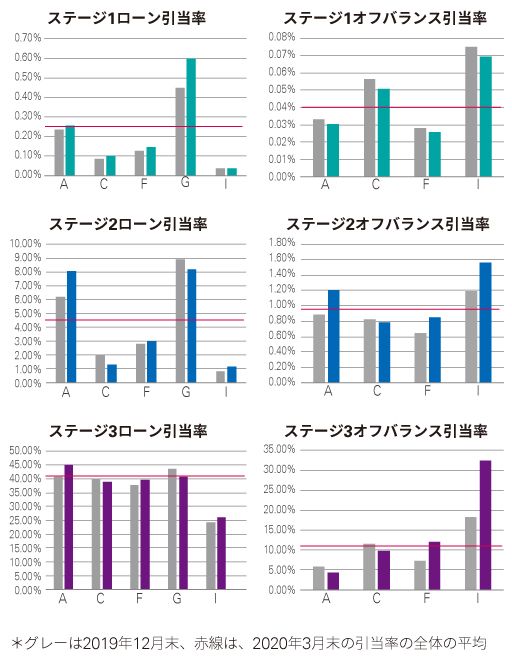

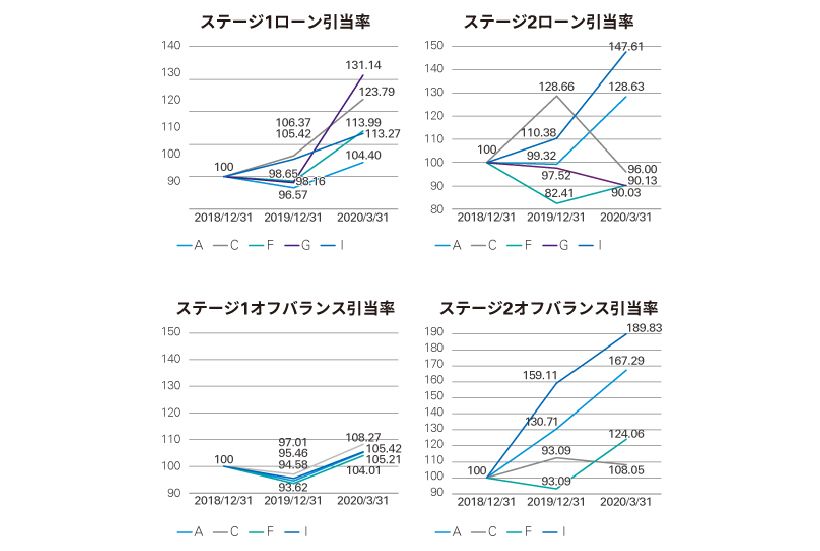

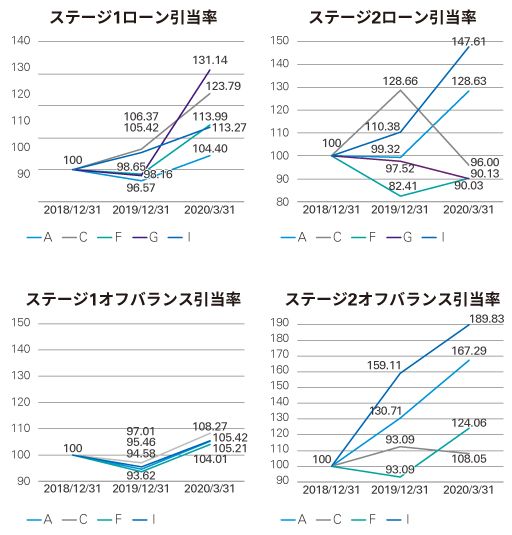

COVID-19の影響は、将来の不確実性を考慮するため、将来予想の変更、シナリオの変更あるいはマネジメント・オーバーレイ(モデルに反映できない要素としてモデル外で経営者の判断により算定された引当金)によって、予想信用損失に反映されます。したがって、債務不履行債権であるステージ3の引当率への影響は少なく、ステージ1、ステージ2が影響を受けると考えられます。図表3は、各行の2018年12月31日の引当率を100とした場合のステージ1とステージ2の引当率の変化です。引当率は各行のポートフォリオの状況や想定する将来予想経済指標の相違からそのポートフォリオへの影響がそれぞれ異なるため、各行ごとの期間比較の相対感を表しました。その変化を銀行別にみると、ステージ1については、ローン、オフバランス項目ともに対象のすべての銀行の引当率が2019年12月末に比較して増加しています。一方、ステージ2については、銀行ごとに増加、減少の傾向が異なります。次のIIIにおいて、COVID-19の影響によるステージ1、ステージ2の引当率の変化の要因を分析します。

なお、ローン・エクスポージャーについては、金額ベースでは全体的に増加傾向が見られました。政府支援策、保証等、資金繰りを支援するための融資が増加したものと考えられます。オフバランス項目についてはステージ1のエクスポジャーが大きく減少した銀行があり、これは、顧客が流動性確保のために、コミットメント枠からの引き出しを行ったことが考えられます。

図表2 2019年12月末と2020年3月末のステージ別の引当率(比較可能なデータによる)

図表3 ステージ別の引当率の推移

III.COVID-19の影響による引当率の変化の要因

1.IFRS第9号の当てはめ

IFRS予想信用損失モデルは、当初認識時以降の信用リスクの著しい増大(SICR)があるかどうかの評価を行い、予想信用損失を測定します。信用リスクの著しい増大の評価においても、信用損失の測定においても、過大なコストや労力をかけずに入手可能な合理的で裏付け可能な情報を考慮します。この将来情報の考慮は、今般のCOVID-19の影響をどのように織り込むかという点で非常に大きな課題です。

国際会計基準審議会(IASB)はCOVID-19に関する不確実性の観点からIFRS第9号の適用に関する文書を公表しました。IASBは、ESMA(European Securities and Markets Authority)など規制当局と連携しており、企業に対し、規制当局からのガイダンスを考慮することを推奨しています※1。

欧州の規制当局であるESMAは、IFRS第9号に基づき予想信用損失を測定する際に、COVID-19による金融システムへの影響を低減することを目的とした公的支援や関連する民間の措置を反映するうえで、IFRS基準の一貫した適用を促進するための声明を公表しました※2。このガイダンスでは、以下の点を適切に検討することが必要です。

- 借手に支援を提供する政府のプログラムは、SICRの評価において検討する。そのような支援プログラムは全期間の債務不履行リスクを低減する可能性がある。

- 貸付金の支払いの一時停止または遅延を容認する措置により条件変更が行われても、自動的にその貸付金がステージ2になるわけではない。貸手は、その措置が実行されている状況を分析する必要がある。重要なことは、借手の一時的な流動性の悪化と全期間にわたる信用リスクの悪化とを区別することである。

- 予想信用損失の見積りに際し、現時点の不確実性及び短期的な経済見通しの変動が、金融商品の全期間にわたってどの程度影響を及ぼすことになるかを検討する必要がある。長期的な安定傾向に戻るまで、どのくらい長く経済ショックが持続する可能性があるか、及び政府の支援によりどの程度そのショックを軽減することができるかについて検討する必要がある。

- 政府が公的保証を行う場合、その保証は、エクスポージャーの債務不履行リスクを低減するわけではないが、貸付金の契約条件と不可分である場合、債務不履行時の損失を減少させることになる。保証が貸付金の契約条件と不可分であるか否かの評価は判断を必要とする場合がある。

※1KPMGジャパン「新型コロナウイルスの感染拡大がIFRS適用企業の財務報告に及ぼす影響」

※2KPMGジャパン「新型コロナウイルス感染症(COVID-19)が予想信用損失(ECL)の報告に及ぼす影響についてのESMAのガイダンス」

2.各行の定量的記載、定性的記載の概要

ローンもオフバランス項目も将来の不確実性を考慮すれば、2020年3月末において、COVID-19によるマイナスの影響によりステージ1、ステージ2の引当率が増加することが想定されますが、必ずしもそのような結果となっていないのは、前述したIFRS第9号の原則的な当てはめについての各行の判断によるものと考えます。

- A銀行のCOVID-19影響による引当金額は、引当残高全体の14%を占めており、四半期の損益に計上した与信費用総額の56%に相当する。ステージ1、ステージ2の引当率はローン、オフバランス項目ともに大きく増加している。これは、引当金の算定におけるシナリオについて、2020年におけるGDPや失業率の大幅な悪化を仮定し、ベースシナリオを作成し直したことが起因していると考えられる。

- C銀行のCOVID-19影響による引当金額は、引当残高全体の6%を占めており、四半期の損益に計上した与信費用総額の52%に相当する。ローン、オフバランス項目両者について、ステージ1は引当率が増加したものの、ステージ2の引当率が減少している。マクロ経済指標は従来、将来2年分の予想を織り込んでいたが、短期的なマクロ経済指標には政府の支援措置等によるプラスの影響が取り込まれていない、とし、GDPや失業率について長期平均に基づくインプットを取り入れてECLを算定している。また、EBAのガイダンスに従い、政府や民間支援を自動的に「条件緩和」とみなさずにリスク管理を行っていることを開示している。

- F銀行のCOVID-19影響による引当金額は、引当残高全体の14%を占めており、四半期の損益に計上した与信費用総額の50%に相当する。COVID-19影響によりステージ1、ステージ2の引当率がローン、オフバランス項目ともに増加している。政府の支援措置等も考慮に入れて判断を行っている、としており、COVID-19影響を反映するため経済指標を見直した3つのシナリオ(mild, moderate, severe)を主要マーケットごとに作成し、2019年12月期のdownsideシナリオと入れ替えている。

- G銀行のCOVID-19影響による引当金額は、引当残高全体の7%を占めており、四半期の損益に計上した与信費用総額の41%に相当する。ローンの引当率は、ステージ1で増加、ステージ2で減少している。第1四半期のマクロ経済指標には、まだCOVID-19の影響が表れておらず、カバレッジ率や信用の質の改善となっているため、マネジメントオーバーレイとして経済悪化による影響をECLに反映させた。

- I銀行は、COVID-19影響によるマクロ経済指標やシナリオの変更による引当金額の増加分が引当金額全体の7%を占めており、四半期の損益に計上した与信費用総額の33%に相当する。COVID-19影響により引当率がローン、オフバランス項目ともに増加している。ベースシナリオにおいて、GDPや失業率の悪化、株価の低下などを反映させ、2020年下期に緩やかに経済が回復することを見込んでいる。2019年末では、シナリオは4つであったが、ベースシナリオの確率加重を70%、シビアダウンサイドシナリオを30%として(アップサイドとマイルドダウンサイドの確率加重をゼロとして)、予想信用損失を算定している。将来予想に政府支援を考慮して、自動的にステージ1からステージ2に移動すべきではない、という規制当局や基準設定主体のガイダンスに従うとしており、現状では、リスクアピタイト外の支払猶予や条件緩和の要請に重要なものはないが、ステージ分類については、今後の状況を見て慎重に判断していく、と開示している。また、政府保証付きの取消し不能のローンコミットメントを計上しているが、保証付きのため、重要な予想信用損失の計上はない、としている。

欧州各国において、企業に対する様々な政府や金融機関による支援措置が発動されています。2020年12月期第1四半期の欧州銀行開示からは、規制当局のガイダンスに従い、COVID-19の経済へのマイナスの影響と支援措置によるプラスの影響を取り込んだうえでECLの算定を行っていることがわかります。また、調査対象とした銀行の中には、計算の前提であるシナリオ、シナリオへのインプット(マクロ経済指標)、確率加重など、詳細な記載を行っている銀行もあります。いずれの銀行も、将来の不確実性に言及し、今後の予想信用損失の測定が将来状況の変化によって変わり得ることを示唆し、注意深く対応していくことを明らかにしています。

執筆者

有限責任 あずさ監査法人

金融事業部

テクニカル・ディレクター 中川 祐美