結合銀行核心本業的 ESG風險與機會

結合銀行核心本業的 ESG風險與機會

金融機構掌握資金流向,在驅動全球邁向永續轉型及低碳經濟,扮演關鍵角色。金融海嘯後,全球領先銀行逐步意識到融資部位潛在的環境、社會及治理面(Environmental, Social and Governance,ESG)風險,長期而言很可能轉變為銀行本身的實質財務損失。另一方面,綠色金融趨勢及相關金融工具的興起,更進一步推升銀行業結合核心業務,促進永續發展,降低ESG風險。在主管機關、資本市場、國際評比機構的要求及推動下,臺灣銀行業的ESG管理近年也大有進展,與國際接軌。

金融機構掌握資金流向,在驅動全球邁向永續轉型及低碳經濟,扮演關鍵角色。金融海嘯後,全球領先銀行逐步意識到融資部位潛在的環境、

社會及治理面(Environmental, Social and Governance,ESG)風險,長期而言很可能轉變為銀行本身的實質財務損失。另一方面,綠色金融趨勢及相關金融工具的興起,更進一步推升銀行業結合核心業務,促進永續發展,降低ESG風險。在主管機關、資本市場、國際評比機構的要求及推動下,臺灣銀行業的ESG管理近年也大有進展,與國際接軌。

全球投資人對企業永續績效的重視度逐漸增加,越來越多的投資人認為企業的永續表現影響企業的長期價值與營收潛力。各指數公司也陸續發展出企業永續評比方法與發行永續指數。例如道瓊永續指數(Dow Jones Sustainability Indexes,DJSI)、富時永續指數(FTSE4Good Index Series)與摩根史坦利ESG領導者指數(MSCI ESG Leaders Indexes)等。其中富時永續指數與臺灣指數公司於2017年底共同發行的臺灣永續指數(FTSE4Good TIP Taiwan ESG Index),成為勞動部勞動基金運用局新臺幣420億元指定的投資指標池,2018年底也開始有國內投信公司取得了臺灣永續指數授權,顯現國內投資市場越發關注企業永續表現。

各永續評比雖使用不同的方法學,但一般涵蓋環境、社會、治理或經濟幾大面向,並根據企業的公開揭露資料或問卷回覆內容,進行各項評量。永續評比的項目有一部分根據各產業特性設計,以反映各產業特有的永續主題。例如道瓊永續指數與摩根史坦利ESG領導者指數,針對銀行業設置了責任投融資相關評比項目,如投融資流程是否整合EGS因子、是否提供ESG相關之金融產品或服務、是否針對ESG議題進行議合、是否簽署赤道原則(Equator Principles, EPs)或責任投資原則(The Principles for Responsible Investment, PRI)、是否發行特定金融產品或服務以改善弱勢族群的生活等。

臺灣銀行業在責任投融資相關之評比項目上,相對容易失分。以赤道原則為例,根據我們蒐集的資料顯示,國內37家銀行中,截至2019年1月底僅有國泰世華銀行、玉山銀行、台北富邦銀行、中國信託商業銀行等4家簽署;國內有發行責任投資基金產品,以及有公開揭露遵循責任投資原則之銀行或金控,也相當有限。於此,銀行業應多加借助國際責任投融資框架與工具,例如導入赤道原則以將ESG融入專案融資過程,或利用責任投資原則,選擇合適的ESG產品或服務進行開發。再者可以透過績效制度的建立,確保永續行動的推動效率。例如在設定永續目標的同時,建立質化與量化的績效衡量指標,以及指標績效與高階主管薪酬的連動機制,以驅動企業的永續績效。

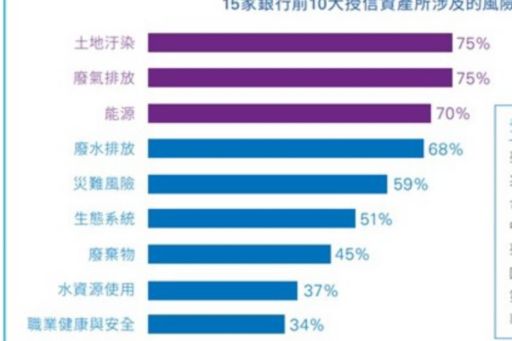

國內15家銀行的ESG暴險分析

銀行業直接面臨環境風險(如排放超標廢水)及社會風險(如迫害人權)的可能性較低,相關的間接風險主要來自於其價值鏈,尤其是客戶端。例如客戶無法應付快速變化又嚴格的環境法規,造成成本急速增加影響其財務結構,甚至面臨關廠,為銀行帶來無預警的風險。ESG風險涵蓋面向廣,不同產業的風險面向與程度也不同,因此銀行業在評估客戶風險時,應將各產業特定的潛在環境與社會固有風險(Inherent Risk)納入考量。如電子製造業的廢污水排放可能危害土地與水源,所以應該了解其對廢水的處理;化學產業除了廢水、廢棄物及廢氣排放等環境議題,員工的職業安全也須納入衡量。

在我們調查的15家銀行中,各自的前10名授信對象裡,有近75%屬中、高ESG風險產業。這些授信資產所涉及的各類中高環境風險中,與廢氣排放, 土地汙染及能源有關的比例皆超過七成。

各類ESG風險中,氣候變遷議題備受重視,為達成巴黎協定(Paris Agreement)中全球升溫低於2℃目標,各地碳稅制度與碳交易市場陸續成立。臺灣前15大銀行的關鍵客戶中,近四成授信餘額屬於經濟部能源局指導的生產性能源查核年報中前六名的高耗能產業,即為高碳排產業,包含化工業、電機電子業、金屬基本工業、非金屬礦製品業、紡織業、造紙業六個產業。由於碳有價化後對高碳產業的財務產生衝擊,直接影響其財務結構與還款能力,進而增加銀行授信風險,值得銀行關注。因此,從投融資組合的盤點著手,銀行業可進一步建立管理政策與行動計畫降低自身潛在的財務風險,強化ESG資訊揭露,同時發揮產業影響力推動企業客戶永續轉型。

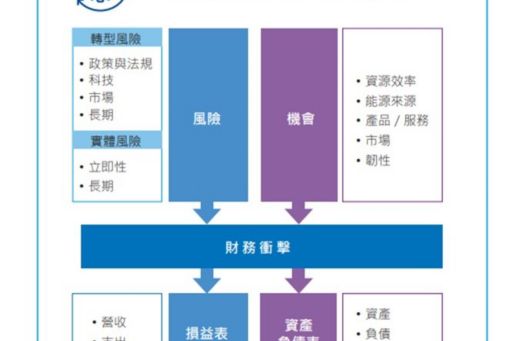

正視氣候變遷帶來的風險與機會

由於氣候變遷帶來的各種財務衝擊不容小覷,國際金融穩定理事會(Financial Stability Board, FSB),在2015年底巴黎協定發布後成立了「氣候相關財務揭露工作小組(Task Force on Climate-related Financial Disclosures, TCFD)」,彙整了企業需面對的氣候變遷風險與機會,作為金融業了解氣候變遷對標的公司潛在風險與機會的重要框架。其中,轉型風險(Transition Risk)指的是世界經濟往低碳經濟轉型的過程中,企業將面臨的風險;而一般企業及民眾認知較多的與極端天氣相關的企業營運中斷或資產損壞,則歸類為實體風險(Physical risk)。

為協助金融業有效評估企業客戶面臨的氣候風險與機會,TCFD提出氣候變遷財務揭露框架,推出至今,已獲得超過400家以上大型企業的支持,承諾將以TCFD之框架進行氣候變遷財務資訊的管理與揭露。針對銀行業,聯合國環境署金融倡議(UN Environment Finance Initiative, UNEP FI)與銀行業代表企業,攜手提出了一套協助銀行業了解氣候變遷實體風險與機會對於放款組合影響之全新方法,評估實體氣候風險、機會對違約機率(Probability of Default, PD)與放款成數(Loan- to-Value,LTV)這兩個關鍵信用風險指標的衝擊,提升銀行對未來風險的掌握程度。

在銀行業制定氣候策略時,了解氣候變遷現象及其如何轉化為金融上的風險至關重要,採取有系統、有科學依據的作法得以評估對其客戶和貸款的風險,並提升產業之於氣候變遷的應對能力。而就積極的機會層面而言,銀行亦可鑑別並投資在低碳經濟下,相對具有發展潛力的工程和技術供應商,發展出新獲利的機會。

成為赤道銀行的挑戰與契機

赤道原則是一套適用於金融機構的自願性風險管理框架,用於評估、分析和管理大型專案融資的潛在環境與社會風險,應落實在銀行貸放管理機制中。2003年問世的赤道原則,目前正在審閱第四版本(EP IV)。

赤道原則協會(The Equator Principles Association),將參考巴黎協定、國際人權議題等強化永續相關要求。截至2019年1月底止,全球已有分布在37個國家共94個金融機構簽署赤道原則。國內在金融監督管理委員會要求下,中華民國銀行商業同業公會於2014年參考「赤道原則」精神增訂授信準則,建議銀行在辦理企業授信審核時,宜審酌借款戶是否善盡環境保護、企業誠信經營及社會責任。

而行政院於2017年底核定之「綠色金融行動方案」,亦明確規劃未來將以循序漸進方式,鼓勵銀行簽署赤道原則,提升銀行爭取國際聯貸案件的利基。目前國內共有國泰世華銀行、玉山銀行、台北富邦銀行、中國信託商業銀行,已正式簽署了赤道原則。

赤道原則是銀行業金融業務的ESG風險管理中,最具挑戰性的標準之一。由徵信作業、信用風險審核、合約簽訂,至貸後定期審查與管理等,銀行徵授信流程各個環節都必須遵照赤道原則的要求,進行調整。由於赤道原則著重的環境與社會風險領域,非傳統金融從業人員之專業,因此在政策修訂、流程調整到資訊系統建置,就專案融資全面建構整合性環境和社會風險管理體系的過程中,富有挑戰性。就我們輔導的客戶案例中,欲導入赤道原則的銀行一定要確保高階管理階層的支持,與其他赤道銀行積極交流學習,業務及風險單位全員能力建置,加上專業顧問團隊,才能克服導入赤道原則過程中非傳統挑戰;而銀行內環境和社會議題專業人才的需求,乃至於更深化管理各融資部位環境和社會風險,都需要及早安排以應付導入後的延續性。

國內銀行在評估是否導入赤道原則,除了成本外,環境和社會風險審查對客戶造成的影響,往往使銀行對導入赤道原則有所保留。然而我們從與赤道銀行客戶的交流中看到,其更了解導入並內化赤道原則下的ESG風險管理對企業永續經營的意涵,以及全面涵蓋至各企金業務的必要性。在參與國際聯貸案時,合作銀行多是赤道銀行,對於風險要求具有共識及共同語言,無形間增加了同為赤道銀行的參與機會。

綠色金融的新要角 : 綠色債券

綠色金融是ESG永續金融大傘下的一個項目,指的是可提升環境效益的資金挹注。近年來金管會大力鼓勵國內金融業發展綠色金融,期望銀行業增加對綠能產業授信,擴大赤道原則適用範圍,透過鬆綁銀行授信及籌資規範,以協助綠能產業取得銀行融資。

綠色債券(green bond)則是這十年間新興崛起的金融工具,不計債券種類,限制資金應用於新成立或既有被認可綠色專案項目之部分或全部融資,或再融資。涵蓋的項目包含再生能源開發、能源效率改善、污染防治以及綠建築等。據統計,全球綠色債券發行量在2017年逾1,600億美元,2018年則可望突破2,000億美元。雖其規模與全球債券市場比較起來相對有限,但其發展快速,超額認購或溢價發行的情形屢見不鮮。

以綠色債券為標的的指數與評估的方法學隨之出現,健全了綠色債券的生態系,也提供市場更多的參考資訊與選擇依據。臺灣的證券櫃檯買賣中心在2017年4月份公布了「綠色債券作業要點」,明定綠色投資計畫之範圍及認定方式、認證機構之資格條件、綠債發行人的各項義務等,以供在國內發債的發行機構遵循。至2018年底,已有23檔綠色債券在國內發行,總額度近新臺幣540億元。發行群體則包含國內銀行(由8家

發行共9檔)、外國銀行、國營事業(台灣中油、台灣電力)以及國內民營企業。

我們觀察發行綠色債券的優點,包含可吸引潛在責任投資人、加強與投資人在企業永續議題的溝通、債券潛在的溢價、塑造及提升聲譽、提升內部對於企業永續發展目標的認知,以及政府支持。相對地,發行綠色債券有額外的追蹤、監控、報告流程,制定綠色標準、第三方確信等的發行成本、在全球尚未有一致標準化定義下潛在的「漂綠」(green wash)指控以及違反既定綠色條款時須支付債券違約金等。就銀行而言,不論是本身發行綠色債券,提供客戶資金使用於綠色環保項目,或是承銷綠色債券的發行,皆可提升本身ESG績效與形象,以及響應政府綠色金融政策。而若在特定國家(如新加坡)發行,則有機會獲得第三方確信等發行費用上的補助。

除了綠色債券以外,因應資金運用標的專案的領域,「社會債券」(social bond)與「永續債券」(sustainability bond)應運而生,國際知名企業也開始陸續發行相關債券。可以預期的是繼綠色債券之後,銀行業將可透過更廣泛的金融工具,擴大結合本身核心業務的ESG影響力。

© 2025 KPMG, a Taiwan partnership and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved.

For more detail about the structure of the KPMG global organization please visit https://kpmg.com/governance.

上列組織及本文內任何文字不應被解讀或視為上列組織之間有任何母子公司關係,仲介關係,合夥關係,或合營關係。 上述成員機構皆無權限(無論係實際權限,表面權限,默示權限,或任何其他種類之權限)以任何形式約束或使得 KPMG International 或任何上述之成員機構負有任何法律義務。 關於此文內所有資訊皆屬一般通用之性質,且並無意影射任何特定個人或法人之情況。即使我們致力於即時提供精確之資訊,但不保證各位獲得此份資訊時內容準確無誤,亦不保證資訊能精準適用未來之情況。任何人皆不得在未獲得個案專業審視下所產出之專業建議前應用該資訊。