【2019年美國暨台灣個人綜所稅申報實務】研討會

【2019年美國暨台灣個人綜所稅申報實務】研討會

Article Posted date16 五月 2019

為解決具有台美雙重國籍身分在稅務申報時所面臨的稅務議題,以及個人申報所得稅相關實務,KPMG安侯建業謹訂於2019年5月6日(一)台北舉辦【2019年美國暨台灣個人綜所稅申報實務】研討會,邀請安侯法律事務所主持律師兼所長卓家立,介紹美國個人納稅義務及所得稅申報等相關議題,並由KPMG安侯建業稅務投資部協理陳信賢就台灣個人綜合所得稅最新趨勢、相關申報規定進行解析,分享民眾常見誤解。

為解決具有台美雙重國籍身分在稅務申報時所面臨的稅務議題,以及個人申報所得稅相關實務,KPMG安侯建業謹訂於2019年5月6日(一)台北舉辦【2019年美國暨台灣個人綜所稅申報實務】研討會,邀請安侯法律事務所主持律師兼所長卓家立,介紹美國個人納稅義務及所得稅申報等相關議題,並由KPMG安侯建業稅務投資部協理陳信賢就台灣個人綜合所得稅最新趨勢、相關申報規定進行解析,分享民眾常見誤解。

安侯法律事務所主持律師兼所長卓家立強調,美國總統川普於2017年12月22日簽署通過一項重大稅改案H.R.1(亦稱Tax Cuts and Jobs Act),影響面向甚廣,許多規定均有變更:

一、個人所得稅相關

包含有:降低所得稅級距,聯邦個人所得最高稅率由39.6%降為37%;個人所得扣除額及免稅額部分,標準扣除額提高約一倍,但取消多項現行列舉扣除項目並廢除免稅額;以往強制納稅義務人購買醫療保險,若未購買則課徵罰鍰,此規定自2019年起廢除(且不適用落日條款)。

二、一次性視同匯回稅

美國公司持有外國公司10%以上股權者,或美國個人持有CFC公司10%以上股權者,該外國公司於1986年以後累積未分配盈餘(accumulated post-1986 earnings and profits)若未被課徵過美國稅,則該部份累積盈餘視同匯回美國,即按15.5%(現金與約當現金資產)及8%(非現金資產)稅率課稅。

三、企業所得稅相關

除將企業所得最高稅率由35%降為21%外,取消最低稅負制,並使持有10%股權以上境外公司且期間一年以上者,境外股利匯回免稅。

四、遺贈稅相關

仍維持課徵遺贈稅,但終生免稅額(Lifetime Exemption)調整至1,000萬美金(通膨另行加計)。

五、境外無形資產所得(Global Intangible Low-Taxed Income, GILTI)

依GILTI相關規定,自2018年納稅年度起,倘若外國公司因被美國股東合計持有逾50%以上之投票權或價值而被認定屬於受控制外國企業者(Controlled Foreign Company,CFC),必須先將公司所有的收入都先納入計算基礎,經排除某些特定類別收入後,再扣除指定扣稅額(Allocable Deductions)後,即可確認CFC應納入GILTI計算之收入淨值。經計算出CFC應納入GILTI計算之收入淨值後,再依GILTI相關規定及假設計算出有形資產收入獲益後,以應納入GILTI計算之收入淨值扣除擬制有形資產收入獲益,即可依各該美國股東持股比計算出美國股東之GILTI金額。針對此GILTI金額,一律納入個人所得稅計算課徵,無論該外國公司是否有實際分配之行為。

KPMG安侯建業稅務投資部協理陳信賢表示,2019所得稅申報規定有重大變動,不同族群要小心。5月報稅季又快到了,今年所得稅除了標準扣除額、薪資特別扣除額有較大幅度調整,可減輕大家繳稅負擔外,這兩年在不動產財產交易所得、股利所得、薪資扣除額等所得稅計算及申報規定皆有重大變動。民眾應注意這些新規定對所得稅申報的影響。為方便大家今年迅速掌握所得稅報稅新規定,安侯建業聯合會計師事務所家族稅務辦公室協理陳信賢提醒不同族群應注意相關申報規定:

一、小資族減稅小確幸

今年標準扣除額從原本去年的9 萬元調高到12萬元,薪資特別扣除額則從去年的12.8萬元一口氣調高到20萬元,對剛出社會還沒有什麼家庭負擔的小資族而言,可算是減稅福音,以去年適用所得稅率5%為例,以上兩項扣除額調整,可讓小資族少繳5,100元。此外公司於給付薪資時如有扣繳稅款,此時需辦理所得稅申報,才可將該扣繳稅款退還。建議此時可選擇以網路申報,則退稅屬第一批退稅,可於7月31日即拿到退稅款。

二、理財族海外所得計算跟你想的不一樣

台灣近年海外投資管道大增,吸引不少國人投資連結海外債券或基金等金融商品。但如投資的金融商品有配息收入,屬海外所得。有關海外所得計算,陳信賢協理提醒也要比照台灣所得計算一樣,按所得類別分開計算,各類別所得如有虧損,該所得只能以零計算,而非把所有海外所得類別損益互抵。

舉例來說,假若A君當年度分別投資美股及債券,另有海外美元定存一筆,若投資美股有損失NTD 50萬(財產交易損失)、債券及定存分別有債券息(利息所得)NTD 50萬及定存利息NTD 50萬,此時A君海外所得為100萬元,而非損益相抵後的50萬元(因財產交易損失只能以零計算,不能與利息所得互抵)。若A君誤以為只有海外所得50萬元而未申報,如基本稅額又大於一般所得額時,恐有遭稅局連補帶罰之風險。

三、專業投資客今年股利所得計算方式將影響基本稅額

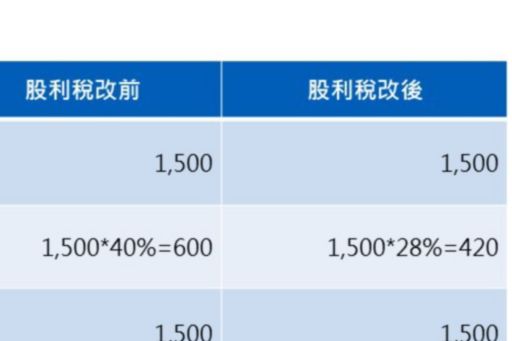

去年有參與除權息的存股族要注意,今年股利所得申報是採二擇優的申報方式,對大部分適用所得稅率在20%以下的族群而言,可以享有上限8萬元的可扣抵稅額上限;至於對於綜合所得稅申報適用稅率在30%或40%的人,建議可採分開計稅28%計算稅額會比較划算。

但陳信賢協理提醒股利所得如採分開計稅,則基本稅額計算將因此受影響。以下表為例:

最後,安侯建業聯合會計師事務所陳信賢協理提醒民眾,台灣已於今年開始實施金融機構執行共同申報及盡職審查作業辦法(即台版CRS)。並預訂於明年與其他國家交換金融帳戶資訊,可預期未來國人於海外金融帳戶將越趨透明。因此國人於每年5月所得稅申報季,除了申報綜合所得稅以外,建議亦應仔細檢視相關海外所得與基本稅額計算是否有達到申報門檻,避免誤觸申報門檻,而遭國稅局連補帶罰。

© 2025 KPMG, a Taiwan partnership and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved.

For more detail about the structure of the KPMG global organization please visit https://kpmg.com/governance.

上列組織及本文內任何文字不應被解讀或視為上列組織之間有任何母子公司關係,仲介關係,合夥關係,或合營關係。 上述成員機構皆無權限(無論係實際權限,表面權限,默示權限,或任何其他種類之權限)以任何形式約束或使得 KPMG International 或任何上述之成員機構負有任何法律義務。 關於此文內所有資訊皆屬一般通用之性質,且並無意影射任何特定個人或法人之情況。即使我們致力於即時提供精確之資訊,但不保證各位獲得此份資訊時內容準確無誤,亦不保證資訊能精準適用未來之情況。任何人皆不得在未獲得個案專業審視下所產出之專業建議前應用該資訊。