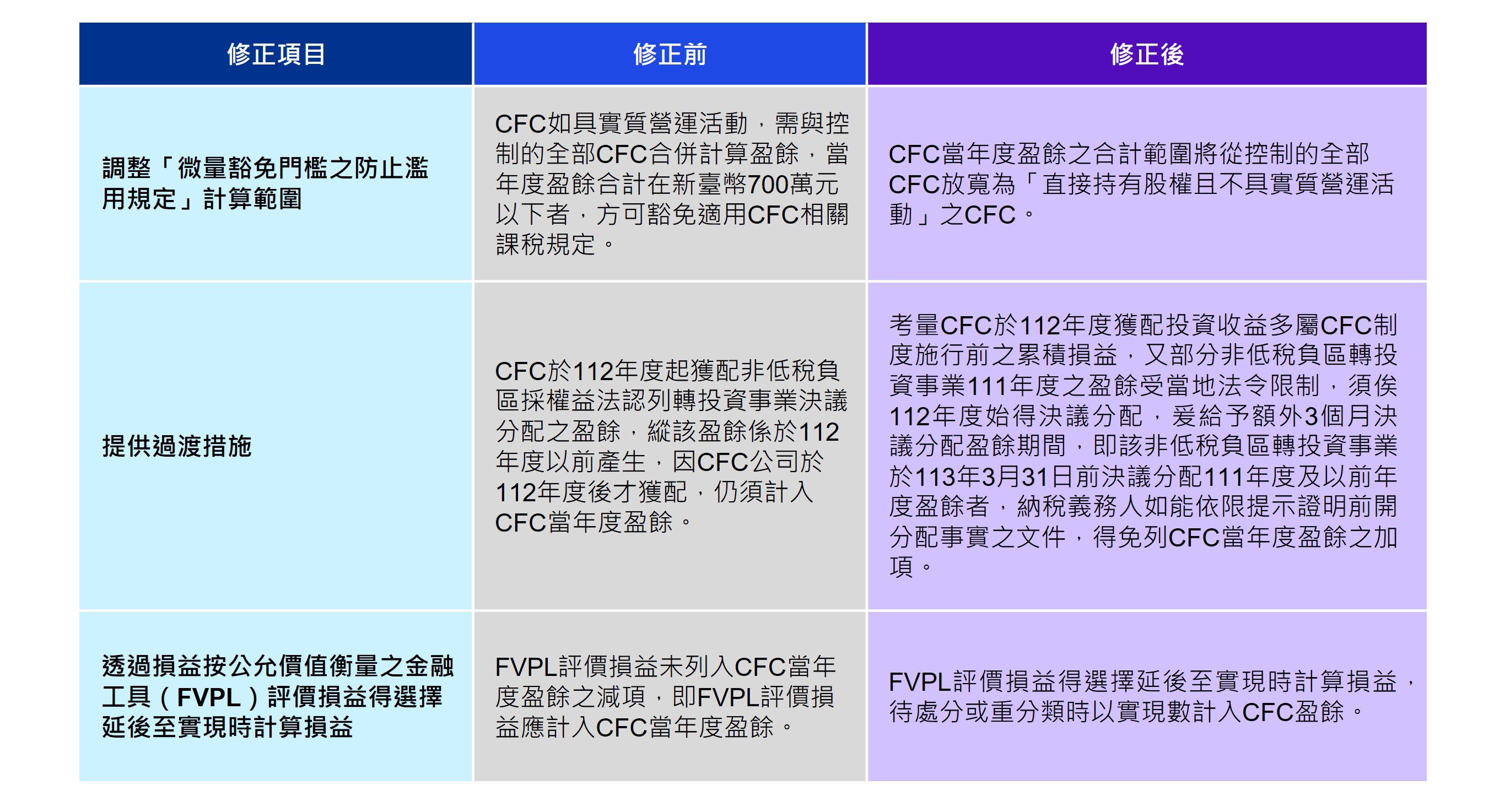

受控外國公司(下稱「CFC」)法制已於112年1月1日正式上路,持有CFC之個人將在今(113)年五月報稅季迎來首次申報之挑戰。為使CFC制度運作順利,財政部參酌外界意見於112年12月22日修正「個人計算受控外國企業所得適用辦法」(下稱「個人CFC辦法」),完備我國CFC制度相關執行細節,並考量臺商對外投資型態,放寬部分規定,包括調整「微量豁免門檻之防止濫用規定」計算範圍、提供「過渡措施」及「透過損益按公允價值衡量之金融工具(FVPL)評價損益得選擇延後至實現時計算損益」等三項。隨著CFC首次申報在即,財政部亦於近期公告了個人CFC申報書表相關樣張以供納稅義務人參考準備。對持有CFC公司的高資產家族個人而言,這亦是有史以來綜合所得稅申報難度最高的一年。

面對迎面而來的申報挑戰,首先個人對外直接持股第一層符合股權或實質控制及位於低稅負地區二要件的CFC,且與配偶及二親等內親屬合計直接持有該CFC股份或出資額達10%者,無論是否符合規定的實質營運條件,都應提出經會計師簽證財務報表,根據有無實質營運、是否適用虧損扣除等,填報CFC營利所得計算表。以下分別就前揭放寬規定及針對個人CFC申報書表樣張填寫應注意事項,重點提醒如下:

財政部放寬CFC制度三項內容

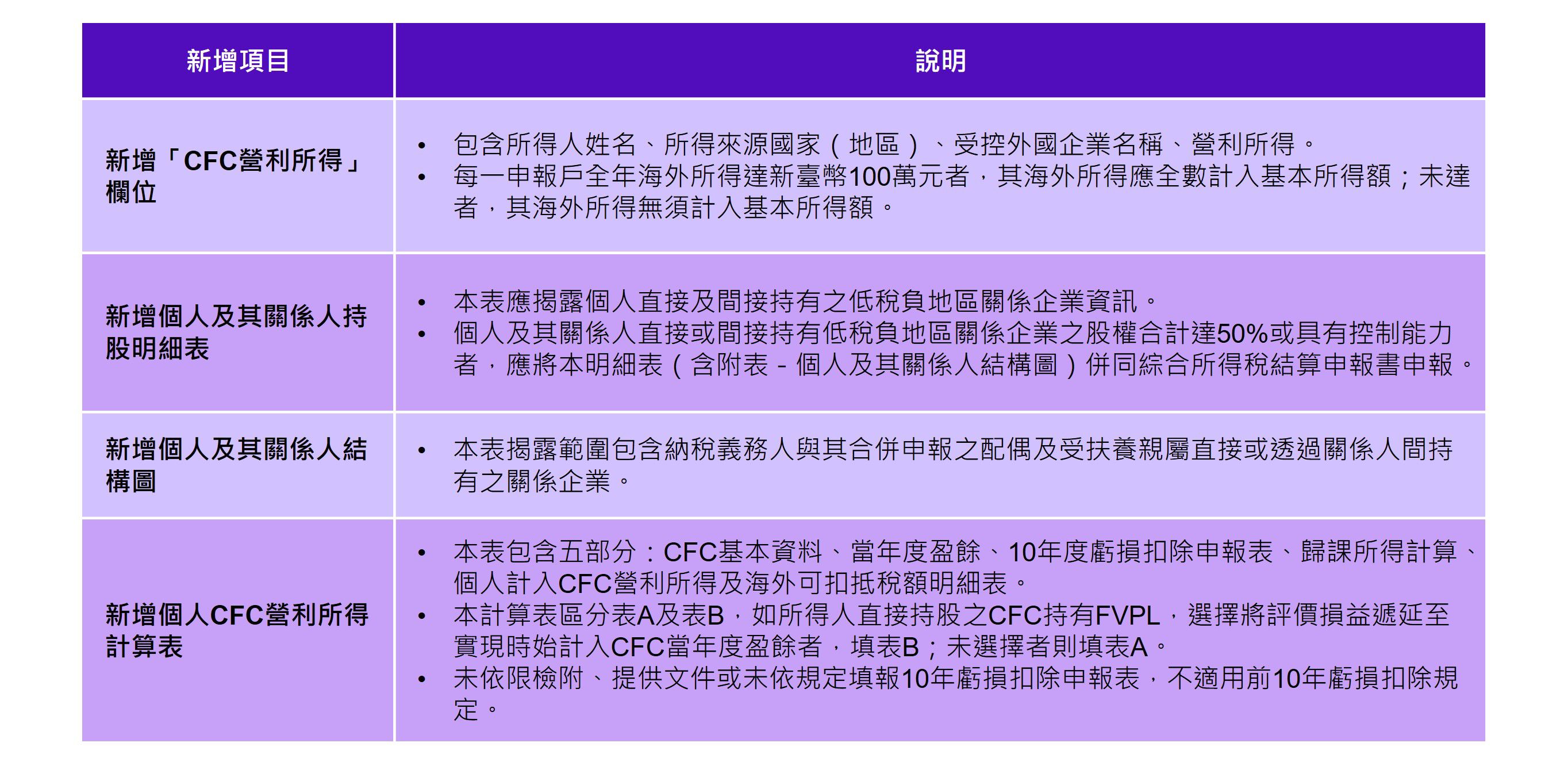

在CFC申報實務面,除了留意「個人所得基本稅額申報表」所新增的欄位與所得額申報門檻外,還要記得填寫「個人及其關係人持股明細表」、「個人及其關係人結構圖」、「個人CFC營利所得計算表」三張書表

KPMG觀察及提醒

隨著國際反避稅浪潮,CFC制度已上路一年多,並將於今(113)年5月迎來首次申報,財政部已公告個人CFC申報書表相關樣張供納稅義務人參考準備,家族個人應留意需要填寫之欄位資訊,提前備妥申報時應檢附之證明文件,才能及時掌握相關法令並順利完成申報,避免因合規上疏忽造成錯誤申報而衍生出額外的稅負負擔。

針對前述三點放寬項目,家族應檢視放寬條件對家族公司財務報表整體之影響,並把握機會重新審視家族公司盈餘分配政策、集團組織架構並檢視家族公司資金運用之需求,善用放寬之最後黃金時間以做調整。

(本文同步刊載於2024年3月家族辦公室季刊春季號No.25)

林健生

KPMG安侯建業

稅務投資部協理

E:vincentlin@kpmg.com.tw