迎接純網路銀行的到來

迎接純網路銀行的到來

自2018年開始,臺灣金管會與香港金融管理局(香港金管局)雙雙開放純網路銀行(純網銀)的申請與設立。此舉促使兩地金融科技(Fintech)進一步的發展及開拓嶄新科技,為金融客戶帶來耳目一新的體驗。

KPMG China Head of Financial Risk Management Partner Tom Jenkins

KPMG臺灣財務風險管理服務執行副總經理 陳世雄

資訊科技諮詢服務執行副總經理 謝昀澤

自2018年開始,臺灣金管會與香港金融管理局(香港金管局)雙雙開放純網路銀行(純網銀)的申請與設立。此舉促使兩地金融科技(Fintech)進一步的發展及開拓嶄新科技,為金融客戶帶來耳目一新的體驗。

純網銀的設立是通過網際網路或其他電子渠道取代傳統實體分行來提供零售業務。香港金管局認為,成功的設立純網銀是推動香港進入智能銀行新紀元的重要開端,更是促進香港銀行業長久成功的幕後推手。在臺灣,金管會為協助銀行因應數位化發展的商機,鼓勵金融創新及深化金融普及,而建立全國性的數位經濟策略,純網銀的開通將進一步的提升臺灣金融業的國際地位。

2018年2月,香港金管局就2000年發布的純網銀授權準則召開了一次協商會議,擬議修訂更新的版本,並在2018年的5月底公佈實行。其中一項重要的修改推翻了原先設立純網銀必須由金融機構來申請,且要由有聲望的銀行或金融機構超過50%持股的規定。修改後的準則,開放讓非金融機構也可以申請設立,並由有實力的母公司提供管理,財務和技術支持。母公司可以是金融或非金融機構。

臺灣金管會在2018年4月底,公布開放純網路銀行設立原則草案,預計開放家數以2家為上限,純網銀最低實收資本額比照一般商業銀行的標準為新臺幣100億元。純網銀的發起人必須至少有1家銀行或金融控股公司,且銀行或金控持股比率應達50%以上、或承諾在一定期間內達成50%持股,以確保建立之純網銀具有金融專業能力。

增強以客戶為中心的數位服務

兩地修訂後的準則為新的市場玩家打開了申請的大門。香港金管局在2018年5月30日的新聞稿中表示,從申請者中看到,不乏金融科技初創公司(Fintech Startups),大型科技公司和其他大型企業。行動通訊、社群媒體、雲端科技等進步技術,及客戶使用銀行的習慣改變,給純網路銀行更大的發展空間。

純網銀的特性不僅可以從成本的考量上得到優勢,透過看準零售(包括中小型企業)業務,助於推動金融包容性,進而提升金融普及率,讓現代金融服務更加惠及各個消費者和原本經濟社會發展的薄弱環節,更有力地支持經濟發展。

臺灣在純網銀設立的法規上並無要求實體地點的限制,使金融服務更能拓展到傳統分行無法觸及的客戶,讓不同需求的顧客都能透過純網銀提供的平台,得到合適的金融服務。臺灣金管會對有關純網銀發展的法令,保持開放的態度,給予純網銀更寬更有彈性的發展空間。開放設立的主要目的,是提供更合適金融客戶需求的服務與產品,透過不同運營模式的非傳統金融業者的加入,提供民眾更有效率更多元的服務,提升客戶忠誠度。

儘管許多傳統銀行已經擁有完善的行動和網路平台,但隨著科技公司利用純網銀的開放參與金融行業,純網銀的設立可望大幅提升行業標準及科技運用的細膩程度。另外,對於電信、社群平台業者的加入,將有助開發新型態金融數位產品。我們目前在臺灣協助申請純網銀執照的案例中,即是由社群通訊平台發起,銀行金融機構為輔,再加入本地通信業者的助力,匯集各產業資源,響應金管會號召純網銀設立以推動金融科技創新,發展以客戶優先的目的。

諸如此例的新進非金融業者,將加速推動傳統銀行的革新,使得傳統銀行與一樣有革新精神的新創公司合作的機會增加。連帶的,透過加強戰略合作夥伴關係以及採用最新的金融科技技術,傳統銀行的服務及提供的客戶體驗也會更上一層樓。深圳,緊鄰亞洲金融中心香港且擁有許多世界級創新性金融科技,更能為現有企業及新進者提供研究及利用的機會,粵港澳大灣區的持續發展更增強了深圳的優勢。大灣區的發展重點正是將該區轉變為全球創新科技中心。

許多金融科技公司已經開發出優化整體客戶體驗的新技術,間接降低金融產品的成本,也使得對沒有信用記錄的高風險客戶提供貸款成為可能,這樣的高風險客戶在以往根本無法從傳統銀行獲得貸款。隨著潛在客戶增加,金融包容性也提高,並激發傳統銀行進一步發展自己的平台和提供以客戶為中心的數位服務,因此帶動銀行業的素質跟著提高。

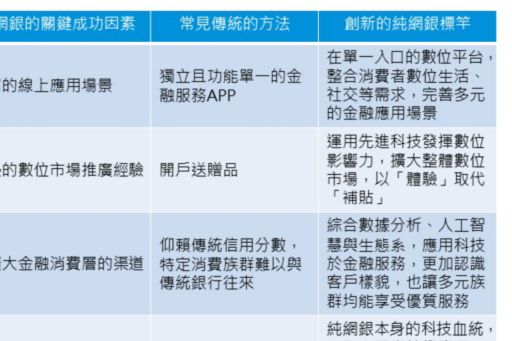

KPMG認為,依據臺灣監理法規、民眾數位生活與金融應用習慣,純網銀未來在臺灣的關鍵成功因素,包含:

運用新的風險管理方法

兩地金管局雖皆大力推動純網銀的擴大發展,但仍嚴格執行資格審核,純網銀新進者申請條件仍須符合現行銀行法規,特別是在資本,風險管理和公司治理方面。根據我們與中國大陸,歐洲,美國和澳大利亞的眾多非實體銀行,挑戰者銀行(Challenger Bank)合作的經驗裡發現,在他們強調技術創新,快速開發以及重視簡單和專注的產品同時,更需要一種新的全方位行為風險管理辦法。

科技是純網銀運作的核心,所以純網銀承擔的風險與傳統銀行並不相同。例如,一次網絡攻擊對於一家成熟的傳統銀行來說僅可稱一次嚴重事故,卻可導致純網銀的聲譽一夕崩潰。此外,純網銀大量使用開放式應用程式接口以及常態性第三方合作,所以數據保護是另一個需要高度重視的領域。在一個所有客戶很快就能在線即時取款(並且已經習慣這樣做)的環境中,任何問題都是加倍加速的擴散及影響。

此外,純網銀若由科技業主導,可能對落實法令不完整,須仰賴資深人員或資深法遵人員,去確保法令的落實,基於純網銀的科技優勢,可使用人工智慧導入法令遵循。運用客服機器人,回應在非平常上班時間發生的服務問題,及縮減客戶等候電話客服的時間,提升客戶滿意度及服務體驗。

另外,由於部份客戶對於交易風險的認知不足或對於網路使用風險的不了解,往往將交易紀錄暴露在極大的風險下。以網咖為例,很多人喜歡於網咖中上網,但是網咖中每台電腦的使用者不定,若未能清除快取檔的資料,或是確實登出系統,往往將個人資料暴露而不自覺,所以需加強使用者網路安全概念。純網銀有著比一般銀行更高的資安風險,因此需要對於資安有更高的標準。由於單純透過網路蒐集、處理銀行客戶的資料及進行交易,必須設計有更高規格要求純網銀建置內部的資訊安全風險評估機制、與對外包廠商的資訊安全管控機制。

同時,從行為風險的角度來看,接納這些曾經被傳統金融機構拒絕往來的高風險客戶群,新的風險問題可能接踵而來。

因此,採用新的風險管理方法可以為純網銀和傳統銀行及其客戶同時都帶來好處。純網銀在資訊的提供,雖提升了方便性,但在對客戶契約重要條約,是否能單純透過網路文字的傳遞兼顧消費者資訊權,仍需多加注意。例如,開戶和認識你的客戶(Know Your Customer, KYC)與反洗錢規定可以有效地整合在同一平台上,以便加速審核的速度。如此一來,純網銀能夠安全運作,傳統銀行也可從中受益。傳統銀行可從整合後的電子平台上降低風險管理及查核的成本。

對於新的純網銀來說,監管機構還需要調整一些現有的監管要求來應對為此而生的新的風險管理方式,藉以在維持銀行系統安全及迫切創新的要求中取得平衡,為提高客戶服務和金融包容性的目的紮下穩定的根基。

臺灣方面另外考量,純網銀若由未完整了解金融專業的非金融業者主導,可能付出高額社會成本,引發第三方投資危機,因此限定純網銀至少一定要有一間金融機構持股超過25%,其他25%可由多間金融機構分持,並限制非金融業者的持股比率不超過50%。另外一部分風險為金融機構的股東若剛好也是純網銀的董事,可能會產生將純網銀的營業祕密外洩的風險,例如在董事會決策時,做出不利純網銀、而有利自家銀行的決策,做出不公平的競爭。

香港修訂後的申請準則如預期地引起市場的高度興趣,其中需要注意的是,欲申請純網銀牌照的公司必須確保他們有完善的業務計劃,以便落實香港金管局對系統,內控和程序的要求。臺灣金管會在純網銀法令層面則持續保持開放態度,期望能加快數位化轉型,追上國際步伐。現有的金融機構亦應將純網銀的出現視為督促其創新,採納新科技,改善其網路及行動平台的催化劑,使得提升客戶體驗及銀行業的整體競爭力有所實現。

總體而言,我們樂見純網銀的形成,將為銀行業帶來重大新機運。十年後,我們可能會看到一個截然不同的競爭格局,新業者和傳統銀行的良性競爭,將提供新型態且更至善的客戶體驗。

© 2025 KPMG, a Taiwan partnership and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved.

For more detail about the structure of the KPMG global organization please visit https://kpmg.com/governance.

上列組織及本文內任何文字不應被解讀或視為上列組織之間有任何母子公司關係,仲介關係,合夥關係,或合營關係。 上述成員機構皆無權限(無論係實際權限,表面權限,默示權限,或任何其他種類之權限)以任何形式約束或使得 KPMG International 或任何上述之成員機構負有任何法律義務。 關於此文內所有資訊皆屬一般通用之性質,且並無意影射任何特定個人或法人之情況。即使我們致力於即時提供精確之資訊,但不保證各位獲得此份資訊時內容準確無誤,亦不保證資訊能精準適用未來之情況。任何人皆不得在未獲得個案專業審視下所產出之專業建議前應用該資訊。