テクノロジー・メディア・テレコム業界の状況とソニーの経営改革

テクノロジー、およびメディア・エンタテインメント業界の代表企業としてソニーを取り上げ、過去20年間ほどにわたる経営改革の取組みから、いかに事業構造を転換してレジリエンスな体質を構築してきたのかを分析し、現在の変化の激しい環境下の企業経営に資する観点の抽出を解説します。

ソニーの過去20年間にわたる経営改革の取組みから、いかに事業構造を転換してレジリエンスな体質を構築してきたのかを分析し、変化の激しい環境下の企業経営に資する観点を解説します。

新型コロナウイルス( 以下、「COVID-19」という)の影響が 長期化するなか、テクノロジー・メディア・テレコム業界( 以下、「TMT業界」という)の各企業は、自らの経営体質強化とともに、そのケイパビリティの発揮によって、デジタルトランスフォーメーション( 以下、「DX 」という)の担い手・イネーブラーとして、社会変革をリードすることが期待されています。本稿では、TMT各業界の課題、事業機会を概観したうえで、テクノロジーおよびメディア・エンタテインメント業界の代表企業としてソニーを取り上げ、過去20年間にわたる経営改革の取組みから、いかに事業構造を転換してレジリエンスな体質を構築してきたのかを分析し、現在の変化の激しい環境下の企業経営に資する観点の抽出を図ります。

(本稿の意見に関する部分は筆者の私見であります)

POINT 1 TMT業界各社に対する期待

COVID-19をはじめとする環境変化に自らを適応させるとともに、DXや5Gを通して顧客や社会に対してどのような価値提供の機会があるのかを考えます。

POINT 2 ソニーはいかにして事業構造を転換させたのか

エレクトロニクス事業の競争激化による業績悪化を受けて、ソニーは新たな強みの構築に注力しました。その過程を振り返ります。

POINT 3 ソニーの事業構造転換を成功に導いた3つの思考

2010年代を通してのソニーの経営改革には、基本的かつ長期的視点が不可欠な3つの成功要因が貫かれていました。

目次

I.COVID-19影響下のTMT業界の課題と事業機会

2020年初頭より世界各国へ伝播したCOVID-19感染の影響は、2021年に入ってもなお継続しています。TMT業界の各企業は、ロックダウンによる社員の出社への制約やサプライチェーンの寸断といった事態に見舞われましたが、ネットワーク・IT技術の活用によりCOVID-19の存在を前提とする新しい勤務形態やビジネスモデルの構築に取組み、相対的には影響を軽微に抑え、新たな事業機会を創出するといった例も多く見出すことができます。

DXの推進により、自らの環境変化への適応を図ることはもちろんのこと、顧客としての消費者やすべての産業の各企業に対しても同様に、DXの効用、経済価値をもたらすイネーブラーとしての役割が期待されている業界といえるでしょう。

この業界は、GAFAM(Google、Amazon、Facebook、Apple、Microsoft)、BATH(Baidu、Alibaba、Tencent、Huawei)といったプラットフォーマーとの関係性をどのように捉えるかが極めて重要です。各国の規制動向やプラットフォーマー自身によるデータ活用のガバナンス強化の方向性を注視し、競争戦略および協業方針を練っていくことが、これまで以上に必要になると考えられます。そこで以下では、テクノロジー、メディア、テレコムそれぞれの業界の現状と今後の方向性について概観します。

1.テクノロジー業界

2020年前半は、部品供給の停滞を主因とする生産拠点の稼働停止や商品・サービスの需要動向の不透明感から、業況の先行きに慎重な見方を示す企業が多数を占めました。しかし後半に入ってからは、比較的早期にサプライチェーンが回復したことに加えて、リモートワーク体制構築のための関連製品やITソリューションの導入、巣ごもり需要に伴う大型テレビなどの耐久消費財の販売回復により、テクノロジー業界の業績はおおむね順調に推移しています。

しかしながら、COVID-19の再度の感染拡大リスクや米中摩擦などの地政学リスクから、引き続き販売サイドまでを含めたサプライチェーンの保持、BCP(Business Continuity Plan;事業継続計画)の備えに最大限の注意を払う必要があります。

テクノロジー業界は、今後もDXの取組みを自らの体質強化に向けてはもちろんのこと、顧客へのソリューション提供の担い手となることが期待されています。たとえば、NECや富士通などはITソリューションのなかで一貫して企業のDX取組みの支援を強化していますし、三菱電機や日立製作所、パナソニック、ソニーなどもそれぞれ重点を置くファクトリー、社会インフラ、メディア・エンタテインメントなどの顧客基盤に対して、新たな技術導入を提案し、社会貢献を果たそうとしています。COVID-19対策として三密(密集、密接、密閉)の状況を回避する無人化、リモート化などコンタクトレステックと呼ばれる技術の導入がそれを活かすデータ分析技術とともに、従来の想定をはるかに上回るペースで進んでいるのは、その好例といえるでしょう。

加えて、2050年カーボンニュートラルに向け、再生可能エネルギー、蓄電池への技術開発・投資を改めて加速させる動きも明確になってくると予想されます。一方で、これら社会変革における事業機会は、GAFAMなどのプラットフォーマーも着眼していることは間違いありません。自社の注力領域検討に際しては、彼らと競うのか、避けるのか、それとも組むのかの見極めが不可欠となります。

2.メディア業界

COVID-19の影響が生じる以前のデジタル化対応レベルが、現在の業況を二分しています。

感染第一波における緊急事態宣言の終了に伴い、ライブイベント、コンサート、映画劇場公開などの再開が試みられましたが、集客数の制約などによって、リアルのビジネスは依然として厳しい状況が続いています。AR技術などを活用した無観客でのオンラインライブ配信など意欲的な取組みも始まっていますが、裾野の広い業界を支えるには一段のブレークスルーが必要といえそうです。一方で、巣ごもり需要を捉えたOTT(Over-The-Top)事業者による動画配信、音楽ストリーミングサービスは活況を呈し、リアルが厳しいコンテンツ業界を支える構図となっています。

広告業界においても、二極化の傾向は同じです。出稿企業のマーケティングは「外出・遠出」関連は低調、「自宅・近場」関連は復調し、新聞・テレビなどの既存媒体は低調の一方、インターネット広告は好調という状況が続いています。

ただし、この産業の前提として良質なコンテンツの存在があることにはいささかの変化もありません。いかに良質なコンテンツの創出・制作を継続させるか、またいかにそれを顧客に届けるのか。その本質に、各事業体の今後の業況が左右されるものと考えられます。

従来、映画、テレビ、音楽などの制作現場は、数多くのアーティストやスタッフの集積によって行われていました。それを、リモート、バーチャル環境で代替・成立させるための技術開発・トライアルは、すでに始まっています。前述の新しいイベント実施・マネタイズの場創出と合わせて、テクノロジーおよびテレコム企業の貢献・事業機会開拓が強く求められています。

また、電通や博報堂などの大手広告代理店においては、顧客企業のメディアバイイングに加えてマーケティング領域のDXコンサルティングの訴求を始めており、今後の動向が注目されます。

こうした戦略検討にあたり、テクノロジー業界同様、GAFAMなどプラットフォーマーとの関係性の見極めが重要であることはいうまでもありません。

3.テレコム業界

モバイル通信事業者へのCOVID-19のマイナス影響は限定的です。むしろ中長期的に見ると、リモートやオンラインによるビジネス活動の活発化によりDX需要が加速し、プラスとなると見込まれます。

2020年3月末に各社が開始した5Gの通信サービスへの影響として、関連イベントの中止、オリンピック・パラリンピックの延期に加え、中国の製造工場の稼働停止等による5G対応iPhoneの販売遅延やネットワーク機器の投資後倒しが心配されました。しかし、iPhone12シリーズの発売は1ヵ月程度の遅れで順次開始され、今では増産の方向にあります。インフラ整備も、キャリア各社とも当初より前倒しの計画を発表しています。これらのことから、テレコム業界においては、COVID-19の影響はリカバリーフェーズに入っているといえるでしょう。

高速大容量・高信頼低遅延・同時多接続という5Gの特性は、IoTやAIなどと組み合わせたソリューションとして真価を発揮するため、法人の顧客向けのビジネス立上げが期待されています。ファクトリー、社会インフラといった業界それぞれの課題解決に向けた通信ソリューションが提供される必要があり、ここで通信キャリア各社とテクノロジー企業のパートナーシップによるB2B2Xモデルの構築・提供が求められることになります。

メディア業界で触れた制作現場やライブイベントに向けたソリューションを一例として、各企業のDXの取組み、さらにはスマートシティ構想まで、広く事業機会が存在しているといえます。エンドユーザーとして受益者となる各企業、イネーブラーとしてソリューションを提供するテクノロジー企業、そして通信ネットワークを提供する通信事業者、その三方に大きなベネフィットをもたらすこの事業モデル取組みの成否は、今後の日本の産業競争力を左右し得るものとして注視が必要と考えます。

そこで次項では、テクノロジーおよびメディア・エンタテインメント業界それぞれの代表格であり、またその複合という独特の事業体を形成しているソニーを取り上げ、いかなる環境変化のなか、どのような経営上の施策を打ち、現在のポジションを構築したのかを振り返り、今後の企業経営の方針検討に資するポイントの抽出を試みることとします。

II.ソニーの事業構造転換の取組み

ソニーの業況は、2018年3月期に過去最高の営業利益7,349億円を計上した後、8,000億円超、利益率10%の収益性を継続し順調に推移しています。COVID-19の影響が広がった2020年4~6月期こそ、サプライチェーンの寸断や販売店の営業停止、映画の劇場公開延期などを受け、慎重な通期見込みを示しましたが、ゲームや映像・音楽コンテンツのオンラインサービスでの販売拡張や高品位の有機ELテレビの販売好調などの追い風を受け、2021年3月期の業績は直近の三期と同等かそれ以上に高い利益水準に着地すると見込まれています。

これには、好調なゲーム事業の存在やリカーリングビジネスへの転換の成功などさまざまな要因が指摘されていますが、外部環境変動への耐性が極めて高い事業構造が確立されつつあると捉えることもできます。いうまでもありませんが、この体制は一朝一夕に形づくられたものではありません。永年の経営改革への尽力によって構築されてきたものと認識する必要があります。

本稿では、過去20年ほどの経営環境や業績の推移、そこでいかなる取組みがなされてきたのか。公開情報であるアニュアルレポートとプレスリリースをベースに振り返りながら、中核の成功要因を見出していきたいと思います。

1.エレクトロニクス産業の競争環境の変化

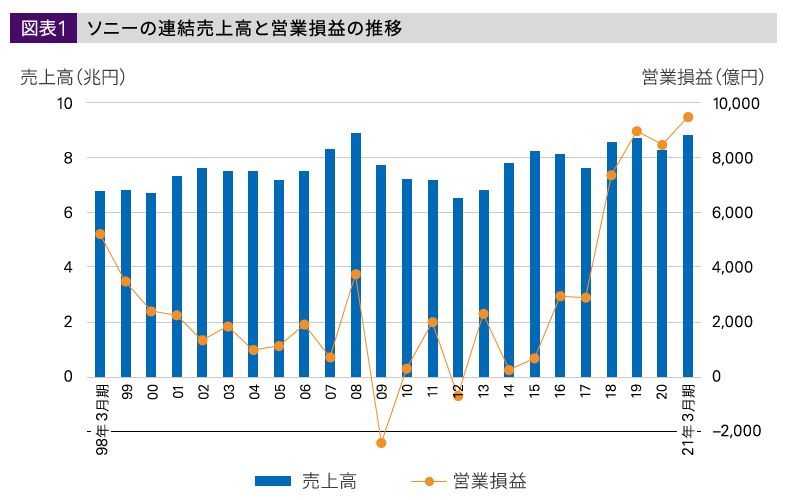

まず、過去約20年の連結業績の推移を確認していきましょう。図表1に示すとおり、ソニーは1998年3月期に営業利益5,202億円を達成後、2008年3月期に一度、増益のピークを迎えます。しかし、その後は、2016年3月期に回復基調に乗るまで2度の赤字を含めて一進一退の状況が続きました。なお、この1998年3月期、リーマンショックの影響をも受けた最大の赤字2,278億円を計上した2009年3月期、そして2020年3月期の主な事業構成別営業利益は、図表1の下段に示したとおり大きく変化しています。

この推移は、エレクトロニクスビジネスのアナログ技術からデジタルへのシフトが決定的となり、競争環境が大きく変動したなかでの業績悪化、およびそこからの脱却を目指した構造転換のフェーズと、大局的に2つのフェーズと捉えることができます。

2000年代のソニーのエレクトロニクス事業が置かれた状況については多くの論評・分析がなされているため、ここではごく簡潔に総括します。当時のソニーが確立させていた勝ちパターンは、音楽や映像を記録するフォーマットを定め、それを楽しむためのユニークなハードウェアをリリースし、ユーザーをロイヤリティ高く取り込むというものでした。ビジネスモデルとしては、音楽のCD、映像におけるDigital Videoカセットやブルーレイディスクなどの規格に基づき、消耗品である記録メディアや音楽・映像・ゲームのパッケージソフトを継続的に販売するというもので、すでにリカーリングの妙味を享受していたといってよいでしょう。

それが、2001年に発売されたアップルの音楽プレイヤーiPod、2003年に開始された音楽配信サービスiTunes、さらには2007年に導入されたスマートフォンiPhoneによって一変しました。ソニーはビジネスモデル間の競争環境に置かれ、従来の勝ちパターンからの戦略転換を余儀なくされることとなったのです。

記録媒体は、汎用品であるハードディスクドライブと半導体メモリーへとシフトし、永年蓄積したメカトロニクス技術をベースに世界最小最軽量を謳うハードウェアをウォークマンやデジタルスチルカメラ、ビデオカメラのそれぞれに販売する機会はスマートフォン一つに集約されていきます。一定のクローズドな環境下でハード・ソフト両面で収益を上げるビジネスモデルは、デジタル技術の浸透によって購入部品の組合わせで参入可能となるオープンな競争環境に晒され、高い収益貢献が困難な状況に帰結していったのです。

同様の流れは、もう一つの主力商品であるテレビの領域でも起こりました。中核デバイスの液晶パネル製造には巨額の投資が不可欠な一方、テレビの最終製品は数多くの新規参入者による価格競争の構図となりました。液晶の調達戦略を選択したソニーのテレビ事業は、2005年3月期以降、10年累計で約8,000億円の赤字を計上することになり、重大な経営課題を招く結果となります。

2000年代半ばまでのエレクトロニクスの産業構造は、フォーマット規格から中核デバイス、最終製品とソフトウェアまで垂直統合型が中心でした。しかし、アップルが確立したビジネスモデルにより急速に水平分業化し、中核デバイスはサムスン電子を筆頭とする集中的な投資戦略により規模の経済が支配する世界に移行していきました。この時期、営業利益率1~4%レベルを前後していたソニーの収益性は、2009年3月期に営業赤字2,278億円と急激に悪化し、抜本改革を模索する2010年代を迎えることになります。

2.再生を賭けた新たな中核ビジネスの探求

業績の急激な悪化に直面したソニーは、試行錯誤も含めてさまざまな経営施策を打ち出していきますが、そこには以下の3つの思考が貫かれていたと考えます。

- 強みを発揮し得る事業領域を探求する

- 競争関係と協業の可能性を常に考える

- 改革に取組むにあたり、企業および社員が醸成してきたカルチャー・価値観をその拠り所に位置付ける

これらが相互に連携し、かつ一貫して保持されたことで、現在の業況に繋がる成功要因になり得たと考えられます。以下、時間軸と合わせて確認、検証します。

2009年3月期の決算発表と同時に強調された施策は、まず徹底した固定費の圧縮でした。先述のエレクトロニクス産業の構造変化に対応するべく、製造事業所の統廃合が進められ、2005年にグローバルに65あった拠点が2010年には43拠点となり、その後も不断の絞り込みが行われています。引き続いて、継続的に取組むべき事業、および研究開発であるか否かの選択と集中の検討がなされ、VAIO、中小型液晶、リチウムイオン電池の事業売却や有機EL開発のスピンアウトなどが実施されました。同時に、これらを支援していた本社や販売会社の固定費適正化も実施されたことになります。2014年からは、テレビをはじめとするエレクトロニクスの各事業部門の分社化も進められ、事業運営に対する一層のアカウンタビリティ強化を通して、アセットのコントロールと収益改善がより厳格に求められていきます。

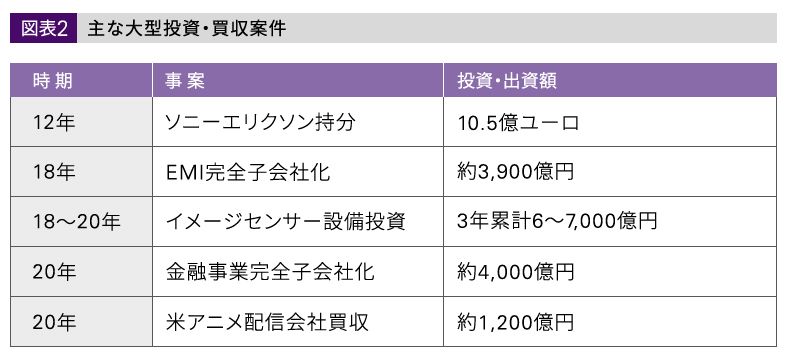

これらの施策と並行して注力されたのが、今後の競争環境のなかで強みを発揮して、ソニーの再成長を牽引する事業領域・ビジネスモデルを探索することでした。成長が期待され、2012年にエリクソンとの合弁持分を吸収して事業拡大に取組んだスマートフォン事業も、2015年3月期には営業権の減損を含め2,000億円強の営業赤字を計上するなか、ソニーグループ全体の屋台骨となり得る領域の選択肢は当時、決して多くなかったと想像されます。

各種報道のとおり、現在のソニーの業況を、ゲーム・音楽・金融におけるリカーリングビジネスと、CMOSイメージセンサー(以下、「イメージセンサー」という)が牽引しているのは明確ですが、これらがいかに選択され、現在のポジションを形成できたのかを可能な限り分析・想定し、参考にし得る知見とすることが肝要と考えます。そこで、基本的なフレームワークですが、Customer/Competitor/Companyの三軸で構成される3C分析で、当時のソニーの戦略立案を想定してみたいと思います。

まず、Customerの軸ですが、いうまでもなくソニーには従来からのロイヤルティの高い顧客層に加えて、ゲームのPlayStationが醸成してきた熱心なゲームユーザーというアセットが形成されつつありました。これをいかに守り、拡げていくことができるか。これが、最初の検討ポイントであったと考えます。

続いて、Competitorの軸ですが、先述のアップル、サムスン電子に加えて、すでにGAFAMが強力なプラットフォーマーとしてその地位を確立しつつあったことから、競争関係が徹底的に検討されたものと想像します。その結果、自ら同様のプラットフォーム構築で対抗することは避け、ある特定領域で絶対的な強みを有するレイヤーマスターとなることを目指す、および顧客との関係性強化のために彼らを利用することを選んだといえるでしょう。音楽や電子書籍の配信サイトの立上げを起点に自らプラットフォーマーとなることも検討されていたと推測しますが、有限なリソースのなか、自社が強みを発揮できる領域を突き詰めたうえで冷静に経営判断されているものと考えます。

3つ目のCompany、すなわち自社の能力ですが、2013年のPS4導入に向けて、まず直接の競合であるマイクロソフトのXboxに勝り、かつ近い将来にクラウドゲームに本格参入することが自明のGAFAに対し、いかに先手を打つか。そのためのハードウェア構成とネットワークサービスの在り方が徹底して検討されました。ゲームソフトというIP(Intellectual Property)の強みをいかに活かすかと並行して、音楽・映画で蓄積してきたコンテンツIPをさらに強化し、どのように利活用していくか。すなわちCustomerに届けていくかが検討され、大手音楽出版会社の買収、そしてGAFAを含めた音楽配信サイトやストリーミング事業者に対するオープンなコンテンツ提供という判断に繋がったものと考えます。もう1つの集中領域となったイメージセンサーについては、10年レンジでの技術開発ロードマップが精緻に検討され、競合を圧倒するケイパビリティが構築可能との経営判断を得たものと想像します。

このような戦略検討の結果、強みを確立させると意思決定した領域に対して集中的な資本投下がなされました。図表2に示すとおり、音楽出版会社EMIの完全子会社化への3,900億円超の出資、イメージセンサーへの7,000億円レベルの設備投資など、全体戦略の成否をかけた判断を下しており、重要な成功要因になったといえるでしょう。

こうした集中領域の選定と資本投下によって、ゲームはネットワークサービスの月間アクティブユーザー数が1億人レベル、売上高がハードウェアのそれを上回る水準に成長し、将来のCompetitionに向けたCustomer基盤強化を進めることができています。音楽は世界最大級のコンテンツIP保有者として、ストリーミングによって再成長する市場でのリカーリングを実現し、年間1,000億円超の営業利益を創出する事業体となりました。引続き、ゲーム、音楽、映画、アニメのコンテンツIP強化と融合を図り、D2Cサービスを通したCustomer囲い込みに注力するものと考えられます。また、イメージセンサーは、研究開発と製造設備への継続投資によって、アップルをはじめとするスマートフォンのCompetitorをロイヤルCustomerに転換することに成功しました。市場シェアの過半を押さえることで、ゲームと同水準の営業利益を計上するに至っています。プラットフォーマーとの関係性の観点では、2019年に発表されたクラウドゲームとイメージセンサーにおけるマイクロソフトとの協業をどのように進めていくのか、今後の試金石として注目していきたいと思います。

本稿で詳しくは触れませんが、いち早くD2Cのビジネスモデルを確立し、年1,000億円規模の営業利益をもたらす金融事業が、2010年代をかけたソニーの事業転換を一貫して支え続けていたことは改めて評価されるべきと考えます。一方、エレクトロニクスビジネスは固定費適正化と共に、ハイエンド商品に特化して収益性の回復を追求した結果、テレビは15年3月期より黒字化、スマートフォンもブレークイーブン水準まで回復しており、CustomerがコンテンツIPを楽しむインターフェースとして、引き続き高付加価値な商品・サービスの創出を目指していくと考えられます。

ここまで2009年3月期以降、10年強の再生に向けた取組みを考察してきました。最後に、3つ目の成功要因として挙げた企業文化が、どのように作用したのかを確認していきます。

ソニーでは、現在、グループ全体に共通するPurpose(存在意義)を「クリエイティビティとテクノロジーの力で、世界を感動で満たす。」と定めたうえで、各ビジネスユニットごとに適切なVisionを定義して事業運営を行っています。こうしたグループ内の方向性やベクトル合わせは少しずつアジャストして進められていますが、社員一人ひとりが「自分たちはソニーという遊びやエンタテインメントのための商品・サービスを創る会社に入った。それは家電やインフラといった生活に不可欠な存在ではないかもしれないが、ソニーの一員として世の中にインパクトを与える何かを生み出していきたい」と、おおむねこうした意識を持っていると言われています。もちろんB2Bの事業部門もありますが、それも放送局やアーティストの活動を支援する製品や技術を提供していますので、上記の思いは共通するところがあります。

2000年代のエレクトロニクスの産業構造が変化する過程では、テレビやPC、半導体を切り離して産業向けB2Bに特化していくフィリップスやシーメンスをベンチマークすべきとの考え方が主流であったと認識しています。その方向が正しい選択肢だった企業がある一方で、ソニーはあくまでも音楽、映像、そしてエンタテインメントの領域で強みを見出そうとしました。その動機付けは、構成する社員の意識から必然だったと考えます。それがゆえに、長期間の事業構造転換の過程にあっても、エンジニアを中心とする社員のモチベーションは保たれ、現在の状況を生み出す原動力で有り続けたのではないかと想像しています。

3.事業ポートフォリオ構築の成果となお残る課題

ここまで述べてきたように、ソニーは2000年代から2010年代半ばまでアナログからデジタルへのシフトに苦しみ、さらにはコングロマリットディスカウントとの批判にも晒されてきました。アクティビストファンドの米サードポイントには、2013年に音楽・映画、2019年には半導体の分離独立の要請(2019年は金融事業の持分売却を含む)を受けてきたほどです。しかし、ソニーが自ら考え抜いて強みを発揮できると判断した事業を保持し、継続強化してきた結果として、複数の高収益ビジネスユニットで形成されるレジリエンス能力の高い事業体が確立されつつあります。米中摩擦などの地政学リスクによってネガティブなインパクトを受ける事業があったとしても、他の主要ビジネスがそれをカバーして一定の収益水準、事業継続性を保持できる構図です。これは、前述した3つの思考によって自らのDXを実行して構築した新たな強みです。今後、ソニーにはイネーブラーとして、そのケイパビリティを伝播させる動きが期待されています。

その1つの方向性として、従来からのR&Dの基軸の「リアリティ」「リアルタイム」に「リモート」を加えた「3Rテクノロジー」を2020年より打ち出しました。COVID-19の影響長期化が不可避の状況下、リモート環境下で従前どおりの高品位なコンテンツ制作を可能とする「バーチャルスタジオ」、営業活動や重要会議に対面同等の臨場感をもたらし得る「テレプレゼンス」といったソリューションのグループ内展開を進めています。今後、こうしたテクノロジーを自らに対してだけでなく、D2CおよびB2Bの顧客に対しても展開し、ニューノーマルのライフスタイル形成に積極的な貢献を図っていくものと考えられます。

さまざまな側面から経営改革に取組んでなお、多くの経営課題は残っていますし、外部環境は今後も激しく変化していくことは間違いありません。映画の劇場公開先送りの累積は再開時の競合激化のみならず、パッケージソフトやストリーミングでの販売開始遅れとあわせて、中期レンジでの業績インパクトは避けられない見通しです。また、多額の損失を計上するカテゴリーはほぼ解消できたとはいえ、エレクロニクスのコモディティ化の流れは変わりません。引き続き、固定費適正化の観点は事業運営に不可欠といえます。加えて、現在の利益創出の柱であるゲームとイメージセンサーは、いずれも有力Competitorの動きが活発です。したがって、これまでと同様かそれ以上に強みを探求し、リソース投下を継続する必要があるでしょう。

新たなビジネスカテゴリーの創出・ローンチも引き続き重い課題です。エレクロニクスビジネスとしては、まだ定まっていないポストスマートフォンのユーザーインターフェースを、なんとしても創出したいところでしょう。また、Purposeに照らし合わせると、自動車車内のエンタテインメントを中核とするモビリティ、スポーツとテクノロジーを融合させた新たなコンテンツの創出、AI技術を最大限活かしたエンタテインメントロボティクスといった領域から、次のチャレンジがなされるものと推測されます。

III.ソニーにおける成功要因の総括

本稿の最後に、20年にわたるソニーの事業構造転換を推進したと考えられる3つの要因を改めてまとめておきます。

- 強みを発揮し得る事業領域を探求する。自ら考え抜き、長期レンジでの取組み・投資の継続を覚悟すること。データを中心にエコシステムを形成するプラットフォーマーの存在を意識し、特定領域のレイヤーマスターとなることを目指す。並行してリソースの最適配置、固定費適正化を意図する構造改革を実行し、強みの確立に向けた投資が可能な体質保持を励行する。

- 競争関係と協業の可能性を常に考える。1つの思考軸としてプラットフォーマーとの競争を念頭に、他社との協業を含めた施策によってレイヤーマスター形成を追求する。それを梃子に競合だったプラットフォーマーを利用、場合によっては組むことも可能なポジショニングを図っていく。

- 改革に取組むにあたり、企業および社員が醸成してきたカルチャー・価値観をその拠り所に位置付ける。

ソニーの場合は、1の思考の結果として、イメージセンサーへの継続投資、ゲーム・音楽・金融のリカーリングモデルへの注力が選択されましたが、これは永年のグローバルな競争で得た経験値や洞察を戦略立案のフレームワークに組み込んだうえ、意思決定されたものと考えます。2000年代のアップルやサムスン電子との競合から、彼らのエコシステムの形成アプローチや設備投資の意思決定のスピード感を、厳格にSWOT分析に反映し、注力すべき事業領域を定めたのでしょう。また、従前の垂直統合型のエレクトロニクスビジネスからの脱却が不可欠であったこと、および1の思考によって注力領域とそれ以外の判断を明確にしたことで、2の協業志向に大きく舵を切り、ユーザー志向でマーケットインの発想が前提のD2Cサービスでの成功に直結したと考察しています。そして、これらの施策に取組む際の原動力となったのは、社員および組織の根底に流れる3のPurpose(存在意義)、Values(価値観)です。この3つの要因が相互に連携したことによって、現在の事業構造の構築に至っていると総括します。

テクノロジー企業がメディア・エンタテインメントの領域に積極的に取組み、メディア・エンタテインメント企業もまた市場プレゼンス強化に向けてテクノロジーの取込みを図る、さらにテレコム企業がすべてに共通のバックボーンとして浸透していくという産業構造転換が現在進行形で進むなか、本稿が関連業界に身を置かれる皆様の事業展開検討の一助となることがありましたら幸いです。

執筆者

KPMGジャパン

テクノロジー・メディア・通信セクター

パートナー 山根 慶太

シニアマネジャー 木暮 公彦

ディレクター 和田 智(CFOサーベイ担当)