上記(1)で解説したケース以外にも、新リース基準で旧リース基準の会計処理が見直されたことに伴い、法人税法との間で取扱いに相違が生じ、税効果会計において一時差異が生じる可能性がある項目が存在する(図表2を参照)。なお、図表2は論点を網羅したものではない点、一時差異が生じるかどうかについては税務上の法令解釈について慎重な判断を要する場合がある点にご留意されたい。

ハイライト

この記事は、「旬刊経理情報(中央経済社発行)2025年6月20日号(通巻No.1746)」に掲載したものです。発行元である中央経済社の許可を得て、あずさ監査法人がウェブサイトに掲載しているものですので、他への転載・転用はご遠慮ください。

WEB上の機能制限によりレイアウトや箇条書きの表示など原稿とは異なる場合があります。ご了承ください。

この章のエッセンス

- 旧リース基準における借手のオペレーティング・リースに相当する取引について、新リース基準と法人税法で取扱いが異なる。

- 新リース基準を早期適用する場合、税効果会計においてより広範な検討が求められる。

はじめに

企業会計基準委員会(ASBJ)は、2024年9月13日に企業会計基準34号「リースに関する会計基準」および企業会計基準適用指針33号「リースに関する会計基準の適用指針」を公表した。本章では、これら特段の断りがない限り、これらの項番号として項番号として「基準〇項」、「指針〇項」の表記を用いている。また新リース基準によって置き換えられる企業会計基準13号「リース取引に関する会計基準」および企業会計基準適用指針16号「リース取引に関する会計基準の適用指針」をまとめて「旧リース基準」と称している。

新リース基準は、2027年4月1日以後に開始する連結会計年度および事業年度の期首から適用となるが、2025年4月1日以後開始する連結会計年度および事業年度の期首から早期適用することが認められている。

本章では、新リース基準を早期適用する企業が、新リース基準に関する会計処理に対して税効果会計を適用する場合の留意点について、2025年5月末時点で施行されている税制に基づき解説する。

文中の意見に係る部分は筆者の私見であることをあらかじめ申し添える。

新リース基準の概要

新リース基準では、契約の法形式にかかわらず、契約にリースが含まれているかを契約締結時に判断することが要求され、そのための具体的なガイダンスが定められている(基準25項~30項、指針5項~16項)。これにより、旧リース基準ではリースとして会計処理されていなかった契約が、新リース基準の適用によりリースが含まれると判断される場合がある。

借手の会計処理については、旧リース基準では、ファイナンス・リース取引(リース契約に基づくリース期間の中途において当該契約を解除することができないリース取引またはこれに準ずるリース取引で、借手が、リース物件からもたらされる経済的利益を実質的に享受することができ、かつ、当該リース物件の使用に伴って生じるコストを実質的に負担することとなるリース取引)とオペレーティング・リース取引(ファイナンス・リース取引以外のリース取引)とに分け、それぞれの会計処理を規定していたが、新リース基準では単一の会計処理モデルを採用し、借手は原則としてすべてのリースについて使用権資産およびリース負債を計上する。

貸手については、旧リース基準をおおむね踏襲し、リースをファイナンス・リースとオペレーティング・リースに分類し、それぞれに対応する会計処理を行う。

リースに関する税務処理の概要

税務上、リース取引とは、資産の賃貸借で、(1)賃貸借期間の中途において解除をすることができないものまたはこれに準ずるものである、(2)賃借人が資産からもたらされる経済的な利益を実質的に享受することができ、かつ、当該資産の使用に伴って生じる費用を実質的に負担すべきこととされている、という2つの要件をいずれも満たす取引と定義されている(法法64の2(3))。すなわち、税務上の「リース取引」は、旧リース基準におけるファイナンス・リース取引に相当するものである。会計上は、新リース基準において、借手側でファイナンス・リースという概念はなくなっても、税務上はこの点につき見直しは行われていない。

税務上の借手のリース取引は、取引時にリース取引の目的となる資産の賃貸人から賃借人への引渡しの時に当該資産の売買があったものとして処理を行う(法法64の2(1)等)。 リース取引以外の資産の賃借については、各事業年度で債務の確定した部分について損金の額に算入する(法法53)。つまり新リース基準の下ではすべてのリースは原則同じ会計処理になるが、税務上は「(税務上の)リース取引」に当たるか否かにより扱いが分かれるということになる。

貸手についても、税務上のリース取引では、売買処理が適用される。リース取引以外の資産の賃借については、受取リース料を益金の額に算入する。借手と異なり、貸手については新リース基準の下でもファイナンス・リースとオペレーティング・リースのリース分類が残ることから、税務上の扱いと会計上の扱いの明確なミスマッチは生じていない。なお、貸手の税務上のリース取引について、延払基準の方法による会計処理が行われていた場合には、「リース譲渡に係る収益及び費用の帰属事業年度の特例」(旧法法63)を適用することが認められていた。しかしながら、旧リース基準における第2法(リース料受取時に売上高と売上原価を計上する方法)が新リース基準において廃止されるとともに、令和7年度税制改正により本特例も経過措置を設けたうえで廃止されている。

税効果会計の適用論点

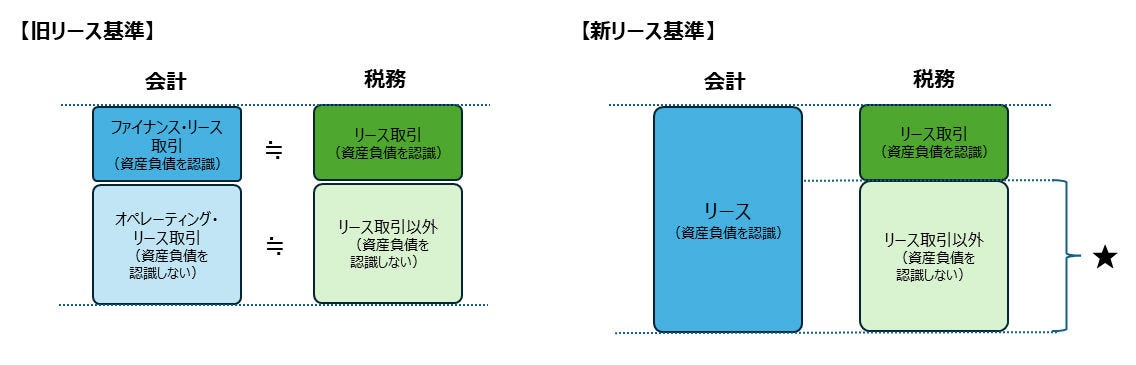

従来、納税者の事務負担を考慮し、会計処理と税務処理の調和を図るために、リースに関する会計処理と税務処理は平仄を合わせていた。そのため、借手・貸手ともに、旧リース基準下では会計上のファイナンス・リース取引は基本的に税務上リース取引として扱われ、会計税務ともにオンバランスし、会計上のオペレーティング・リース取引は税務上リース取引以外の取引として、会計税務ともにオンバランスしないこととなり、一時差異が生じる場面は多くはなかったと思われる。

このような状況の中、新リース基準の公表により、リースの識別に関する具体的なガイダンスが定められ、借手は原則としてすべてのリースについて使用権資産およびリース負債を計上する等、会計上の取扱いが大きく変更となった。しかしながら、前述のとおり、税務上は、令和7年度税制改正においては新リース基準に合わせた抜本的な改正は行われず、リース取引とリース取引以外の取引に区分する等の、従前の取扱いが維持されている。つまり、新リース基準を早期適用した場合、会計と税務で取扱いが異なる取引が発生すると考えられ、法人税申告時の調整、また、会計上は税効果会計における一時差異の認識について、旧リース基準と比べより広範に考慮することが必要になると思われる。

税効果会計で一時差異が生じると想定される取引として、実務上大きな影響があると考えられるのは、借手において、会計上は資産と負債が生じるが、税務上は資産と負債が生じないケースである。図表1は、旧リース基準と新リース基準における、借手リースの会計と税務の取扱いを図で表したものであるが、図表1の右図の★部分が、等ケースに該当する。

(図表1)借手のリースにおける会計と税務のイメージ図

(1)【借手】会計上資産と負債が生じるが、税務上は資産と負債が生じないケース(図表1右図の★部分)

このようなケースに当てはまるものとして、主に次の取引が想定される。

|

このような取引では、会計上でのみ資産と負債が認識されることとなるため、使用権資産に係る将来加算一時差異とリース負債に係る将来減算一時差異が発生する。

1.繰延税金資産と繰延税金負債の計上

新リース基準において使用権資産は、リース負債に、前払リース料や付随費用等の一定の調整を加えて算定される(基準33項)。

これらの調整がない場合は、当初認識時において使用権資産とリース負債は同額となり、また使用権資産に係る繰延税金負債とリース負債に係る繰延税金資産についても、繰延税金資産の回収可能性を考慮しなければ、基本的に同額となる。

具体的な仕訳イメージは設例のとおりである。

使用権資産は減価償却等により、リース負債は返済等により取り崩され、それに応じて将来減算一時差異・将来加算一時差異も解消していくため、繰延税金資産と繰延税金負債の残高は異なるパターンで推移することとなる。

使用権資産に係る将来加算一時差異とリース負債に係る将来減算一時差異は、それぞれ将来の税額に対して異なる効果を有しており、また解消スケジュールも異なることから、繰延税金資産と繰延税金負債は両建てで認識されると考えられる。なお、表示上は、「税効果会計に係る会計基準」第三 2に基づき、同一の納税主体の繰延税金資産と繰延税金負債として、それぞれ相殺して表示されると考えられる。

<設例> 繰延税金資産と繰延税金負債の計上

【前提条件】

・X1期首より、A社はB社から3年間設備Xを借り受ける

・借手のリース料の支払いは毎年500(毎期末日払)

・割引率は5%

・法定実効税率は40%

・借手のリース期間は3年と判断

・使用権資産の償却方法は定額法を適用

・使用権資産が含まれる資産グループに減損の兆候は生じていない

・繰延税金資産はすべて回収可能

・当取引は、税務上のリース取引には該当しない

【計算】

(リース負債)

| リース負債 期首残高(a) | 支払利息⒝= ⒜×5% | リース負債の返済 ⒞=500-⒝ | リース負債期末残高 ⒟=⒜-⒞ | |

|---|---|---|---|---|

| X1期 | 1,362(*1) | 68 | 432 | 930 |

| X2期 | 930 | 47 | 453 | 477 |

| X3期 | 477 | 23 | 477 | 0 |

(*1)500÷1.05+500÷(1.05)2+500÷(1.05)3=1,362

(使用権資産)

| 使用権資産 期首残高(A) | 使用権資産の 減価償却費 (B)=1,362÷3 | 使用権資産 期末残高(A)-(B) | |

|---|---|---|---|

| X1期 | 1,362(*1) | 454 | 908 |

| X2期 | 908 | 454 | 454 |

| X3期 | 454 | 454 | 0 |

【仕訳】

| 借方 | 貸方 | |||

|---|---|---|---|---|

X1 期首 | 使用権資産 | 1,362 | リース負債 | 1,362 |

| 繰延税金資産(*2) | 545 | 繰延税金負債(*2) | 545 | |

| 借方 | 貸方 | |||

|---|---|---|---|---|

X1 期末 | リース負債 支払利息 | 432 68 | 現預金 | 500 |

| 減価償却費 | 454 | 使用権資産 | 454 | |

| 未収法人税等(*3) | 200 | 法人税等(*3) | 200 | |

| 繰延税金負債(*4) | 182 | 繰延税金資産(*5) | 173 | |

| 法人税等調整額(*6) | 9 | |||

| 借方 | 貸方 | |||

|---|---|---|---|---|

X2 期末 | リース負債 支払利息 | 453 47 | 現預金 | 500 |

| 減価償却費 | 454 | 使用権資産 | 454 | |

| 未収法人税等(*3) | 200 | 法人税等(*3) | 200 | |

| 繰延税金負債(*7) | 182 | 繰延税金資産(*8) | 181 | |

| 法人税等調整額(*9) | 1 | |||

| 借方 | 貸方 | |||

|---|---|---|---|---|

X3 期末 | リース負債 支払利息 | 477 23 | 現預金 | 500 |

| 減価償却費 | 454 | 使用権資産 | 454 | |

| 未収法人税等(*3) | 200 | 法人税等(*3) | 200 | |

| 繰延税金負債(*10) | 181 | 繰延税金資産(*11) | 191 | |

| 法人税等調整額(*12) | 10 | |||

(*2)1,362×40%=545

(*3)500(税務上損金となる支払リース料)×40%=200

(*4)454×40%=182

(*5)432×40%=173

(*6)182-173=9

(*7)454×40%=182

(*8)453×40%=181

(*9)182-181=1

(*10)545-182-182=181

(*11)545-173-181=191

(*12)191-181=10

【財務諸表】

| 貸借対照表 | ||||

|---|---|---|---|---|

| 使用権資産 (借方) | リース負債 (貸方) | 繰延税金資産 (借方)※ | 繰延税金負債 (貸方)※ | |

| X1期 | 908 | 930 | 372 | 363 |

| X2期 | 454 | 477 | 191 | 181 |

| X3期 | 0 | 0 | 0 | 0 |

※:表示上は相殺して表示

| 損益計算書 | |||||||

|---|---|---|---|---|---|---|---|

| 減価償却費 (e) | 支払利息 (f) | 合計 (g)=(e)+(f) | 法人税等 (h) | 法人税等調整額(i) | 合計 (j)=(h)+(i) | 負担率 (j)/(g) | |

| X1期 | 454 | 68 | 522 | -200 | -9 | -209 | 40% |

| X2期 | 454 | 47 | 501 | -200 | -1 | -201 | 40% |

| X3期 | 454 | 23 | 477 | -200 | 10 | -190 | 40% |

2. スケジューリングへの影響

「税効果会計に係る会計基準」第二・二1.では、一時差異等に係る税金の額のうち、将来の会計期間において回収が見込まれない税金の額は、繰延税金資産から除く旨が定められている。そのため、リース負債に係る繰延税金資産についても回収可能性がないと判断される場合には、繰延税金資産から控除する必要がある。

この点、繰延税金資産の回収可能性の判断に関する手順において、将来減算一時差異と将来加算一時差異の解消見込年度のスケジューリングを行ったうえで、それぞれの解消見込額を解消見込年度ごとに相殺することとされている(企業会計基準適用指針26号「繰延税金資産の回収可能性に関する適用指針」11項)。リース負債から生じた将来減算一時差異については、使用権資産から生じた将来加算一時差異の将来解消額により回収される部分はあるが、前述のとおり将来減算一時差異と将来加算一時差異の解消時期は一致しないため、将来の課税所得の見積りやリース以外に係る将来加算一時差異の解消スケジュールも考慮したうえで回収可能性を慎重に検討することとなろう。

(2)税効果会計適用上のその他の論点

(図表2)新リース基準の適用に伴い、一時差異が生じる可能性がある論点

| 論点 | 会計上の取扱い | 税務上の取扱い | 会計と税務の差異 |

|---|---|---|---|

(借手・貸手共通) 無形固定資産の取扱い | 無形固定資産について、新リース基準を適用しないことができる(基準4項) | 無形固定資産に関する特別な定めはない。 | 無形固定資産について、会計上新リース基準の適用は選択可能であるため、その選択および税務上のリース取引の解釈によっては、一時差異が生じる可能性がある。 |

(借手) リース期間 | 借手のリース期間は、解約不能期間に借手による延長オプションの行使または解約オプションの不行使が合理的に確実と見込まれるオプション期間を加えた期間として定義されている(基準15項) | リース期間は、契約において定められているリース資産の賃貸借の期間(法令48の2(5)七)として定義されている。 | リース期間の定義が異なるため、資産と負債の認識額が会計と税務で異なり、一時差異が生じる可能性がある。 |

(借手) リース料(変動リース料) | 指数またはレートに応じて決まる借手の変動リース料は「借手のリース料」に含まれる。その他の借手の変動リース料は発生時に損益に計上する(基準19項(2)、指針51項)。 | 賃借人におけるリース資産の取得価額は、原則としてそのリース期間中に支払うべきリース料の額の合計額とされているが(法基通7-6の2-9)、リース料に関する具体的な定めはない。 | 税務上認容される金額の解釈によっては、税務上の加減算調整を要し、一時差異が生じる可能性がある。 |

(借手) リース料(解約に関する違約金) | 解約オプションを行使する前提で借手のリース期間を決定した場合、当該解約オプションの行使に係る解約に対する違約金を「借手のリース料」に含める(基準19項(5))。 | ||

(借手) リース・インセンティブ | 使用権資産の計上にあたり、受け取ったリース・インセンティブをリース負債から控除する(基準33項)。 | ||

(借手) 借地借家法上の借地権の権利金等 | 使用権資産の取得価額に含め、減価償却を行う。ただし、普通借地権・旧借地権の権利金等については減価償却などにつき別途の定めもある(指針27項) | 借地権は個別に定めがある(法令137等)。減価償却資産(法令13条)に含まれないため償却は行わない。 | 減価償却の要否等に差異があるため、一時差異が生じる可能性がある。 |

(貸手) リース期間 | 貸手のリース期間は、以下のいずれかの方法を選択して決定する(基準16項)。 •借手のリース期間と同様の方法 •旧リース基準と同様の方法 | リース期間は、契約において定められているリース資産の賃貸借の期間(法令48の2(5)七)として定義されている。 | リース期間の定義が異なるため、リースの分類や資産として認識される額が会計と税務で異なる等、一時差異が生じる可能性がある。 |

おわりに

以上、新リース基準を早期適用する場合における税効果適用上のポイントについて解説した。新リース基準に沿った処理の検討と同時に、税効果への影響についても検討が求められることをご留意されたい。

執筆者

有限責任 あずさ監査法人

マネジャー 公認会計士

梶原 万基乃(かじはら まきの)