2025年3月期決算の留意事項(税務)

本稿では、大企業(主に資本金1億円超の法人)の2025年3月期の税務申告に影響のある7 項目にフォーカスして改正のポイントを解説するとともに、適用時期は2026年3月期以降であるものの2025年3月期決算における税効果会計に影響を及ぼす可能性がある改正項目についても言及いたします。

適用時期は2026年3月期以降であるものの2025年3月期決算における税効果会計に影響を及ぼす可能性がある改正項目についても言及いたします。

2024年度税制改正では、物価上昇を上回る構造的・持続的な賃金上昇の実現が最優先課題とされ、賃上げ促進税制の強化が行われました。また、「安いニッポン」の指摘に象徴される飲食料費に係るデフレマインドを払拭する観点から、交際費課税の見直しとともに、Web3.0 の推進に向けた環境整備を進めるため、暗号資産の時価評価課税について追加的な見直しも行われました。さらに、2023年度税制改正で創設された、グローバル・ミニマム課税における所得合算ルール(IIR: Income Inclusion Rule)に相当する「各対象会計年度の国際最低課税額に対する法人税」(以下、「日本版IIR」という)に加えて、日本版IIRの導入に伴う事務負担の軽減のため見直された外国子会社合算税制の適用も開始されました。

本稿では、大企業(主に資本金1億円超の法人)の2025年3月期の税務申告に影響のある7 項目にフォーカスして改正のポイントを解説するとともに、適用時期は2026年3月期以降であるものの2025年3月期決算における税効果会計に影響を及ぼす可能性がある改正項目についても言及いたします。

なお、本文中の意見に関する部分については、筆者の私見であることをあらかじめお断りいたします。

Point

|

Ⅰ.賃上げ促進税制

2 0 24 年度税制改正により、地域における賃上げと経済の好循環の担い手として期待される常時使用する従業員数が2,000人以下である一定の法人を中堅企業と位置付け、新たに「中堅企業向けの措置」が創設されました。

また、人への投資の拡大のため、教育訓練費に係る上乗せ措置の増加割合要件の緩和、さらに、子育てと仕事の両立支援や女性活躍の推進の取組みを後押しする観点から、こうした取組みに積極的な企業に対する税額控除割合の上乗せ措置の創設といった措置が講じられました。

1. 全企業(主に大企業)向けの措置

従来の大企業のうち、物価高に負けない賃上げの牽引役として期待される常時使用する従業員数が2,0 0 0人超の法人については、原則の控除率を10%に下げ(改正前:15%)、より高い賃上げへのインセンティブを強化する観点から、継続雇用者給与等支給額の増加に応じた控除率の上乗せについて、さらに高い賃上げ率を要件とする区分が創設されました。

また、教育訓練費を増加させた場合の上乗せ措置については、その適用件数が少ないことを踏まえ、増加割合要件が緩和されるとともに、わずかな教育訓練費の増加でも上乗せ措置の適用を受けている法人が一定数あることを踏まえ、一定程度の教育訓練費を確保するための要件が追加されました。

さらに、子育てと仕事の両立支援や女性活躍の推進の取組みに積極的な企業に対する厚生労働省による認定制度(「くるみん認定」、「えるぼし認定」)を活用した新たな控除率の上乗せ措置が講じられました。

改正後の適用要件及び控除率は図表1のとおりです。

図表1 全企業(主に大企業)向けの措置 - 適用要件及び控除率

| 適用要件(*1) 及び控除率(*2 ) | 最大控除率 | |||||

|---|---|---|---|---|---|---|

| 賃上げ要件 | 上乗せ要件 | |||||

| 継続雇用者給与等支給額の増加割合 |

控除率 | 教育訓練費要件 | 控除率 | 女性活躍・子育て支援要件 | 控除率 | |

| 前年度比3%以上 | 10% | 教育訓練費の増加割合が前年度比10%以上かつ教育訓練費が雇用者給与等支給額の0.05%以上 | 5% | 事業年度終了の時において、プラチナくるみん認定又はプラチナえるぼし認定を受けていること | 5% | 20% |

| 前年度比4%以上 | 15% | 25% | ||||

| 前年度比5%以上 | 20% | 30% | ||||

| 前年度比7%以上 | 25% | 35% | ||||

(*1) 事業年度終了の時において、資本金の額等が10億円以上であり、かつ、常時使用する従業員数が1,000人以上である法人又は事業年度終了の時において常時使用する従業員数が2,000人超である法人については、マルチステークホルダー方針の公表が適用要件とされる

(*2) 税額控除額は、控除対象雇用者給与等支給増加額に控除率を乗じて計算した金額とされ、法人税額の20%が上限とされる

出所:KPMG作成

2. 中堅企業向けの措置

中堅企業向けの措置については、従来の賃上げ率の要件を維持しつつ、控除率が見直され、より高い賃上げを行いやすい環境が整備されました。

また、全企業向けの措置と同様、教育訓練費を増加させた場合の上乗せ措置について、一定程度の教育訓練費を確保するための要件が追加されたうえで、増加割合要件が緩和されるとともに、子育てと仕事の両立支援や女性活躍の推進の取組みに積極的な企業に対する厚生労働省による認定制度(「くるみん認定」、「えるぼし認定」)を活用した新たな控除率の上乗せ措置が講じられました。

改正後の適用要件及び控除率は図表2のとおりです。

図表2 中堅企業向けの措置 - 適用要件及び控除率

| 適用要件(*1) 及び控除率(*2 ) |

最大控除率 |

|||||

|---|---|---|---|---|---|---|

| 賃上げ要件 | 上乗せ要件 | |||||

| 継続雇用者給与等支給額の増加割合 | 控除率 | 教育訓練費要件 | 控除率 | 女性活躍・子育て支援要件 | 控除率 | |

| 前年度比3%以上 | 10% | 教育訓練費の増加割合が前年度比10%以上かつ教育訓練費が雇用者給与等支給額の0.05%以上 |

5% |

事業年度終了の時において、プラチナくるみん認定又はプラチナえるぼし認定を受けていること |

5% |

20% |

| 前年度比4%以上 | 25% |

35% | ||||

(*1) 事業年度終了の時において、資本金の額等が10億円以上であり、かつ、常時使用する従業員数が1,000人以上である法人については、マルチステークホルダー方針の公表が適用要件とされる

(*2) 税額控除額は、控除対象雇用者給与等支給増加額に控除率を乗じて計算した金額とされ、法人税額の20%が上限とされる

(*3) えるぼし認定( 3段階目)については、認定を受けた事業年度のみ控除率の上乗せの適用が受けられる

出所:KPMG作成

3. マルチステークホルダー方針の 見直し

一定規模の資本金及び従業員を有する法人は、給与等の支給額の引上げの方針、下請事業者その他の取引先との適切な関係の構築の方針その他の事項(以下、「マルチステークホルダー方針」という)を公表している場合に限り、賃上げ促進税制の適用を受けることができることとされています。

このマルチステークホルダー方針について、以下の見直しが行われました。

(1) 対象法人の範囲の拡充

2024年度税制改正前は、その事業年度終了の時において、資本金の額等が10 億円以上であり、かつ、常時使用する従業員数が1,000人以上である法人が、マルチステークホルダー方針の公表の対象とされていました。

2024年度税制改正後は、中堅企業向けの措置が創設されたことに伴い、その事業年度終了の時において、常時使用する従業員数が2,000人を超える法人についても、新たにマルチステークホルダー方針の公表が賃上げ促進税制の適用要件とされることとなりました。

(2) 記載事項の明確化

2023年10月1日からのインボイス制度の実施に伴い、消費税の免税事業者が取引先から不当な取扱いを受けることのないよう、取引環境の整備に取り組むことは重要な課題であることを踏まえ、マルチステークホルダー方針について、適切な関係の構築の方針を公表する対象である「下請事業者その他の取引先」には、消費税の免税事業者が含まれることが明確化されました。

(3) 公表期限

これまで、マルチステークホルダー方針のホームページへの公表期限に関する明確な規定はなく、事実上、経済産業大臣への届出期限(事業年度終了の日の翌日から起算して45日を経過する日)までに公表すればよいこととされていましたが、改正により、事業年度終了の日までに公表しなければならないこととされました。

4. 適用時期

改正後の賃上げ促進税制は、2024年4月1日から2027年3月31日までの間に開始する各事業年度に適用されます。

【用語の意義】

- 大企業:中小企業者以外の法人

- 中小企業者:以下のいずれかに該当する法人(適用除外事業者を除く)

① 資本金の額が1億円以下の法人(以下の法人を除く)

(i) 発行済株式の総数の2分の1以上が同一の大規模法人(資本金の額が1億円を超える法人等)に所有されている法人

(ii) 発行済株式の総数の3分の2 以上が大規模法人に所有されている法人

② 資本又は出資を有しない法人のうち常時使用する従業員の数が1,000人以下の法人

- 適用除外事業者:その事業年度開始の日前3 年以内に終了した事業年度の所得金額の平均が年15億円を超える法人

- 中堅企業:常時使用する従業員数が2,0 0 0人以下の法人( その法人及びその法人との間にその法人による支配関係がある他の法人の常時使用する従業員数の合計数が1万人を超えるものを除く)

- 継続雇用者給与等支給額:継続雇用者に対する当期の給与等支給額で、当期の所得の金額の計算上損金の額に算入されるもの

- 継続雇用者:当期及び前期の全期間の各月において給与等の支給を受けた一定の国内雇用者

- 国内雇用者:法人の使用人(役員の特殊関係者及び使用人兼務役員を除く)のうち、その法人の国内の事業所に勤務する雇用者として、労働基準法に規定する賃金台帳に記載された者

- 控除対象雇用者給与等支給増加額:雇用者給与等支給額-比較雇用者給与等支給額( 調整雇用者給与等支給増加額が上限)

- 雇用者給与等支給額:国内雇用者に対する給与等支給額で、当期の所得の金額の計算上損金の額に算入されるもの

- 比較雇用者給与等支給額:前期の雇用者給与等支給額

- 調整雇用者給与等支給増加額:①-②

① 雇用者給与等支給額(雇用安定助成金額を控除した金額)

② 比較雇用者給与等支給額(雇用安定助成金額を控除した金額)

Ⅱ.租税特別措置の適用制限

収益が拡大しているにもかかわらず、賃上げにも設備投資にも消極的な大企業に対しては、以下の租税特別措置における税額控除制度の適用を制限するとされています。

- 研究開発税制

- 地域未来投資促進税制

- 5G導入促進税制

- デジタルトランスフォーメーション投資促進税制

- カーボンニュートラルに向けた投資促進税制

2024年度税制改正では、この租税特別措置の適用制限について、その適用期限が3年間(2027年3月31日までに開始する各事業年度まで)延長されるとともに、制限の対象となる要件が図表3のように見直されました。

また、一定規模以上の大企業に対しては、賃上げ及び設備投資についてより高い要件が求められますが、この一定規模以上の大企業に該当する法人の範囲を拡充する改正も行われました。

図表3 租税特別措置の適用制限に係る要件

| (ⅰ)及び(ⅱ)のいずれにも該当しないこと | ||

|---|---|---|

| (ⅰ) | 一定規模以上の大企業 |

継続雇用者給与等支給額≧継続雇用者比較給与等支給額× 101% |

| 上記以外 | 継続雇用者給与等支給額>継続雇用者比較給与等支給額 | |

| (ⅱ) | 一定規模以上の大企業 | 国内設備投資額> 当期償却費総額× 40% |

| 上記以外 | 国内設備投資額> 当期償却費総額× 30% | |

出所:KPMG作成

具体的には、これまで一定規模以上の大企業とは、以下の①及び③に該当する法人とされていましたが、改正により、新たに②及び③に該当する法人もその範囲に追加されました。

① その事業年度終了の時において、資本金等の額が10 億円以上であり、かつ、常時使用する従業員数が1,0 0 0人以上である場合

② その事業年度終了の時において、常時使用する従業員数が2,0 0 0人を超える場合

③ 前事業年度の基準所得等金額が零を超える一定の場合

これらの改正は、2024年4月1日以後に開始する事業年度について適用されます。

【用語の意義】

- 大企業:I.【用語の意義】を参照

- 継続雇用者給与等支給額:I.【用語の意義】を参照

- 継続雇用者比較給与等支給額:前期の継続雇用者給与等支給額

- 国内設備投資額:法人が当期において取得等をした国内事業の用に供する資産(棚卸資産、有価証券及び繰延資産を除く)のうち、建物及び建物付属設備、構築物、機械装置、船舶、航空機、車両運搬具、工具及び器具備品、一定の無形固定資産、一定の生物(これらの資産のうち時の経過によりその価値の減少しないものを除く)で当期末において有するものの取得価額の合計額

- 当期償却費総額:法人の有する減価償却資産につき当期の償却費として損金経理をした金額(前期の償却超過額等を除き、特別償却準備金として積み立てた金額を含む)の合計額

Ⅲ .交際費課税

物価高騰等による会議費の実態の変化を踏まえ、2024年度税制改正では、損金不算入となる交際費等の範囲から除外される飲食費の金額基準が、1人当たり1万円以下( 改正前:5,000円以下)に引き上げられました。

この改正は、2024年4月1日以後に支出する飲食費について適用されます。

また、その事業年度終了の日における資本金の額等が100億円以下である法人の支出する交際費等の額のうち、接待飲食費の額の50%相当額については、損金の額に算入することが認められていますが、この接待飲食費に係る損金算入の特例の適用期限が3年間(2027年3月31日までに開始する事業年度まで)延長されました。

Ⅳ.暗号資産の評価方法等

1. 期末時価評価の対象となる暗号資産 の範囲の見直し

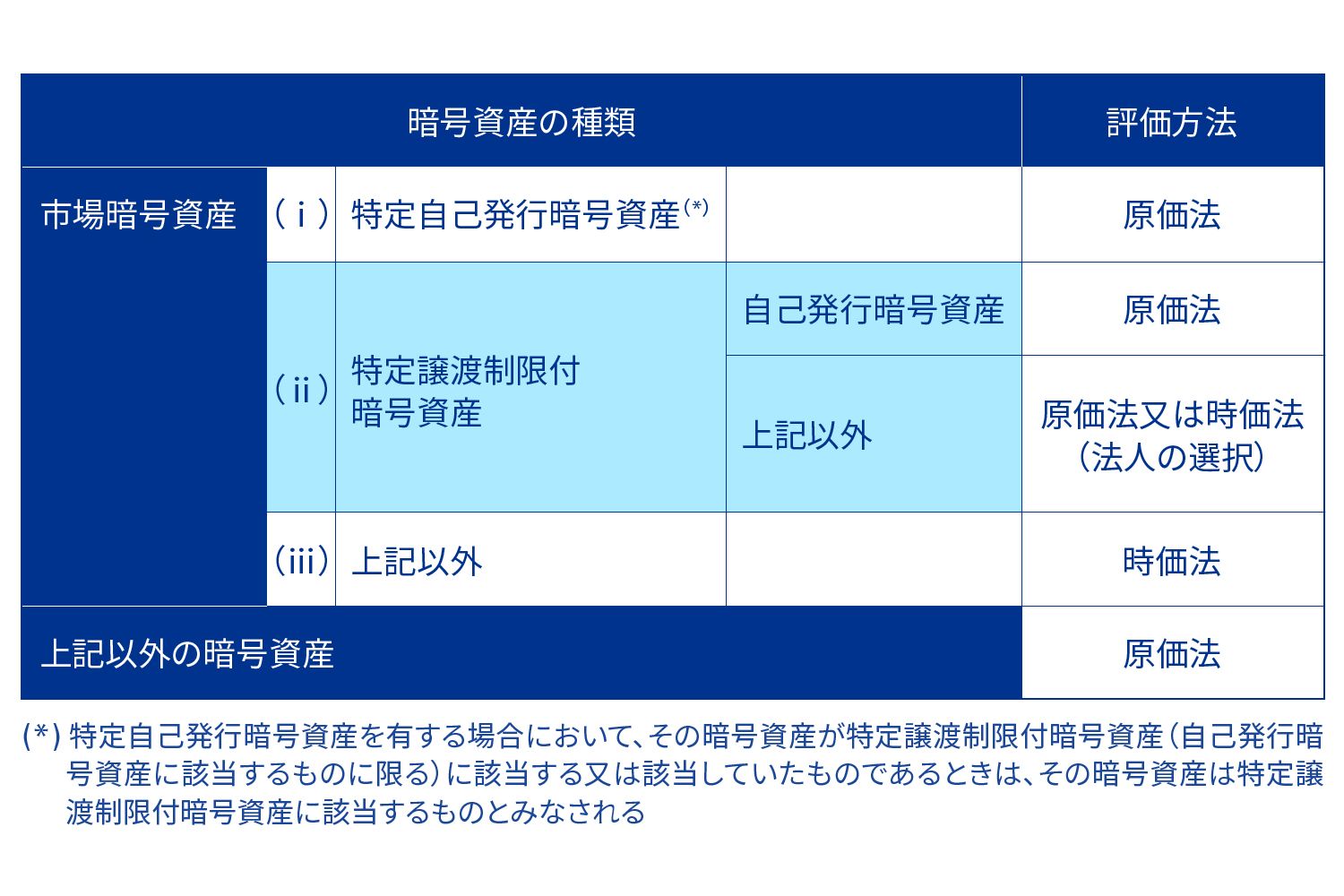

内国法人が期末に有する市場暗号資産については、2023年度税制改正により期末時価評価の対象外とされた特定自己発行暗号資産を除き、時価法により評価するとされていました。

これは当初、活発な市場が存在する暗号資産は、主に時価の変動により売却利益を得ることや決済手段として利用することを目的として保有されることが想定されていたことによるものです。しかし、暗号資産の普及に伴い、当初想定されていた以外の目的により保有され、その保有期間が長期間となる場合も生じてきました。

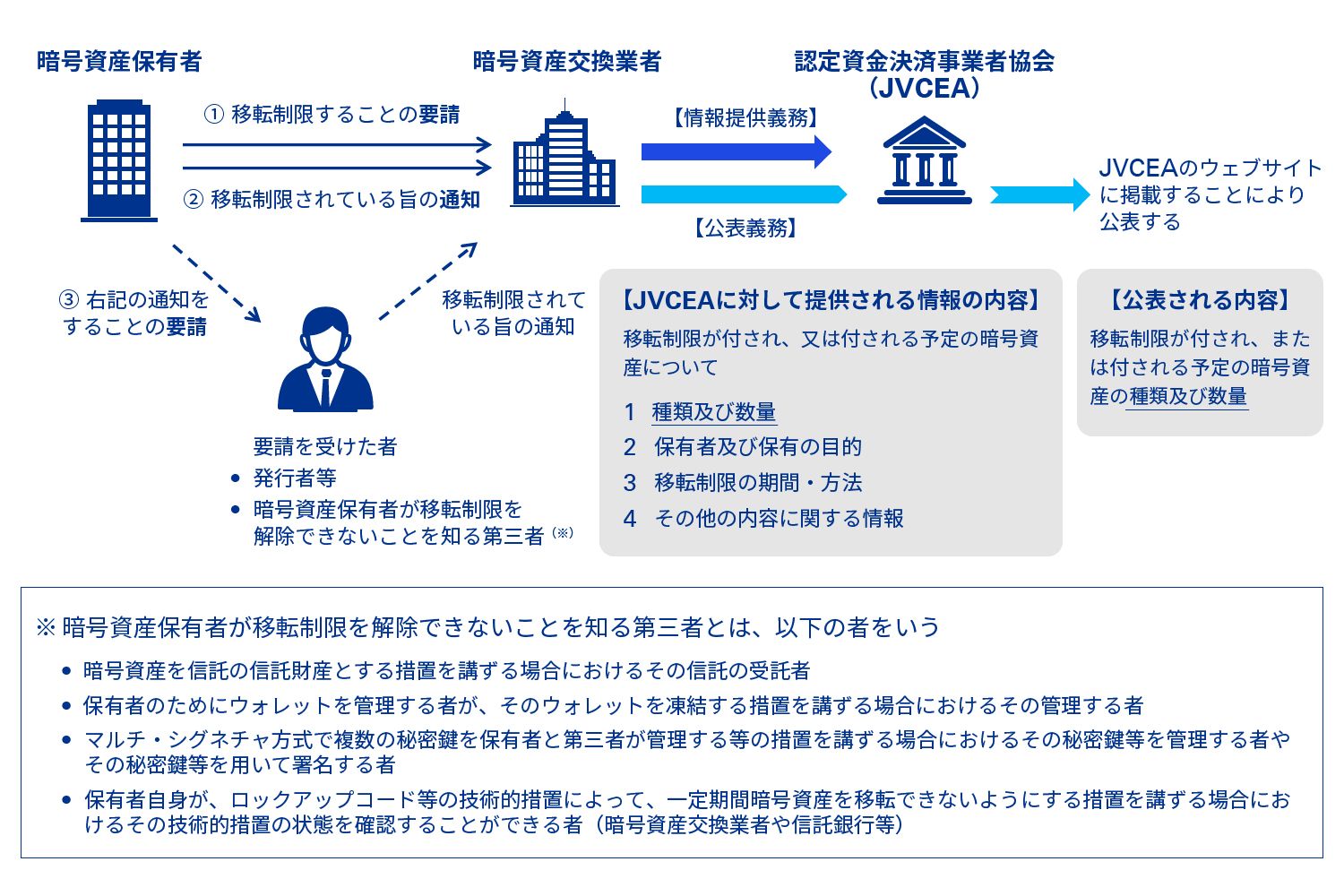

このような暗号資産の保有目的及び保有状況の変遷を受けて、企業会計における考え方に変化が生じたこと及びその保有態様が一定程度明らかとなる制度が法令上整備されたことを踏まえ、2024 年度税制改正では、内国法人が期末に有する暗号資産のうち譲渡についての制限その他の条件が付されている暗号資産でその条件が付されていることについて公表のための手続( 図表4 参照)がとられている暗号資産( 以下、「特定譲渡制限付暗号資産」という)は、市場暗号資産に該当する場合であっても、原価法により評価することができるとされました。

また、特定譲渡制限付暗号資産に該当する市場暗号資産が自己発行暗号資産である場合には、原価法により評価することとされました。

改正後の暗号資産の評価方法は図表5 のとおりです。

図表4 特定譲渡制限付暗号資産における公表手続

出典:財務省「令和6年度 税制改正の解説」P.337を参考に一部加工

図表5 暗号資産の評価方法

出所:KPMG作成

2. 特定譲渡制限付暗号資産の評価方法 の選定手続等

(1) 市場暗号資産に該当する特定譲渡制限付暗号資産

市場暗号資産に該当する特定譲渡制限付暗号資産で自己発行暗号資産に該当しないもの( 以下、「選定特定譲渡制限付暗号資産」という)の評価方法は、譲渡についての制限その他の条件が付されている暗号資産の種類ごとに選定し、その暗号資産を取得した日の属する事業年度に係る確定申告書の提出期限までに納税地の所轄税務署長に届け出なければならないこととされています。

なお、評価方法を選定しなかった場合 には、原則法により評価することになります。

(2) 市場暗号資産に該当しない特定譲渡制限付暗号資産

特定譲渡制限付暗号資産(自己発行暗号資産を除く)の取得をした場合には、その特定譲渡制限付暗号資産が市場暗号資産に該当しないときであっても、その特定譲渡制限付暗号資産を選定特定譲渡制限付暗号資産に該当するものとして評価方法を選定し、その取得した日の属する事業年度に係る確定申告書の提出期限までに納税地の所轄税務署長に届け出なければならないとされています。

市場暗号資産に該当しない特定譲渡制限付暗号資産は、原価法により評価した金額をもってその期末時における評価額とすることとされていますが、この選定を行うことにより、その後の事業年度においてその特定譲渡制限付暗号資産が市場暗号資産に該当することとなった場合には、その選定した方法により評価した金額をもってその期末時における評価額となり ます。

3. 暗号資産の区分変更等によるみなし譲渡

内国法人が暗号資産を自己の計算において有する場合において、その暗号資産について区分変更等の一定の事実が生じたときは、その区分変更等の内容に応じて、一定の金額によりその暗号資産を譲渡し、かつ、その暗号資産を取得したものとみなして、各事業年度の所得の金額を計算するとされました。

4. 適用時期

暗号資産に係る改正は、2024年4月1日以後に終了する事業年度について適用されます。

【用語の意義】

- 市場暗号資産:活発な市場が存在する暗号資産で内国法人が有するもののうち、継続的に売買価格等の公表がされ、十分な数量及び頻度で取引が行われている等の要件に該当するもの

- 自己発行暗号資産:その内国法人が発行し、かつ、その発行の時から継続して有する暗号資産

- 特定自己発行暗号資産:その内国法人が発行し、かつ、その発行の時から継続して有する暗号資産で、その発行の時から継続して他の者に移転できないようにする技術的措置がとられていること等、その暗号資産につき譲渡についての制限その他の条件が付されているもの

Ⅴ.日本版IIR

2 0 2 3 年度税制改正において、OECD/ G20のBEPS包摂的枠組みにおいて合意された第2の柱に係るグローバル・ミニマム課税のうち所得合算ルール( IIR: Income Inclusion Rule)に相当する日本版IIR(「各対象会計年度の国際最低課税額に対する法人税」及び「各課税対象会計年度の特定基準法人税額に対する地方法人税」)が創設されました。

日本版IIRは、多国籍企業グループ等を構成する会社等について国別に算定された実効税率が基準税率(15%)を下回る場合、国別に集計された純所得( 利益)に対する基準税率に至るまでの税額を親会社等に課す制度です。

日本版IIRは、内国法人の2024年4月1日以後に開始する対象会計年度( 多国籍企業グループ等の最終親会社等の連結等財務諸表の作成に係る期間)から適用されます。

Ⅵ.外国子会社合算税制

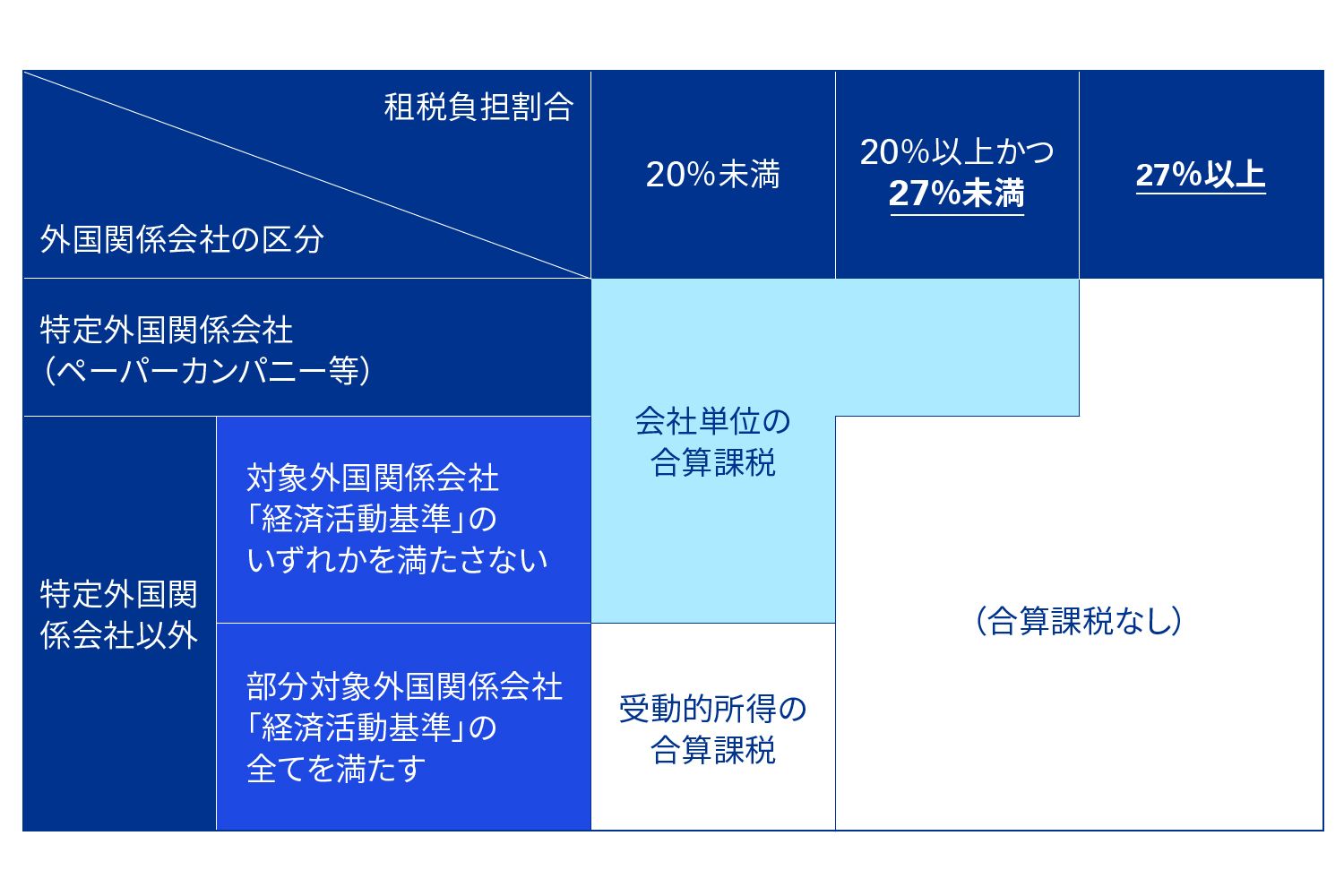

2023年度税制改正において、上記V.の日本版IIRが創設され、2024年4月1日以後に開始する対象会計年度から導入されることとなったことに伴い、その対象企業に追加的な事務負担が生じることが見込まれること等を踏まえ、外国子会社合算税制について、特定外国関係会社(ペーパーカンパニー、キャッシュボックス及びブラックリストカンパニー)に係る会社単位の合算課税の適用免除要件である租税負担割合の閾値が、30%から27%に引き下げられました。( 図表6参照)

上記の改正は、内国法人の2024年4月1 日以後に開始する事業年度に係る課税対象金額、部分課税対象金額及び金融子会社等部分課税対象金額を計算する場合について適用されます。

図表6 外国関係会社の合算課税の閾値

出所:KPMG作成

Ⅶ .過大支払利子税制

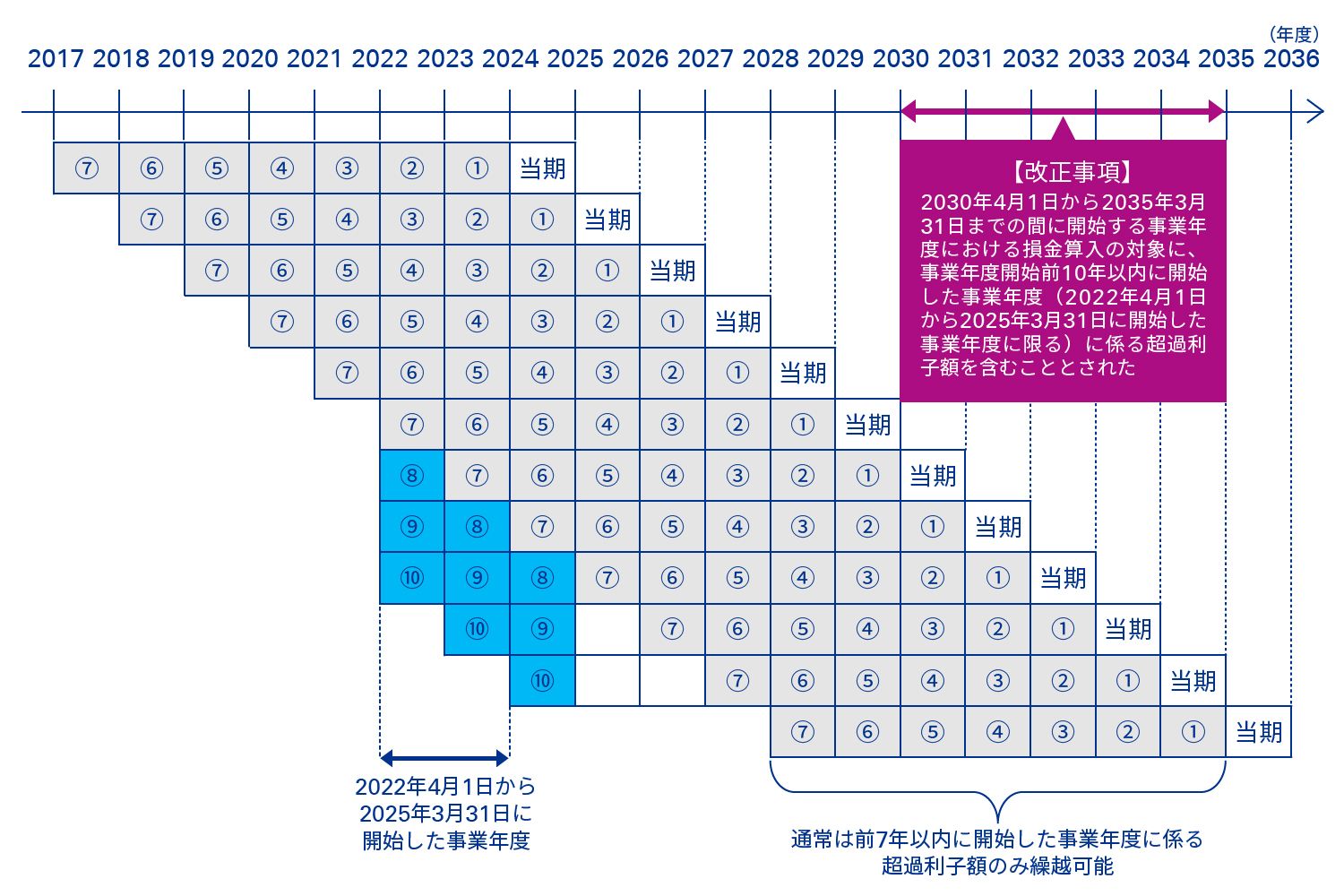

過大支払利子税制において、損金不算入とされた対象純支払利子等の額(以下、「超過利子額」という)は、一定の要件のもと7年間繰り越され、控除枠が生じた事業年度に一定の金額を損金算入することができます。

2024年度税制改正では、昨今の欧米の金利上昇により、市場から外貨を調達して国際投資を行う金融機関において、海外に対する利息の支払が増加し、租税回避を行う意図がないにもかかわらず、本制度の適用により多大な税負担が生じる可能性があることを踏まえ、2030年4月1日から2035年3月31日までの間に開始する事業年度における超過利子額の損金算入の対象に、その事業年度開始前10年以内に開始した事業年度(2022年4月1日から2025年3月31日までに開始した事業年度に限る)に係る超過利子額を含むとされました。( 図表7参照)

この改正は、2024年4月1日以後に開始する事業年度分の法人税について適用さ

れます。

図表7 各事業年度において超過利子額の損金算入の対象となる事業年度の推移

出典: 財務省「令和6年度 税制改正の解説」P.750をKPMGで一部加工

Ⅷ.2025年3月期決算の税効果会計に影響を及ぼす可能性のある改正項目

2024年度税制改正項目でまだ適用が開始されていないもの及び2025年度税制改正大綱において提案されている項目のうち、2025年3月期決算における税効果会計に影響を及ぼす可能性のある項目として、たとえば以下の改正が挙げられます。

1. 外形標準課税

2024年度税制改正では、企業の稼ぐ力を高める法人税改革の趣旨や、地方税収の安定化・税負担の公平性といった制度導入の趣旨を踏まえ、外形標準課税の対象法人の見直しが行われました。

たとえば、親会社の信用力等を背景に事業活動を行う子会社への対応として、現行の対象法人の基準(資本金1億円超の法人)に加えて、以下の追加基準に該当する法人が外形標準課税の対象とされます。

<追加基準>

資本金と資本剰余金の合計額が50億円を超える法人( その法人が事業税非課税法人又は所得割のみで課税される法人等である場合を除く)又は相互会社・外国相互会社の100%子法人等のうち、以下のいずれにも該当するもの。

- その事業年度末日の資本金が1億円以下

- その事業年度末日の資本金と資本剰余金の合計額(2024年3月30日以後に、その100%子法人等がその100%親法人等に対して資本剰余金から配当を行った場合においては、その配当に相当する額を加算した金額)が2億円超

この改正は2026年4月1日以後に開始する事業年度から適用されますが、上記の追加基準により新たに外形標準課税の対象となる法人に対する税負担を緩和するため、最初の2年間、税負担の増加額のうち一定額を法人事業税額から控除する激変緩和措置が講じられています。

この改正により、新たに外形標準課税の対象となる法人については、法人実効税率が東京都の超過税率の場合、3 5.4 3%から3 1.5 2 2%( 標準税率の場合、34.43%から30.64%)に下がることとなります( 2.で解説する防衛特別法人税適用後の法人実効税率)。

2. 防衛力強化に係る財源確保のための税制措置

2025年度税制改正大綱では、日本の防衛力の抜本的な強化を行うために安定的な財源を確保する観点から、防衛力強化に係る財源確保のための税制措置として、各事業年度の所得に対する法人税額に対し、税率4%の新たな付加税として課される「防衛特別法人税( 仮称)」の創設が提案されています。なお、中小法人に配慮する観点から、課税標準となる法人税額から年500万円が控除されます。

防衛特別法人税は、2026年4月1日以後に開始する事業年度から適用される予定です。

この防衛特別法人税の創設に伴い、法人実効税率について、防衛特別法人税の課税標準から控除される年50 0万円等を考慮せずに計算した場合、外形標準課税対象法人については東京都の超過税率の場合で30.62%から31.52%(標準税率の場合で29.74%から30.64%)、外形標準課税対象外法人については東京都の超過税率の場合で34.59%から35.43%(標準税率の場合で33.58%から34.43%)に引き上げられる見込みです。

3. 外国子会社合算税制

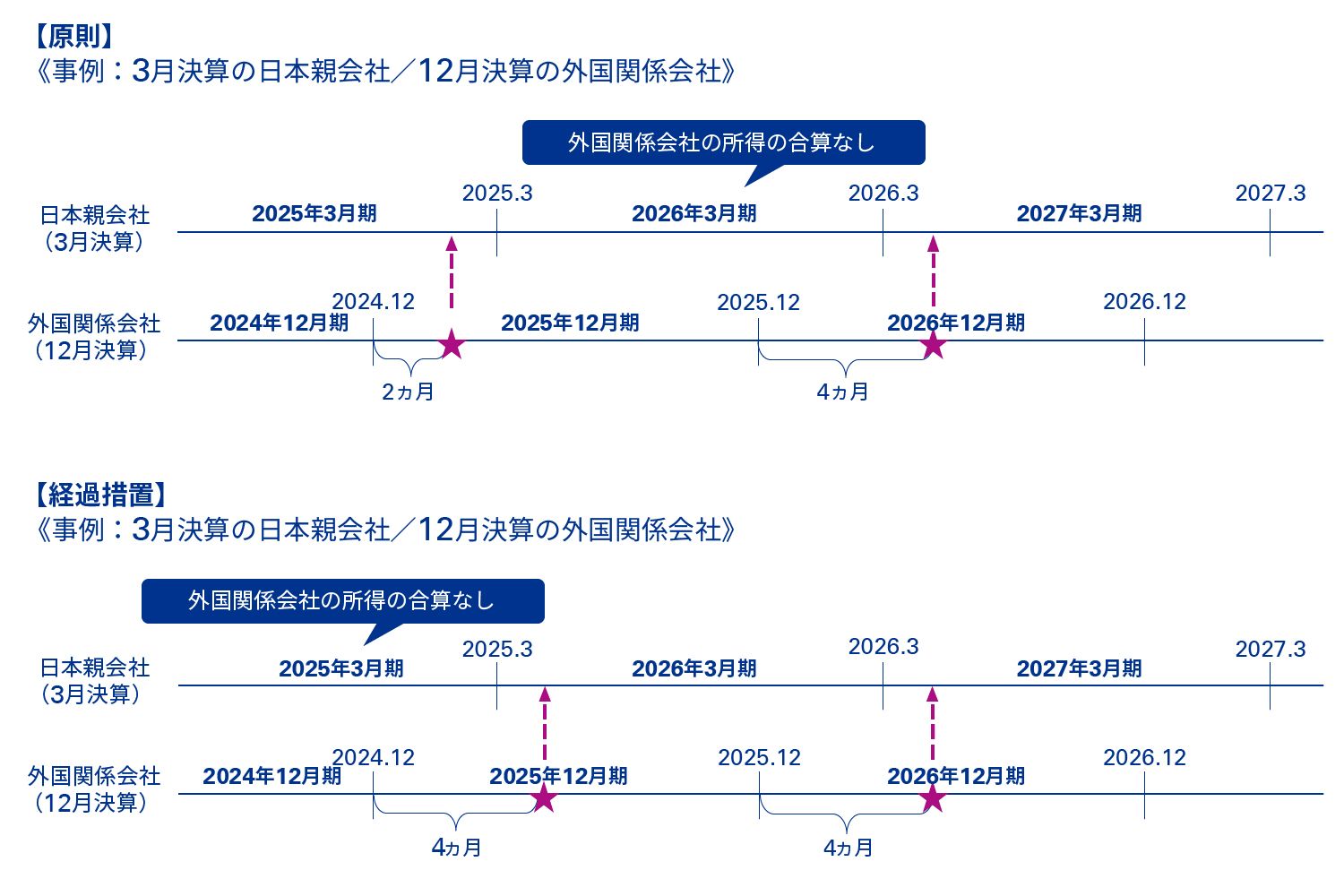

上記V.の日本版IIRの導入に伴い、その対象企業に追加的な事務負担が生じることが見込まれること等を踏まえ、 2025 年度税制改正大綱では、外国関係会社の各事業年度に係る課税対象金額等の合算時期を、外国関係会社の事業年度終了の日の翌日から「4ヵ月」( 現行:2ヵ月)を経過する日を含むその内国法人の事業年度に見直すことが提案されています。

この改正は、原則として、内国法人の2025年4月1日以後に開始する事業年度に係る外国関係会社の課税対象金額等(その外国関係会社の2025年2月1日以後に終了する事業年度に係るものに限る)について適用される予定です。

なお、内国法人の2025年4月1日前に開始した事業年度に係る外国関係会社の課税対象金額等(その外国関係会社の2024 年12月1日から2025年1月31日までの間に終了する事業年度に係るものに限る)については、その外国関係会社の事業年度終了の日の翌日から4ヵ月を経過する日を含むその内国法人の2025年4月1日以後に開始する事業年度において外国子会社合算税制の適用を受けることができる経過措置が設けられる予定です。( 図表8参照)

図表8 外国子会社合算税制の合算時期

出所:KPMG作成

執筆者

KPMG 税理士法人

タックステクニカルセンター

大島 秀平/パートナー

山崎 沙織/シニアマネージャー