企業のコーポレートガバナンス改革や、「新しい資本主義」の施策の1つである資産所得倍増プラン等により、企業年金を有する企業は自社の企業年金運用においてアセットオーナー機能のさらなる発揮が求められており、企業年金運用に関するガバナンス強化が求められています。また、これを受けて、加入者のための企業年金の運用の「見える化」の検討も進められています。

あずさ監査法人は、こうした動きを踏まえ、年金運用ガバナンスの現状や課題を調査するため、確定給付型企業年金の運用担当者向けに調査を実施し2024年12月に結果を公表しました。

本稿では、この調査結果のポイントおよび課題解決に向けた提言の内容について解説いたします。

なお、本文中の意見に関する部分については、筆者の私見であることをあらかじめお断りいたします。

Point

|

Ⅰ.調査実施の背景と概要

1. 年金運用ガバナンスに関する環境 変化

(1) コーポレートガバナンス・コードの改正

確定給付企業年金(以下、「DB」という)の資産運用については、確定給付企業年金法および関連法令において受託者責任や運用ガイドライン等が定められていましたが、2018 年のコーポレートガバナンス・コード( 以下、「CGコード」という)の改正によって、企業年金を有する上場企業は自社の企業年金に係るアセットオーナー機能の発揮を支援することが求められました。

具体的には、原則2-6「企業年金の企業年金のアセットオーナーとしての機能発揮」が追加され、企業年金を有する上場企業は、自社の企業年金の運用について適切な人員配置・育成への取組みとその開示、そして利益相反の管理が求められることとなりました。

( 2) 資産所得倍増プランおよび資産運用立国実現プラン

2022年12月に公表された「資産所得倍増プラン」は、当時の岸田政権が掲げた「新しい資本主義」の実現に向けた取組みの1つですが、このうち第7の柱である「顧客本位の業務運営の確保」において、企業年金を含むアセットオーナーが受益者等の利益を最大化していくための取組みを進めるとされました。

また、2023年12月に公表された「資産運用立国実現プラン」においても、企業年金のアセットオーナー機能のさらなる発揮を求める内容となっており、加入者のための運用の「見える化」を含む取組みを実施していくとされました。なお、「見える化」については厚生労働省の社会保障審議会企業年金・個人年金部会において具体案が検討されているところです。

こうした流れは、企業年金を「アセットオーナー」すなわち「資産運用会社」として位置づけ、運用能力の向上によってその受益者である加入者・受給者の利益を最大化する取組みを求めるものといえます。誤解を恐れずに言えば、一般事業法人であっても企業年金を資産運用子会社のように扱うことが求められているといえるでしょう。

2. 調査の概要

(1) 目的

上述した動きは、企業年金を有する企業に対し、ガバナンスやモニタリングの改善を求めるものといえます。あずさ監査法人は、各企業の年金運用に関するガバナンスやモニタリングの状況、これらに対する課題などを把握するため「年金運用ガバナンスに関する実態調査2024」( 以下、「本調査」という)を実施しました。この調査は2018 年から隔年で実施しており、今回が4回目となります。

本調査の結果を自社の対応状況と照らしていただき、今後の年金運用ガバナンスやモニタリングの向上に役立てていただければ幸いです。

(2) 調査の概要

本調査では、以下に該当する上場企業全業種( 約1,400社)の年金運用実務担当者にアンケート調査を依頼し、2024年8~9月にかけて123名の方にご回答いただきました。

- 有価証券報告書に退職給付制度に関する注記をしている

- 連結ベースの年金資産が10 億円以上である旨の注記がされている

なお、回答企業の属性は、連結従業員数では1,000名以上の企業が83%( うち3,000名以上が59%)を占め、年金資産額の規模では100億円以上の企業が63%(うち500億以上が20%)を占めています。

Ⅱ.調査結果の主なポイント

1. 年金運用のガバナンス体制

約8 割の企業で年金資産運用を検討する委員会等の組織が設置されており、検討体制は整備されている企業が多くなっています。また、大企業ほど設置が進んでおり、逆に「必要に応じ実施」との回答は小規模企業ほど高くなっています。

2. 年金運用のモニタリング体制

(1)上位者への報告頻度

多くの企業では、毎月または四半期ごとに担当役員への運用実績報告がされ、年1回はトップマネジメントにも報告がされています。ただし、こうした報告がされていない企業もあり、対応にばらつきが見られます。

(2)運用報告の課題

モニタリングの課題としては、「専門的内容を上位者に理解させる工夫」や「社内担当者の専門能力不足」を挙げる企業が規模を問わず多くなっています。また、「多数の運用実績の集計の作業負荷」を挙げた企業も一定数あります。

3. 運用人材の配置・育成

(1) 運用担当者の業務従事割合

規模を問わず大半の企業では、他の業務を兼務しながら年金運用に従事している状況であり、かつ年金運用業務への従事割合も25%以下にとどまっています。

(2) 運用担当者の配置状況

人材の配置時に適性や経験を踏まえて配置する企業が約6割となっており、経験や適性などを考慮して配置していることがかがえます。ただし、主たる年金運用担当者の過半数は、配置前に年金運用業務や財務・市場運用関連業務を経験しておらず、こうした業務の経験がないまま年金運用業務に従事していることになります。

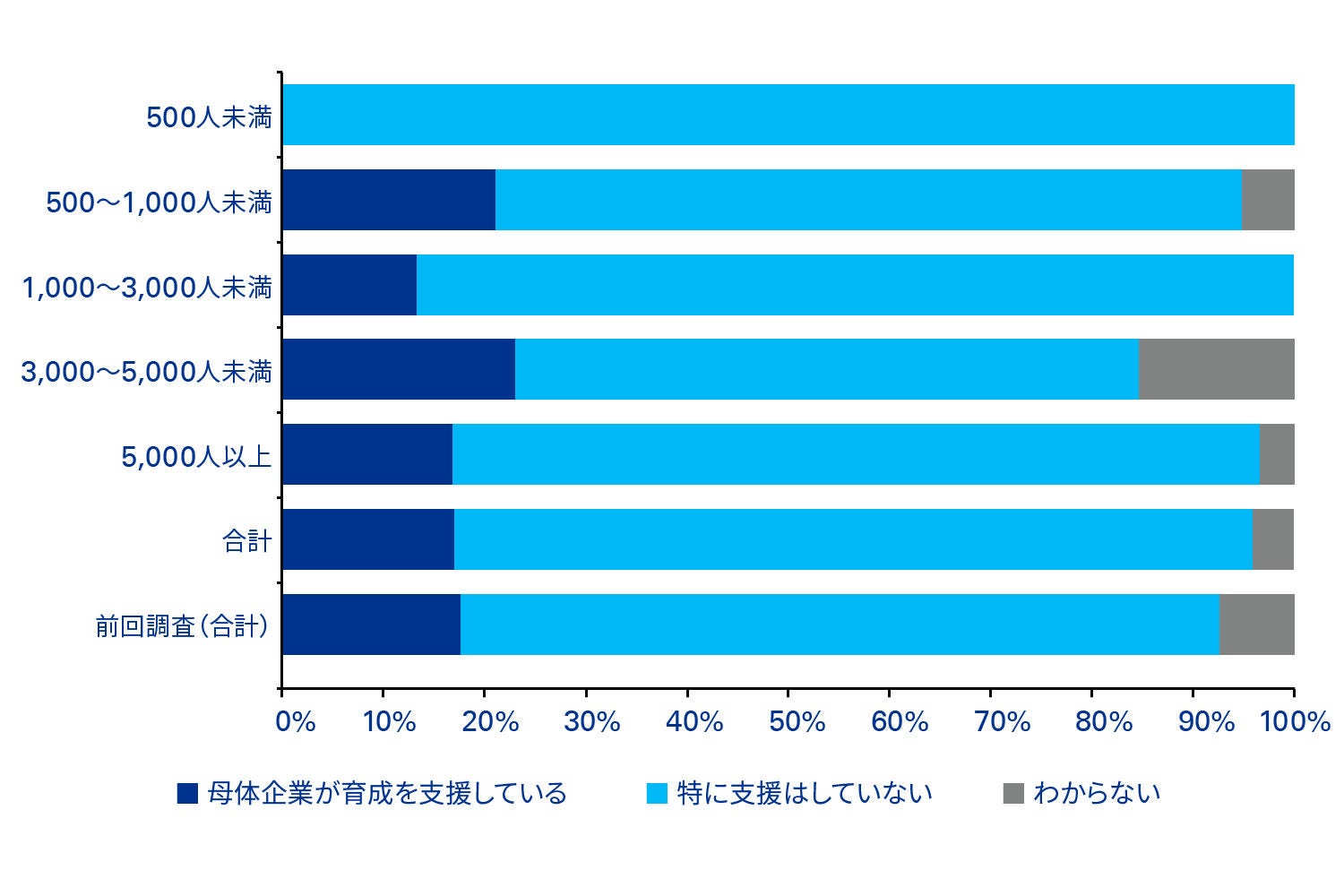

(3) 運用担当者の育成状況

育成について母体企業が支援している企業は2割に満たず、本人の努力に委ねられている企業が多くなっています。人材配置や育成、マネジメントの関与など組織的対応の確立が課題といえます(図表1 参照)。

図表1 年金運用担当者の育成状況

出所:KPMG作成

4. 外部専門家の利用

(1) 外部専門家の利用状況

35%程度の企業で外部専門家の利用が行われています。ただし、大企業での利用が目立ち、規模の小さい企業ではあまり利用されていません。

(2) 外部専門家の利用目的

外部専門家の利用目的は「運用商品や運用機関の選定」が最も多く、次いで「運用基本方針策定」、「運用実績の集計・分析」や「年金ALMの実施」を挙げる企業も多くなっています。

5. スチュワードシップ・コード対応

企業年金の受入れが期待されているスチュワードシップ・コード検討ですが、金融庁のウェブサイト1によると、受入れ済の企業年金は100社に満たない状況です。本調査の結果でも、受入れ済または受入れ予定は1割程度にとどまり、検討中が32%、未検討が40%と、まだ対応を決めていない企業が依然として大半を占めています。

6. CGコード対応と利益相反管理

(1) CGコード改定後のマネジメントの姿勢変化

2018年のCGコードの改定によって、上場企業は自社の企業年金のアセットオーナー機能発揮を支援することが求められましたが、この改正により企業マネジメントの年金運用への関心が高まったとする企業は半数以下にとどまっており、マネジメント層の認識がいまだ不十分な傾向が見られます。また、関心が高まった企業においても、具体的な支援が増えたとする企業はごく少数にとどまっています。

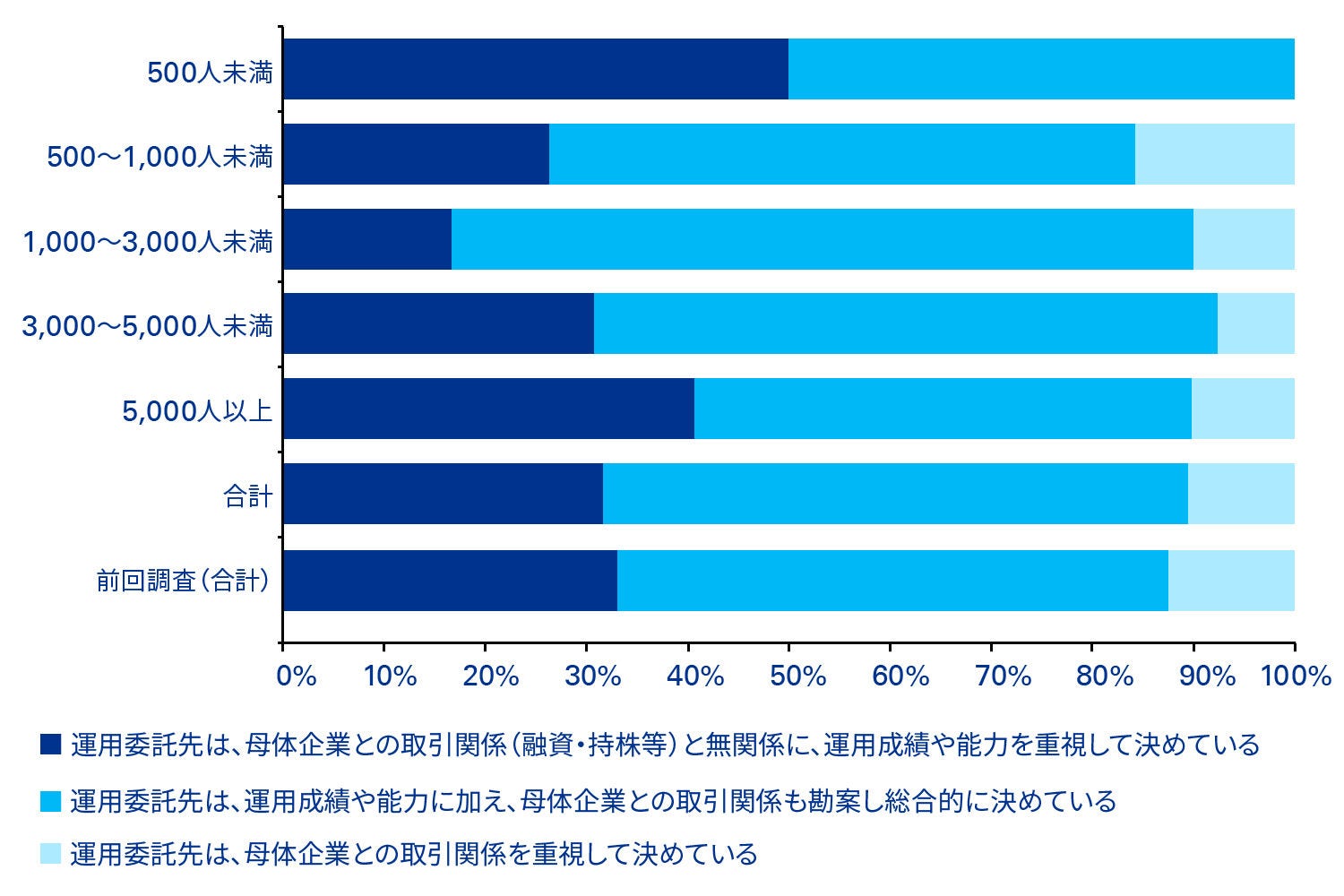

(2) 利益相反管理

企業年金の資産運用は原則として外部の金融機関に委託されますが、委託先の決定に際し、企業との取引関係( 株式保有・融資・営業協力等)を優先して運用能力の低い金融機関を選ぶことは、年金受益者に対する利益相反になりうると考えられます。このため、CGコードにおいても利益相反管理への取組みが期待されています。

しかしながら、本調査によると、純粋に運用能力だけで委託先を決定している企業は全体の30%程度となっており、母体企業との取引関係が重視される傾向がうかがえます(図表2参照)。先に述べた利益相反管理の意義や趣旨を理解した取組み強化が望まれます。

図表2 運用委託先決定における利害関係の考慮

出所:KPMG作成

7. 運用の「見える化」等への対応

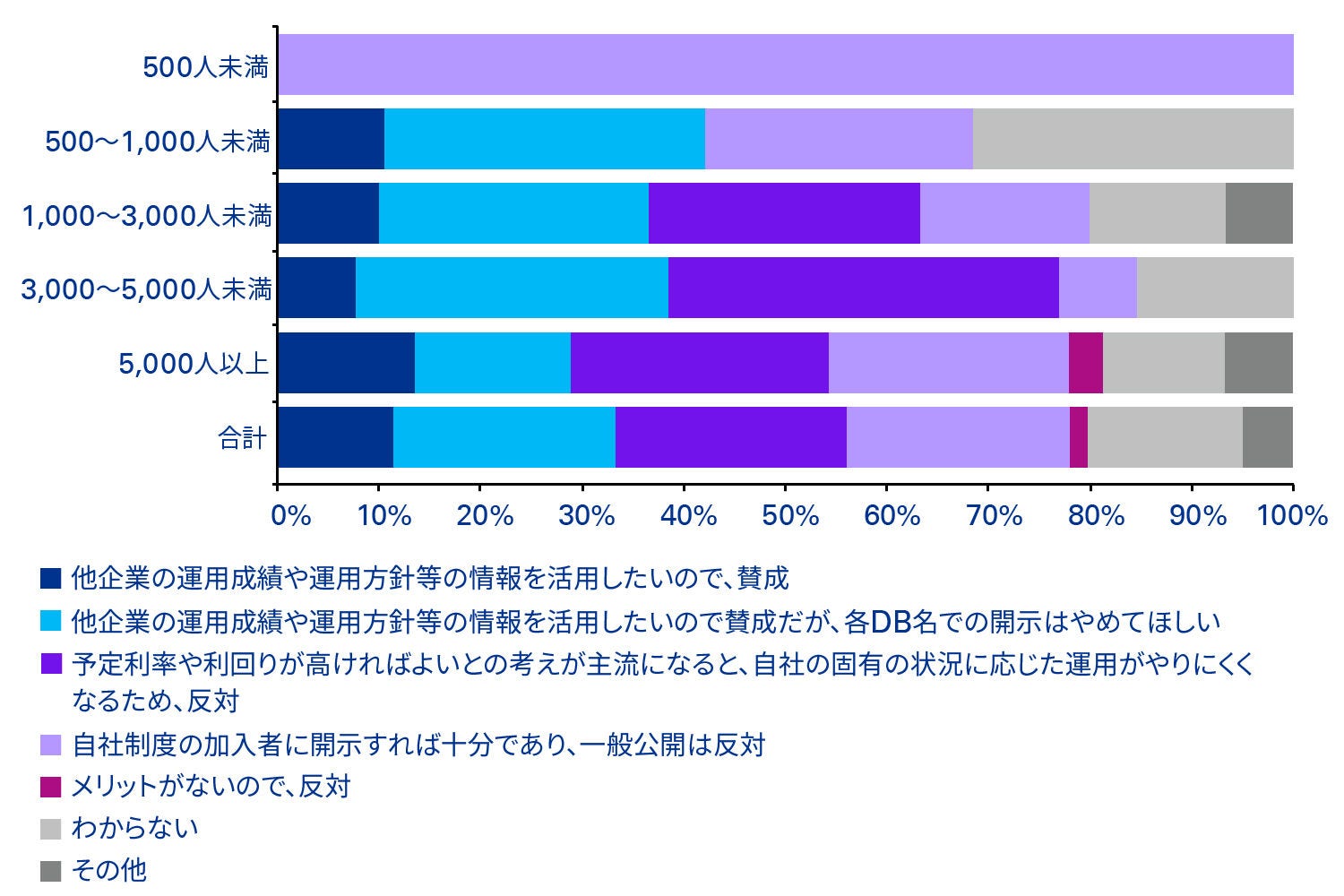

(1) 運用の「見える化」

「資産運用立国実現プラン」で提案され、社会保障審議会企業年金・個人年金部会で検討されている企業年金運用の「見える化」案については、他企業の情報を活用できる点に一定の意義を認める声もありますが、実名での開示に対する抵抗や、利回りの高低にのみ注目が集まることによるミスリードへの懸念などからネガティブな意見も多くなっています(図表3参照)。

(2) 運用機関の評価

運用の「見える化」とあわせて、「資産運用立国実現プラン」の提案に基づき、DBの資産運用ガイドラインに「総幹事会社を含めた運用受託機関の定期的な評価・見直しが望ましい」旨の追記を行うことが、社会保障審議会企業年金・個人年金部会において検討されています。

この検討について質問したところ、運用機関の定期的評価・見直しについて「今後取り組む」とした企業は15%程度で、すでに取り組んでいる企業が46%、何らかの理由で困難と回答した企業が26%となっています。

図表3 DB年金運用の「見える化」

出所:KPMG作成

8. 今後の課題

DB年金運用の課題として最も多く挙げられた「ポートフォリオの見直し」は普遍的な課題ですが、その次に多いのが「社内の運用人材の能力向上」、次いで「モニタリング体制の向上」となっています。

執筆者