DX化の進展、AIの普及、COVID-19を契機としたニューノーマル等々、事業環境の不連続な変化により製品・事業のライフサイクルは以前にも増して短くなってきています。このため、不振に陥っている事業や、不振とまではいかないもののグループ経営の観点から非効率な状態にある事業に関して、これらの方向性・戦略を再検討しなければならない局面が急増しています。

これらの事業が置かれている状況を打開するための選択肢(戦略オプション)としては、自力での改善を目指すオプションのほか、M&A等により外部の力を取り込んで事業を立て直すオプションや、これらとは逆に当該事業を売却して投資資金の回収を図るオプション等が考えられます。

各オプションを比較・評価するに際しては、定量・定性両面からの検討が必要ですが、特に各オプションの経済性の評価は、企業価値の向上に資するか否かの観点で比較することが極めて重要です。

そのためには、損益ベースではなくキャッシュ・フローベースによる各オプションの定量化が必須となります。すなわち、適切な意思決定を行う上では、管理会計上の損益情報のみならず、必要運転資本や追加の資金調達、カーブアウトコスト、リストラ費用、節税メリット等を分析し、キャッシュ・フロープランに落とし込んでいくことが重要です。これによりネットキャッシュ・フローの最大化=企業価値の最大化を実現するための意思決定が可能となるのです。

KPMGは、各オプションのキャッシュ・フロープランの策定・定量化を支援するとともに、各オプションの実行可能性や超えるべきハードル等定性面のリスクについても検討・整理し、各オプションの比較・評価を通じ企業価値最大化のための意思決定を支援します。

KPMG FASの戦略オプション検討支援サービスの全体像

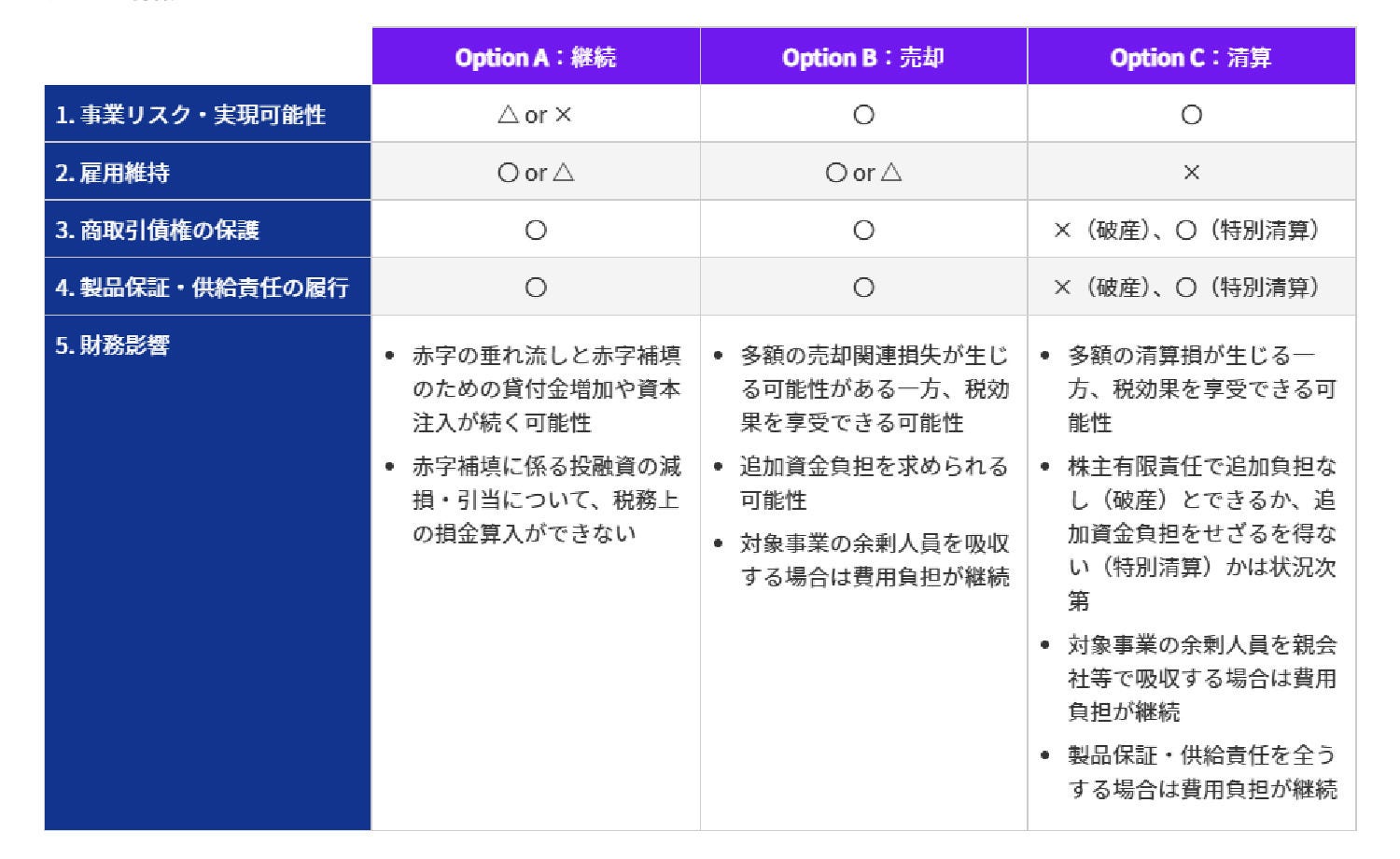

継続・売却・清算オプションそれぞれについて、1. 事業リスク・実現可能性、2. 雇用維持、3. 商取引債権の保護、4. 製品保証・供給責任の履行、5. 財務影響などの観点から特徴を整理すると以下のとおりです。

KPMGの支援事例

Background

- 製品卸売事業(R事業)を一つのポートフォリオとして営む東証プライム上場のA社は、類似製品の卸売を営む非上場会社(Z社)より、R事業の買収提案を受けた。

- Z社提案は、A社がR事業を新設分割で切り出した上でZ社がその株式を一部取得し、A社にも一定の関与を求めるというものであった。A社とZ社の持分比率については流動的であった。

- R事業は毎期安定的に利益は計上しているものの、卸売事業であることから利益率は低かった。このため、B社としては、Z社条件次第では売却も検討し得るというスタンスであった。

- B社は、許容し得る条件を固めるべく、KPMGに戦略オプション検討支援を依頼することとした。

Analysis by KPMG

- 運転資金負担が重い一方、利益水準が低いため、DCF法に基づく株式価値よりも清算価値の方が高い。

- R事業一体での売却は、A社で多額の損失が生じること、新会社で税務上の負ののれんが多額に計上され課税流出が生じる可能性があることから、選択肢の一つとは考えにくい。

- したがって選択肢としては、1. 現時点で清算 2. 買収後の運転資金負担を許容できる買手に在庫・商流・従業員を譲渡、売掛金の回収・買掛金等の支払はB社が実施 3. 数年間2. に取組んだ上で買手がいなければ清算が考えられた。

Action by Client

- A社はKPMGの分析に基づき、Z社に対して在庫・商流・従業員を在庫の簿価で譲渡することを提案。Z社との交渉は不調に終わったものの、その後上記2の方針で売却活動を開始した。

- 最終的には東証プライム上場企業との間で、ほぼA社方針どおりの譲渡に合意、R事業に投下されていた運転資金を回収したことで、A社は当該資金を他の事業やM&Aによる事業拡大に振り向けることが可能となった。