「年金運用ガバナンスに関する実態調査結果2022」の概要

あずさ監査法人は、年金運用の人材配置の状況、年金運用に関するガバナンス体制・モニタリング体制をはじめ、企業が直面する課題を把握し、それらに対する提言をまとめた「年金運用ガバナンスに関する実態調査2022」を発表しました。本稿では、調査結果のポイントについて解説します。

あずさ監査法人は、年金運用に関して企業が直面する課題とそれに対する提言をまとめた「年金運用ガバナンスに関する実態調査2022」を発表しました。

2018年6月の改正コーポレートガバナンス・コードにより、上場企業は、自社の企業年金のアセットオーナーとしての機能発揮を求められることとなり、その対応状況をコーポレートガバナンス報告書で開示することになりました。

また、昨年12月に公表された「資産所得倍増プラン」では、第7の柱として掲げられた「顧客本位の業務運営の確保」において、企業年金を含むアセットオーナーが受益者等の便益を最大化していくための対応を進めるとされました。

このように、企業年金の運用体制の強化が企業に求められるなか、「年金運用ガバナンスに関する実態調査2022」1 では、年金運用の人材配置の状況、年金運用に関するガバナンス体制・モニタリング体制をはじめ、企業が直面する課題を把握し、それらに対する提言をまとめました。本稿は、この調査結果のポイントについて解説します。

なお、本文中の意見に関する部分については、筆者の私見であることをあらかじめお断りいたします。

POINT1

マネジメントへの運用報告の頻度は企業間でばらつきがあり、コーポレートガバナンス・コード改定後に運用担当者への支援を増やした企業はごく少数である。マネジメント自身が年金運用の重要性を認識し、適切な対応を推進することが望まれる。

POINT2

他業務と兼務しつつ独力で運用に従事する担当者が多く、属人化やブラックボックス化も懸念される。担当者がより年金運用に注力できるよう、人材配置上の配慮・人材育成支援・外部専門家利用による支援が望まれる。

POINT3

運用能力だけで運用委託先を決定している企業は約3 0%にとどまっており、運用能力よりも母体企業との取引関係が重視される傾向がある。年金受益者の利益に資するように運用委託先が選任される体制整備が望まれる。

Ⅰ.「年金運用ガバナンスに関する実態調査2022」実施の背景と概要

1. 「年金運用ガバナンスに関する実態調査2022 」実施の背景

昨今、企業年金の資産運用に関して次のような大きな動きがありました。

(1) コーポレートガバナンス・コードの改正

2018年6月に改正された「コーポレートガバナンス・コード」により、上場企業は、自社の企業年金のアセットオーナーとしての機能発揮を求められ、その対応状況をコーポレートガバナンス報告書で開示することになりました。

具体的には、以下のことが求められています。

✓ 運用にあたる適切な資質を持った人材の計画的な登用・配置などの人事面や運営面における取組みを行うこと

✓ そうした取組みの内容を開示すること

✓ その際、企業年金の受益者と会社との間に生じ得る利益相反が適切に管理されるようにすべきであること

(2) 確定給付企業年金のガバナンスの強化

2018年4月の確定給付企業年金法令の改正により、確定給付企業年金のガバナンス強化策として、以下のようなルールが設けられました。

✓ 運用基本方針の策定義務付け( 資産運用リスクのない、いわゆる「受託保証型制度」を除くすべての確定給付企業年金)

✓ 資産運用委員会の設置義務付け( 年金資産100億円以上の確定給付企業年金)

✓ 運用委員会議事録の加入者への公表

(3) 資産所得倍増プランの公表

2022年12月、岸田内閣が公表した「資産所得倍増プラン」ではいくつかのテーマが提示されましたが、第7の柱として掲げられた「顧客本位の業務運営の確保」では、企業年金を含むアセットオーナーが受益者等の便益を最大化していくための対応を進めるとされました。

これに先立って2022年5月に金融庁が公表した「資産運用業高度化プログレスレポート2022」2 では、確定給付企業年金の情報公開に課題があり、「加入者だけでなく拠出金を負担する株主を含むステークホルダーに配慮して人材や体制の拡充による運用高度化の余地が大きい」と指摘しています。資産所得倍増プランでの記載は、このプログレスレポートが示した課題認識に基づくものと考えられます。

これらの動きは、確定給付企業年金を有する企業に対し、ガバナンスやモニタリングの改善を求めるものと言えます。

KPMGは、各企業の年金運用に関するガバナンスやモニタリングの状況、これらに対する課題などを把握するため、2018 年、2020年に続いて3度目となる「年金運用ガバナンスに関する実態調査2022」(以下、「本調査」という)を実施しました。

本調査の結果を自社の対応状況と照らしていただき、今後の年金運用ガバナンスやモニタリングの向上に役立てていただければ幸いです。

2. 調査対象

以下に該当する上場企業全業種( 約1,400社)の年金運用実務担当者にアンケート調査を依頼し、2022年8~9 月にかけて136名の方からご回答いただきま した。

✓ 有価証券報告書に退職給付制度に関する注記をしている

✓ 連結ベースの年金資産が10 億円以上である旨の注記がされている

なお、回答企業の属性は、連結従業員数では1,000名以上の企業が86%(うち3,000名以上が57%)を占め、年金資産額の規模では100億円以上の企業が65%(うち500億以上が22%)を占めています。

Ⅱ.調査結果の主なポイント

1. 年金運用に関するガバナンス体制

(1) 資産運用委員会等の設置状況

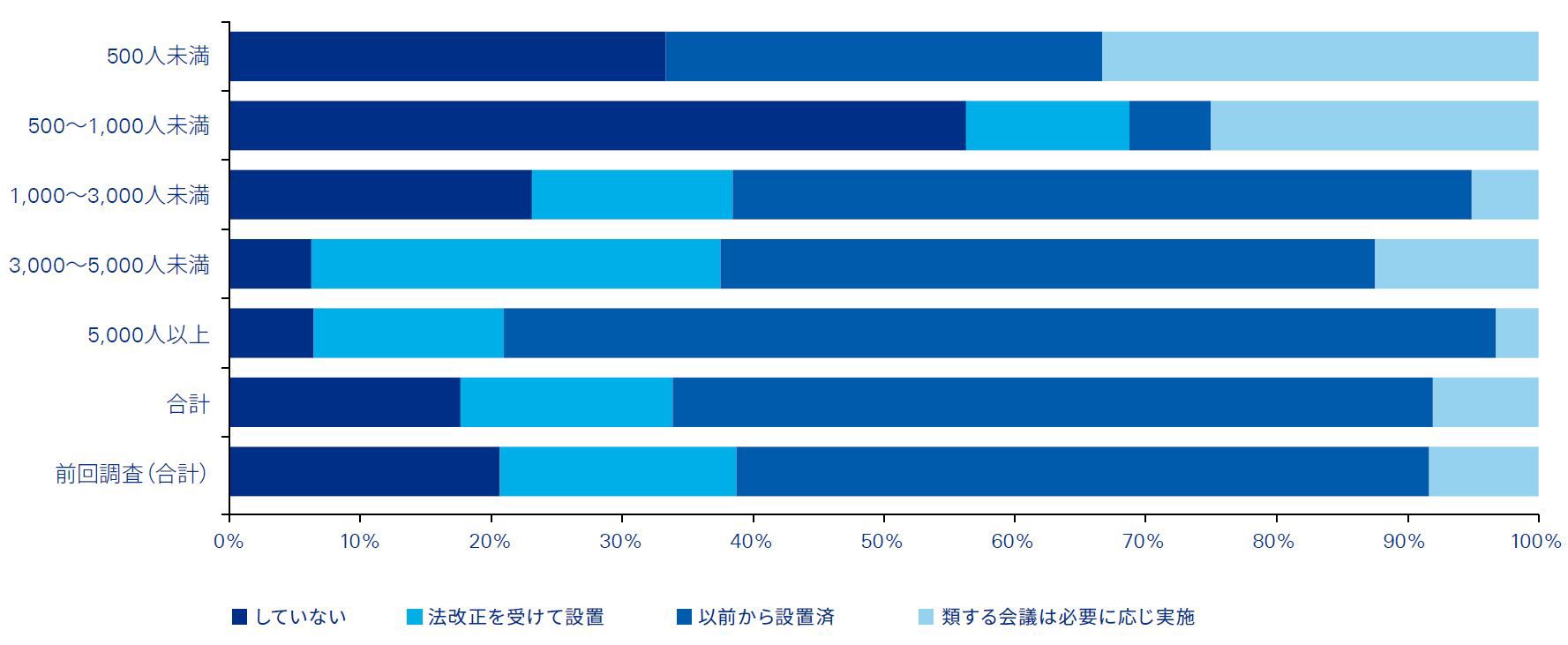

約4分の3の企業で年金資産運用を検討する委員会等の組織が設置されています。また、大企業ほど設置が進んでおり、逆に「必要に応じ実施」との回答は小規模企業ほど高くなっています( 図表1参照)。

図表1 資産運用委員会設置状況

出所:KPMG作成

(2) 資産運用委員会等の構成メンバー

財務経理・人事労務の両部門から参加している企業が多くなっています。規模別には、企業規模が大きいほど従業員代表や外部専門家の参加が多い傾向が見られます。なお、「その他」という選択肢の回答としては、「法務・コンプライアンス部署」、「リスク管理部署」、金融機関等の「資金運用部署」等が含まれています。

(3) 資産運用に関する意思決定階層

運用基本方針・ポートフォリオの制度改定や運用委託先の決定・入替えといった年金運用の重要事項の決裁は、企業年金基金の理事会・代議員会での決議、母体企業の取締役会等での決議や役員決裁によって行われる企業が多くなっており、年金運用の重要性が認識された適切な権限設定がなされていると考えられます。

一方、小規模企業では、人事労務担当役員が最終決定権限を有している企業が多く、企業年金制度全般の意思決定権限が人事労務部門に委ねられている傾向がうかがえます。

2. 年金運用に関するモニタリング体制

(1) 資産運用実績の報告頻度

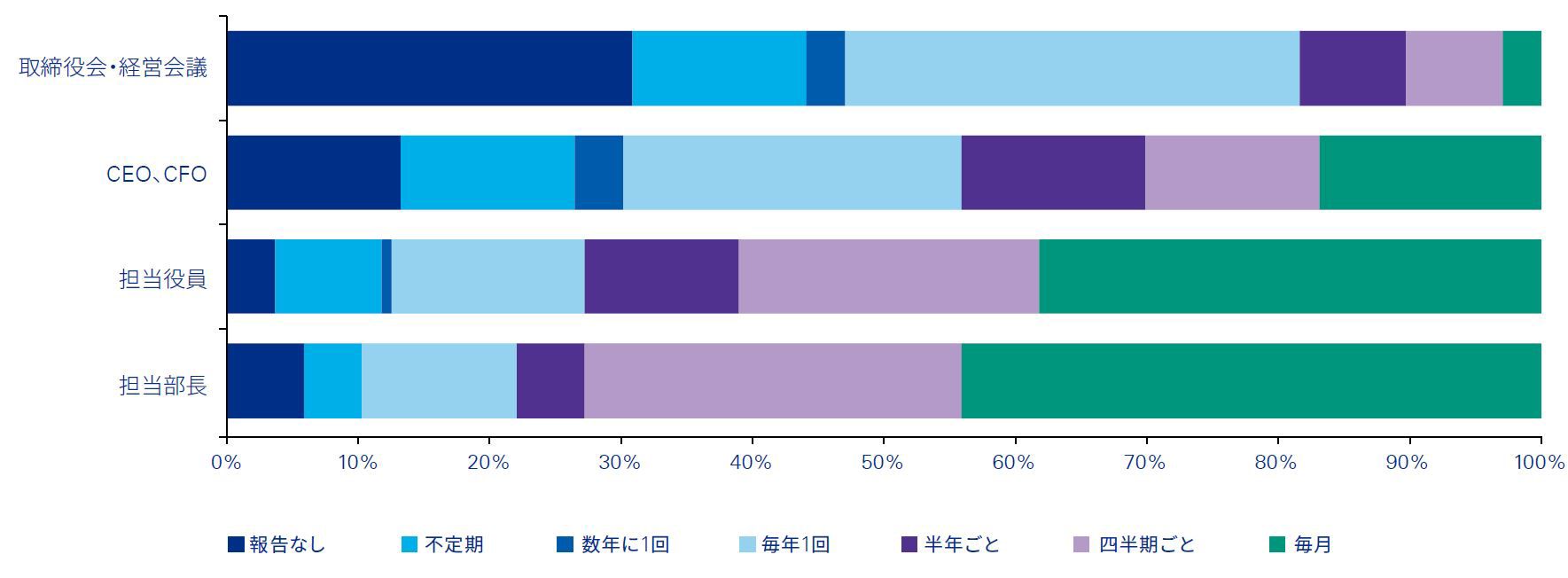

過半数の企業で、担当役員への報告が毎月または四半期ごとに実施されています。また、約3 分の2の企業ではCEO/CFO や経営会議への報告も年1回以上行われています。ただし、報告頻度が毎月という会社が一定数ある反面、報告なしという企業も一定数あり、ばらつきが見られます( 図表2参照)。

図表2 運用報告の頻度

出所:KPMG作成

企業規模別に見ると、大企業ほど、担当役員への報告頻度が多くなり、またCEO/CFOへの報告が行われている割合も高い傾向が見られます。

(2) 運用報告に関する負担や課題

「専門的内容を上位者に理解させる工夫」を挙げた企業が最も多く、次に「社内担当者の専門能力不足」が多くなっています。これらは規模別にも有意な差は見られず、上位者の理解の向上や社内人材の育成は多くの企業に共通する課題と言えます。

3. 運用人材配置の状況

(1) 主たる年金運用担当者の経験年数

約半数の企業では経験年数5 年以上、約2 割の企業では10 年以上となっています。専門知識が必要なため、経験者がある程度長く担当している状況がうかがえます。大企業では経験年数の短い担当者も相応にいるため一定のジョブローテーションが図られていると思われますが、規模の小さい企業では経験年数が相対的に長く、ローテーションが難しい状況がうかがえます。

(2) 主たる年金運用担当者の業務従事度

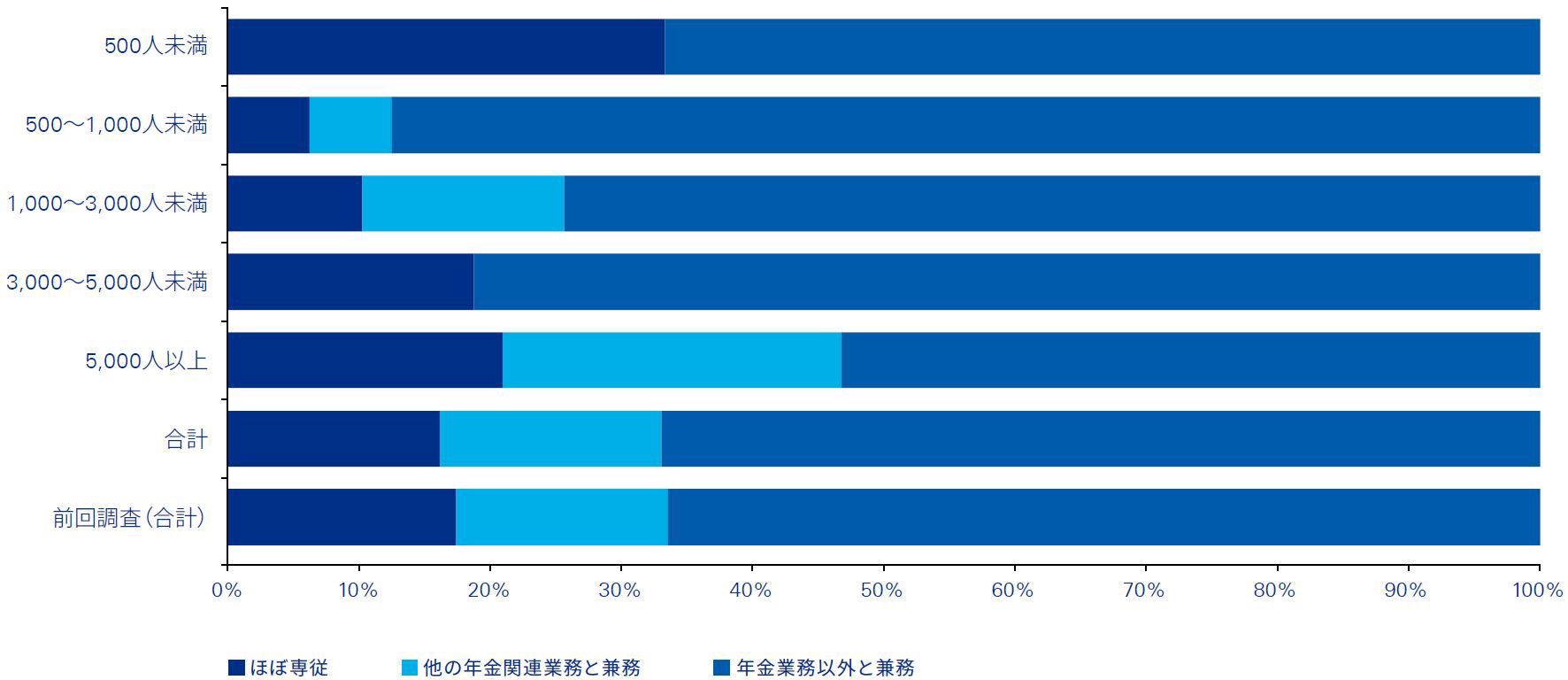

他業務と兼務しているケースが非常に多くなっています。大企業でも、過半数は年金以外の業務との兼務となっています。兼務者の従事割合も低く、大半は業務時間の半分以下しか充てていない状況で、小規模企業ほどその傾向が高くなっています( 図表3参照)。

図表3 運用担当者の業務従事状況

出所:KPMG作成

(3) 年金運用担当者の配置・育成状況

「一定の専門知識を有する人」や「所属部署の中で素養のある人」を選んで配置している企業が全体の60%程度となっています。大企業ほどそうした傾向が強く出ており、業務担当者の配置時は一定の考慮がなされているようです。ただし、配置前に年金運用業務や財務・市場運用関連業務を経験していない人をアサインしている企業が過半数を超えています。

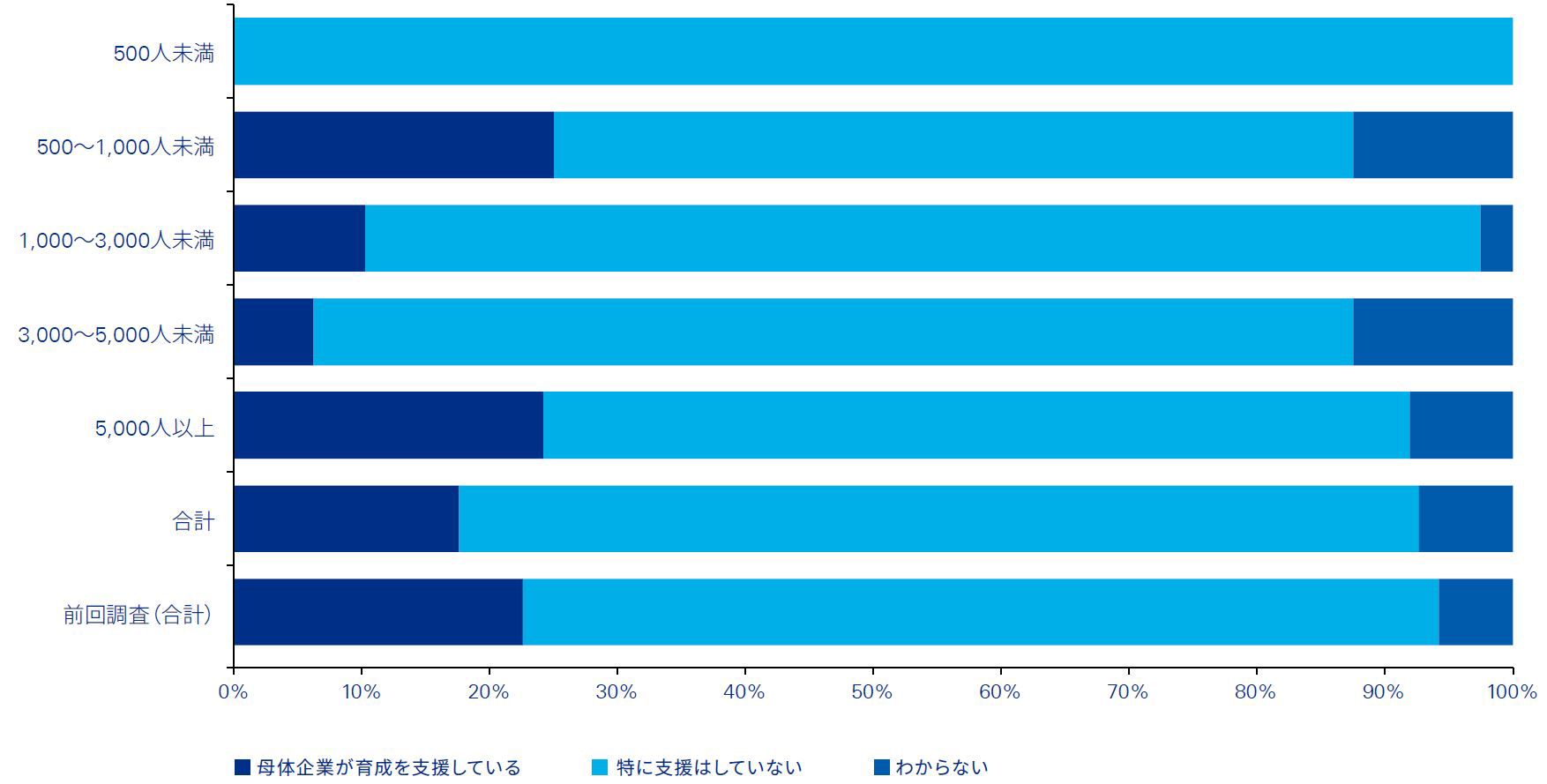

一方で、「母体企業が育成を支援している( 他業務の付与の制限、研修の受講支援等)」という企業は企業規模を問わず20 ~30%程度であり、多くの企業では「特に支援はしていない( 担当者の自己研鑽に委ねている等)」という状況になってい ます( 図表4参照)。

図表4 運用担当者育成支援の状況

出所:KPMG作成

また、人材配置に関する課題として、約5割の企業が「素養のある人がいても教育が困難」を挙げており、育成の難しさを挙げる声が目立っています。

4. 外部専門家の利用

(1) 外部専門家の利用状況

運用受託機関以外の外部専門家を利用している企業は全体の3 5%程度ですが、その多くは大企業となっています。外部専門家の業態としては独立系年金コンサルタントと金融機関系年金コンサルタントで、その2つで大半を占めています。

(2) 外部専門家の利用目的

「運用機関や運用商品の選定」が最も多く、外部専門家利用企業の90%は運用機関・運用商品の選定を目的としています。次いで「運用実績の集計・分析」や「運用基本方針策定」を挙げる企業が多くなっています。

5. コーポレートガバナンス・コード対応と利益相反管理

(1) コーポレートガバナンス・コード改定後の企業マネジメントの変化

2018年のコーポレートガバナンス・コードの改定により、企業年金のアセットオーナー機能の発揮が求められましたが、これによって企業マネジメントの年金運用への関心が高まったとする企業は半数弱にとどまっており、マネジメント層の認識がいまだ不十分な傾向が見られます。さらに、関心が高まった企業においても、ヒト・モノ・カネといった具体的な支援が増えたとする企業はごく少数にとどまっています。

(2) 運用委託先決定における利害関係の考慮

企業年金の資産運用は原則として外部の金融機関に委託されますが、委託先の決定に際し、企業との取引関係(株式保有・融資・営業協力等)を優先して運用能力の低い金融機関を選ぶことは、年金受益者に対する利益相反になりうると考えられます。

本調査によると、純粋に運用能力だけで委託先を決定している企業は全体の30%程度となっており、母体企業との取引関係が重視される傾向がうかがえます。

規模別に見ると、大企業では運用能力のみで委託先を決定している企業が多い反面、小規模企業では母体企業との取引関係が重視される傾向が強くなります。

Ⅲ.KPMGからの5つの提言

さいごに、本調査を踏まえて、企業がよりよい年金運用体制を構築するため、以下の提言をさせていただきます。

1. マネジメントの関与と支援

一部の企業ではマネジメントへの定期的な運用実績報告がなされておらず、また運用人材の適切な配置や育成に関するマネジメントの理解不足が指摘されてい ます。

また、コーポレートガバナンス・コードによって年金運用への関心を高めたマネジメントは半数程度にとどまり、ヒト・モノ・カネといった具体的な支援を増やしたケースはごく少数です。

マネジメント自身が年金運用の重要性を認識し、定期的な実績報告体制の整備や運用担当者の育成などを支援することが望まれます。

加えて、マネジメント層が年金運用や年金制度運営の概要を理解できるような取組みとして、「マネジメント層を対象にした研修の実施」、「シンプルで分かりやすい運用報告の工夫」といった取組みを推進することも必要と考えられます。

2. 運用人材の能力向上に向けた組織的な取組み

他の業務を担いながら、自己研鑽により能力向上を図りつつ年金運用業務に従事している担当者が多い状況です。また、規模の小さい企業では人事労務部門のメンバーが対応しているケースも多く、企業財務や資金運用により精通した財務経理部門メンバーの関与が十分でない可能性があります。

企業は、年金運用担当者がより運用業務に注力できるような業務のアサインに留意する必要があります。また、能力開発を支援するための研修等への参加を支援することも望まれます。

さらに、適材適所な役割付与を図るために、財務経理部門の参画や外部人材の採用などによってより素養のある人材を配置することや、適切な人事評価の実施やローテーションも必要と思われます。

3. 利益相反への対応

一部の大企業を除けば、年金運用受託機関との利益相反に関する対応は十分ではない状況と考えられます。確定給付企業年金法で規定されている「受託者責任」を再確認し、加入者や受給者の利益に資するような運用受託機関の選任が図られるよう、選任基準の明確化や定期的な評価の体制を整えることが必要と考えられます。

4. 当局等による支援

コーポレートガバナンス・コードによる企業年金のアセットオーナー機能の発揮について、ヒト・モノ・カネの支援を増やしたケースはごく少数です。この課題への取組みに関するマネジメント層のより一層の啓発が必要と考えられます。

また、調査項目全般を通じて、企業規模によって取組みに差があることがうかがえます。すでに当局や公的機関等による年金運用のベストプラクティスや管理ツールの提供もある程度されていますが、特に人的リソースに制約のある中堅・中小企業に対する支援の拡充が望まれます。

さらに、年金運用担当者の能力向上手段が受託金融機関に多く依存しているため、当局等による客観的・中立的な情報提供が期待されます。

5. 外部リソースの利用

上述の取組みを進めるには、年金運用や年金制度運営に関する専門知識や経験が必要になるため、必要に応じてこれらの事項に長けた外部機関のコンサルテーションを利用することが望ましいと考えられます。

1「年金運用ガバナンスに関する実態調 査2022」について

2 金融庁「資産運用業高度化プログレスレポート2022」の公表について(2022 年6月更新)

執筆者

あずさ監査法人

金融アドバイザリー事業部

パートナー 枇杷 高志

シニアマネジャー 普照 岳