現在、2023年度税制改正においてOECD(経済協力開発機構、以下「OECD」という)によるBEPS(税源浸食と利益移転:Base Erosion and ProfitShifting、以下「BEPS」という)2.0 包摂的枠組みの国際合意に基づく大幅な税制改正が実施される予定です。

BEPS2.0 の国内法制化に大きな影響を与えるOECDによる「ImplementationFramework Agreement」の公表が2022年12月頃を予定しており、その後の国際的な合意時期をふまえてBEPS2.0の国内法の施行については2024年4月1日になることが予想されます。

なお、BEPS2.0の国内法制化についてはその施行時期と併せて2022年12月10日頃に公表される2023年度税制改正大綱にて明らかとなる見込みです。BEPS2.0の国内法制化が日系企業にもたらす影響は甚大であり、企業の税務の領域にとどまらず、財務・会計・システム・情報管理をはじめとする企業統治体制強化が重要な経営課題となります。

また、本件に関する国内法制化は、財務・経理・税務部門の在り方にも大きな変革をもたらし、関連各部門の密なる連携や、海外拠点を巻き込んだグループ全体でのガバナンス体制の構築が喫緊の課題となり、企業統治を監督していく見地からも重要な影響を及ぼします。

日系企業においては、早期に法改正に対応し得る企業ガバナンス体制を構築することが肝要です。本稿では「KPMGが考えるBEPS2.0 の国内法制化を見据えた日系企業への影響」について解説します。

なお、本文中の意見に関する部分については、筆者の私見であることをあらかじめお断りいたします。

POINT

ハイライト

Ⅰ.BEPS 2.0 GloBEルールの概要

Ⅱ.BEPS2.0 GloBEルール国内法制化の最新動向

Ⅲ.こんなにも複雑なGloBEルールの税金計算

Ⅳ.GloBEルール対応のためのグローバル税務ガバナンス体制の構築

Ⅴ.KPMGが考えるGloBEルールとGCMS KPMG Digital Gatewayの未来

Ⅰ.BEPS 2.0 GloBEルールの概要

1. GloBEルールとは

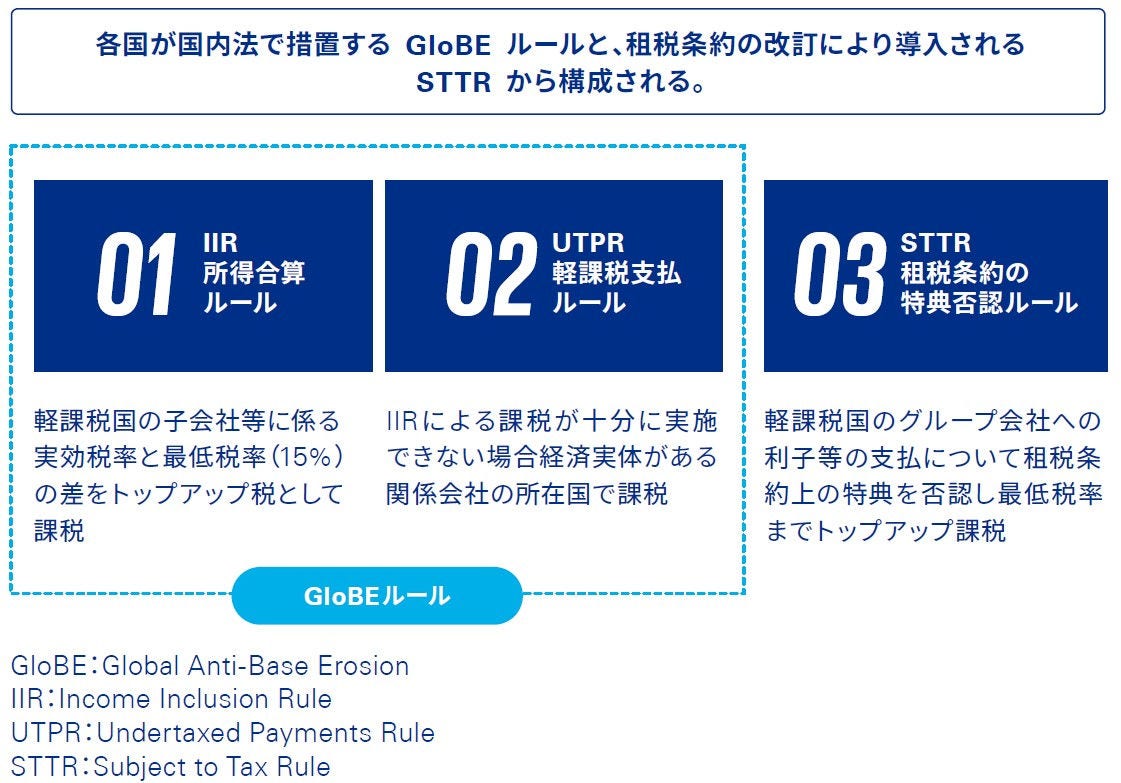

2021年12月20日、135ヵ国が参加する「BEPSに関するOECD/G2 0の包括的枠組み」(OECD/G2 0 Inclusive Framework onBase Erosion and Profit Shifting)は、第2の柱に基づく税源浸食防止(GloBE:GlobalAnti Base Erosion)モデルルールを公表しました。GloBEルールは、多国籍企業が事業を行っている各国・地域で発生する所得に対して最低限の税金を課すことを目的としたもので、所得合算ルール(IIR:Income Inclusion Rule)と軽課税支払ルール(UTPR: Under-Taxed Payments Rule)の2つのルールで構成されます。

また、OECDは2022年3 月14 日に、GloBEルールに関するコメンタリー(以下、「OECDコメンタリー」という)を発表しました。OECDコメンタリーは、経済のデジタル化およびグローバル化に伴う税務上の課題に対応するための2本の柱からなる解決策のうち、第2の柱を進めていくうえで、各国政府に対して適切に取り組むことができるように提供されたものです。新しいルールの採用は、「共通アプローチ」に基づいて行われます。各国・地域は必ずしもこのルールを採用する必要はありませんが、採用する場合にはGloBEモデルルールに沿って法制化を進めることになります。

GloBEルールは、2022年に参加国の国内法の改正によって法制化される予定で、IIRは2023年に、UTPRは2024年に導入される予定になっていました。しかしながら、2022年3月15日のEU経済・財務相理事会では、EUの最低税指令の改正案について合意に達することができず、少なくともIIRの導入を1年遅らせ(2023年12月31日以降に開始する事業年度から)、UTPRも連動して1年遅らせる(2024年12月31日以降に開始する事業年度から)方向性で合意しました。この結果については、日本の導入時期への影響が懸念されています。

Ⅱ.BEPS2.0 GloBEルール国内法制化の最新動向

1. BEPS2.0 GloBEルールの国内法制化の最新動向

日本では20 2 3 年度税制改正においてOECDによるBEPS2.0 包摂的枠組みの国際合意に基づく大幅な税制改正が実施される予定です。BEPS2.0 の国内法制化を含む2023年度税制改正大綱は2022年12月10日頃に公表される見込みです。

また、BEPS2.0の国内法制化に大きな影響を与えるOECDによる「ImplementationFramework Agreement」の公表が遅くとも2022年12月末までを予定していることもあり、法令の施行日については2023年度(2023年4月1日)以降になることが予想されます。

なお、施行時期についてKPMGが入手した情報では、立法担当者の見解として、「2023年度以降の税制改正(2023年4月1日施行)にて大幅改正を実施する予定であるが、BEPS 2.0 Pillar 2の制度上、他国より先に導入すれば日系企業の海外進出を阻害し、日本が他国より後に導入すれば、日系企業が先に他国で課税されてしまうことになる。そのため国際合意に基づく国際課税改革の推進と米国をはじめとする諸外国との協調を重視する必要がある」とコメントしており、2023年度税制改正大綱の公表まで、施行時期の決定については現在も予断を許さない状況が続いています。なお、立法担当者に拠ると、OECDによる「Implementation FrameworkAgreement」の公表が2022年12月頃を予定しており、その後の国際的な合意時期をふまえ、BEPS2.0 の国内法の施行日については2023年4月1日は困難であること、2023年度税制改正において一定の法改正を実施した上で、その施行日については2024年4月1日以降になることを想定しているとの情報を得ています。

2. BEPS 2.0 GloBEルールの適用範囲

原則として、グループ連結売上高が7 億5,0 0 0万ユーロ以上の多国籍企業に適用されます。これは、連結財務諸表における連結売上高に基づき判断することになります。なお、ある国・地域に所在する会社が、その他の国・地域に恒久的施設(Permanent Estabilishment)を有している場合も、この基準を適用する際には1つの事業体とみなされます。

3. 連結売上高の検証対象年度

連結売上高による判定は、4 年間の検証対象期間が設けられています。適用基準は、過去4会計年度のうち2会計年度で連結売上高が7億5,000万ユーロ以上となる場合です。

また、2つのグループが合併した場合、各グループの売上の合計が7 億5,000万ユーロ以上となる場合は、適用基準を満たすものとみなされます。逆に、会社分割があった場合にも、特別なルールが適用されます(図表1参照)。

図表1 BEPS 2.0 Pillar 2 GloBEルールの範囲

出典:公開情報を基にKPMG作成

出典:公開情報を基にKPMG作成

4. 所得合算ルール(IIR)

IIRでは、国・地域ごとに多国籍企業に課せられる実効税率(ETR)を計算します。その結果、ある国・地域のETRが15%未満となる場合、その国・地域の各構成事業体についてトップアップ税を計算します。

つまり、IIRはこのトップアップ税を課すための原則的なルールということです。IIRの適用上、多国籍企業グループ内の親会社は、低税率の構成事業体のトップアップ税のうち、親会社の持分に相当する金額について、その税務上の居住地で課税されることとなります。

トップダウンアプローチでは、持株の連鎖の中で最も高い位置にある親会社が優先されます。したがって、資本関係が多階層となっているケースにおいて、多国籍企業グループの最終親会社(UltimateParent Entity)がIIRの対象となる場合には、中間親会社ではなく、当該最終親会社がIIRにより課税されることとなります。

なお、最終親会社がIIRの対象とならない場合、IIRの課税権は、IIRを導入する中間親会社の国・地域に移ることとなります。また、低税率の構成事業体が多国籍企業グループ外に重要な(すなわち、20%超)少数株主を有している場合には、トップダウンアプローチの例外が適用されます。

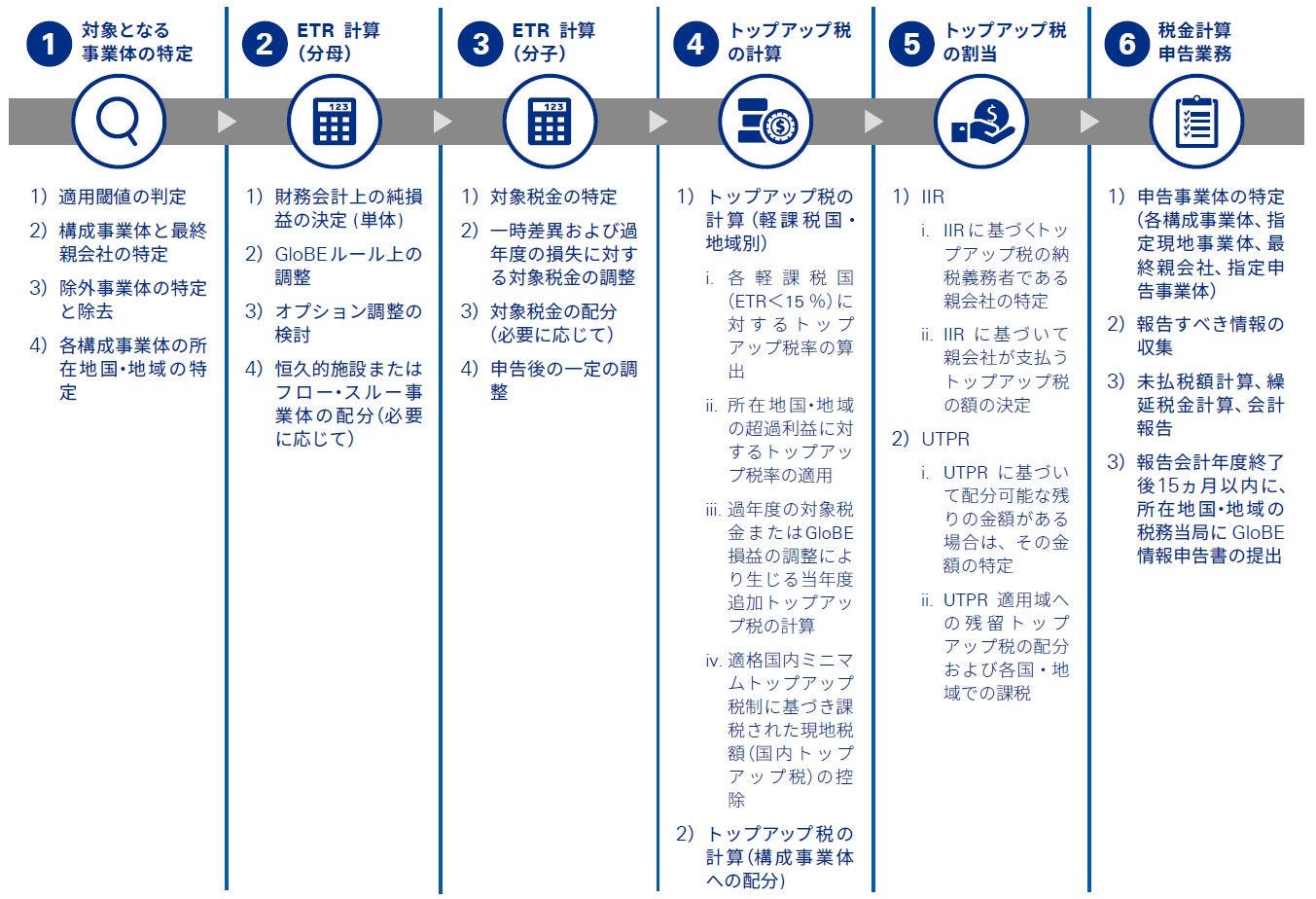

GloBEルールにはUTPR軽課税支払いルールやその他に租税条約の改定により導入されるSTTR租税条約の特典否認ルールが存在しますが、本稿では国内法制化が間近に迫っているIIRにフォーカスします(図表2、3参照)。

図表2 GloBEルール 税金計算フロー

出典:KPMG作成

出典:KPMG作成

出典:KPMG作成

出典:KPMG作成

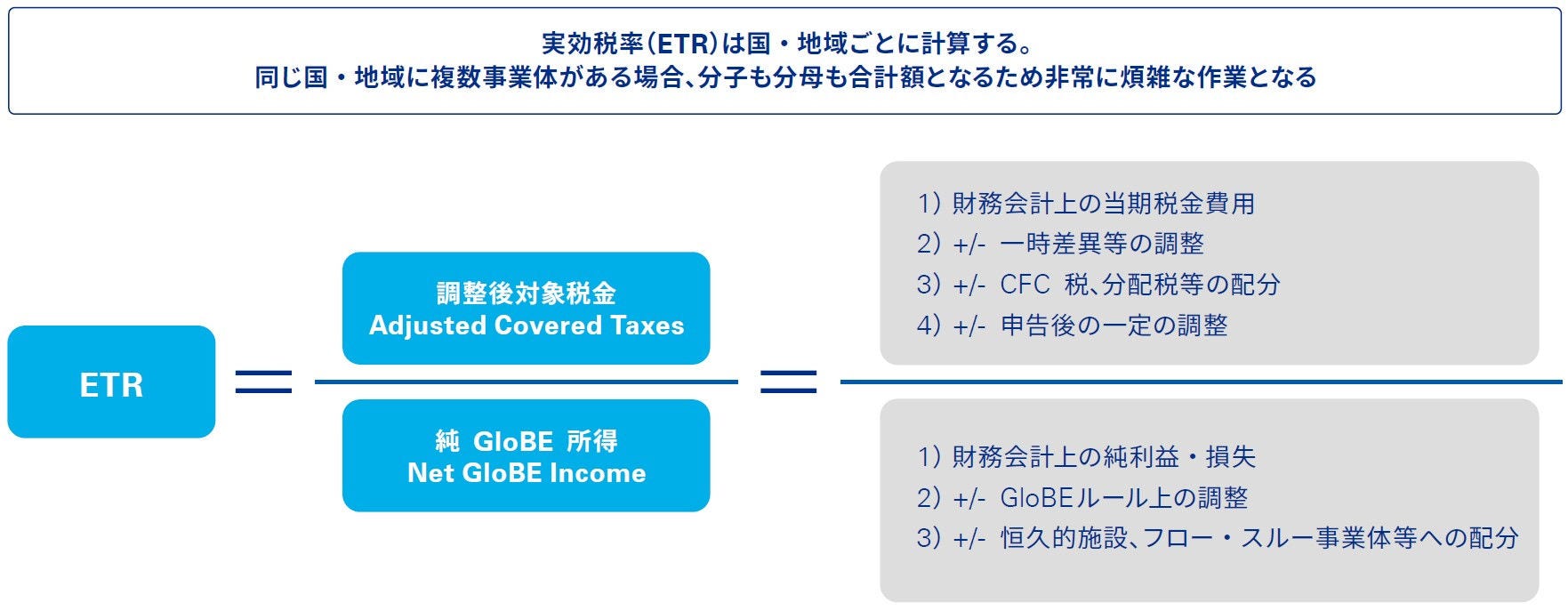

5. ETRの計算

GloBEルールのETRは、その国・地域の構成事業体の調整後対象税金の合計を、その国・地域の所得(純GloBE所得)で割ったものとなります。構成事業体の調整後対象税額の出発点は、構成事業体の財務諸表上の当期税金費用(対象税金に関するもの)であり、さまざまな調整が行われます。そのため、「対象税額の意味」と「さまざまな調整の性質」を理解することが重要となります。

対象税額には、構成事業体の所得に関連して計上される税金のほか、法人所得税に代わる税金(国外所得にかかる源泉所得税など)、配当分配に関する税制により課される税金、内部留保や資本に関連して課される税金が含まれます。

税金費用の調整には、除外された所得に関する金額の減額、不確実な税務ポジション、特定の還付可能な税額控除、3年以内に納付されない未払税金の除外などが含まれます。また、構成事業体の申告後の調整についても規定されており、これにより前年度のETRやトップアップ税の再計算が必要となります。

GloBEルールでは、純GloBE所得を有する国・地域の多国籍企業グループのETRを会計年度ごとに計算することが規定されています。ある国・地域の多国籍企業グループのETRは、その国・地域に所在する各構成事業体の調整後の対象税額の合計(分子)を、その国・地域のその会計年度の純GloBE所得(分母)で割ったものになります(図表4参照)。

図表4 GloBEルール ETRの計算

出典:KPMG作成

出典:KPMG作成

6. 純GloBE所得の計算方法

国・地域の会計年度の純GloBE所得は、次の計算式にしたがって計算されたプラスの金額となります。

純GloBE所得 =

国・地域のすべての構成事業体のGloBE所得

―国・地域すべての構成事業体のGloBE損失

各構成事業体のGloBE所得とは、当該構成事業体の会計の純損益から特定の項目について調整したものを言います。特定の項目として、株式報酬費用や一定の「還付可能な税額控除」の処理等があります。

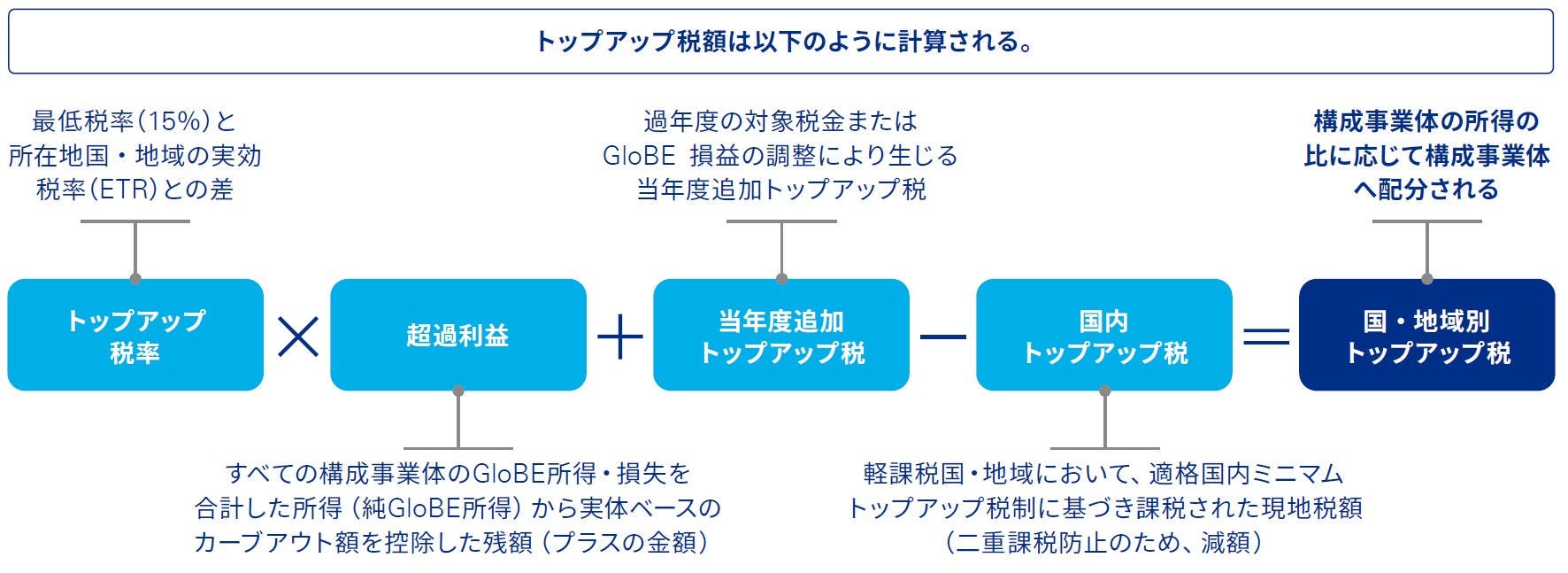

国・地域の会計年度の超過利益は、純GloBE所得から「実体ベースのカーブアウトによる控除額」を差し引いた場合のプラスの金額です。ある会計年度における国・地域のトップアップ税は、超過利益にトップアップ税率( 最低税率15%とETRの差)を乗じた額から、国内トップアップ税を差引き、さらに前年度の増額調整などの特定の調整から生じる当年度の追加トップアップ税を加えた額となります。

また、少額免除基準による除外規定があります。以下の要件を満たす場合、国・地域に所在する構成事業体のトップアップ税は、当該会計年度においてゼロとみなされます。

(1) 当該国・地域の平均GloBE収益が1,000万ユーロ未満であること

(2) 当該国・地域の平均GloBE損益が100万ユーロ未満であるか、損失であること

Ⅲ.こんなにも複雑なGloBEルールの税金計算

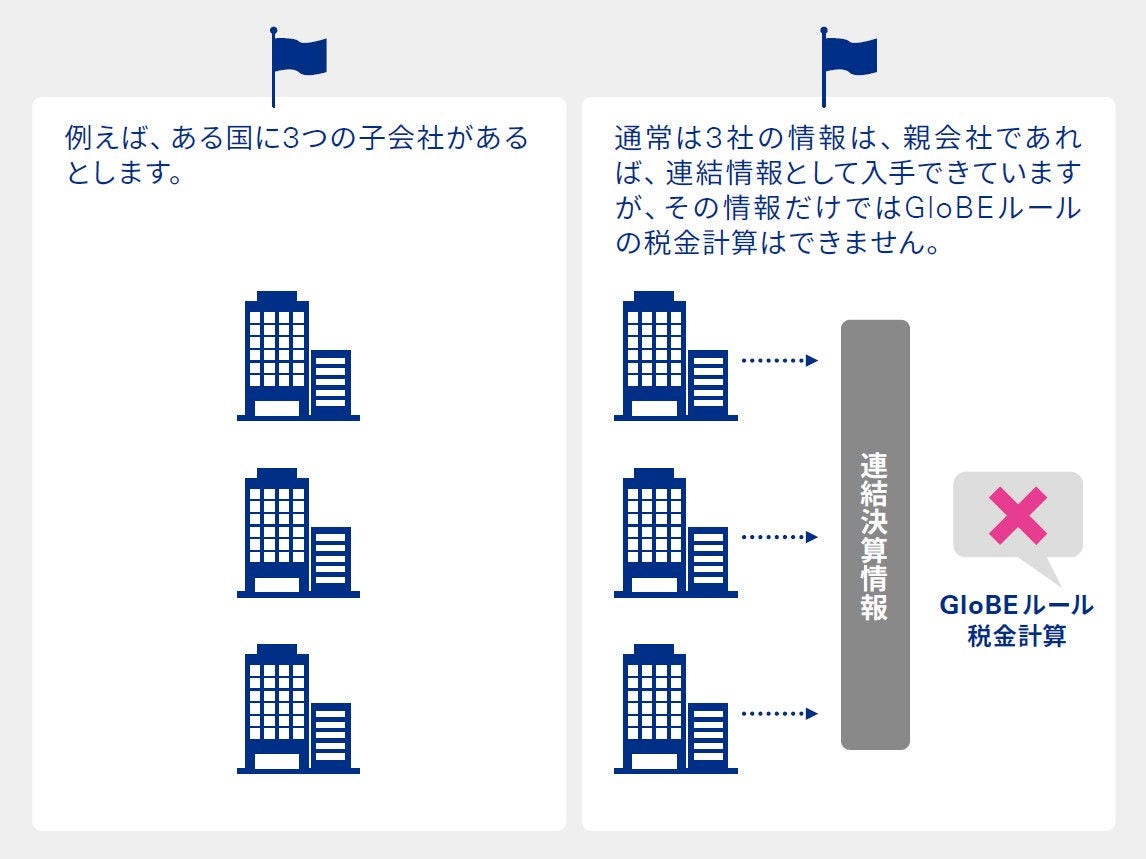

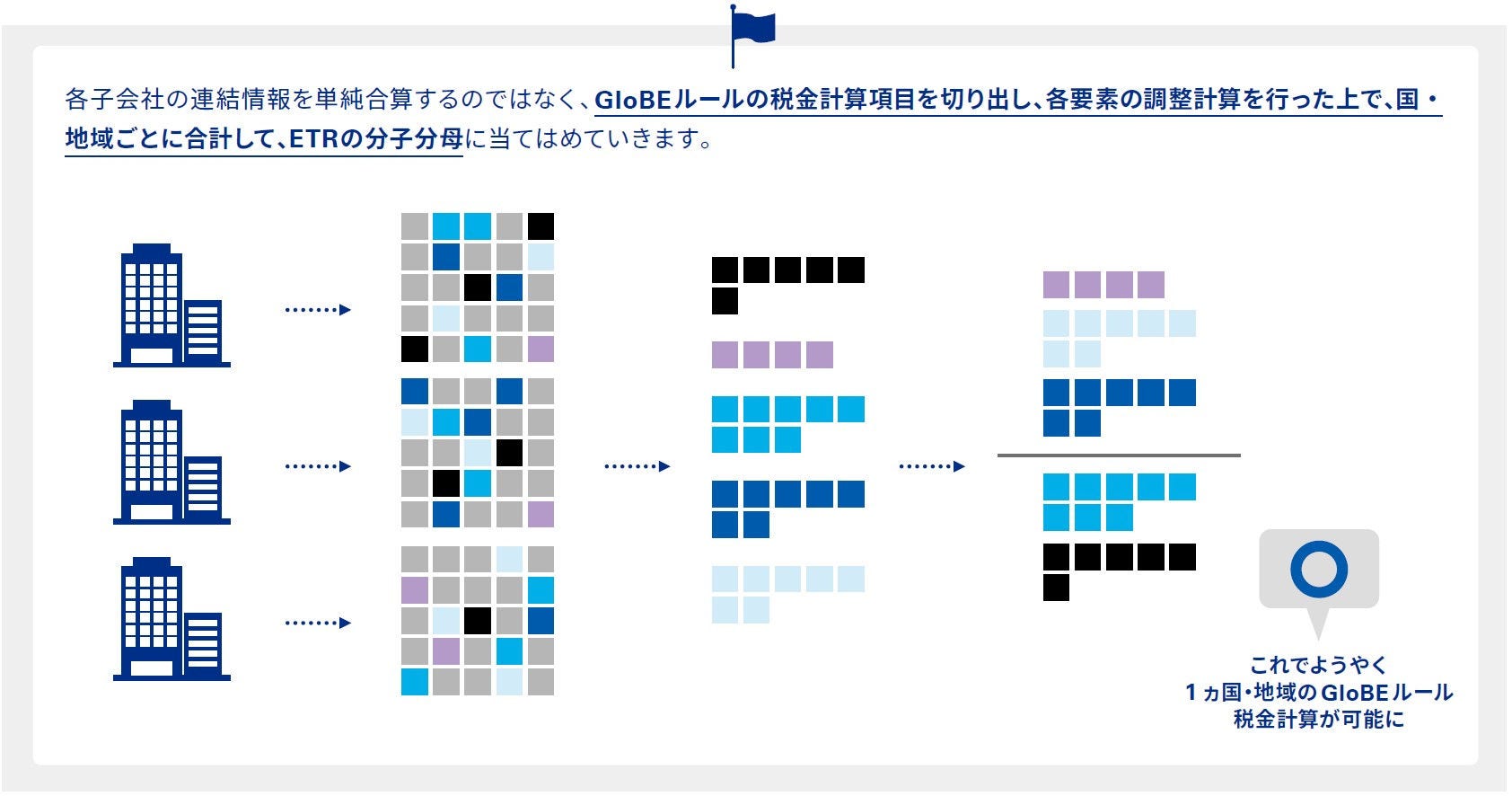

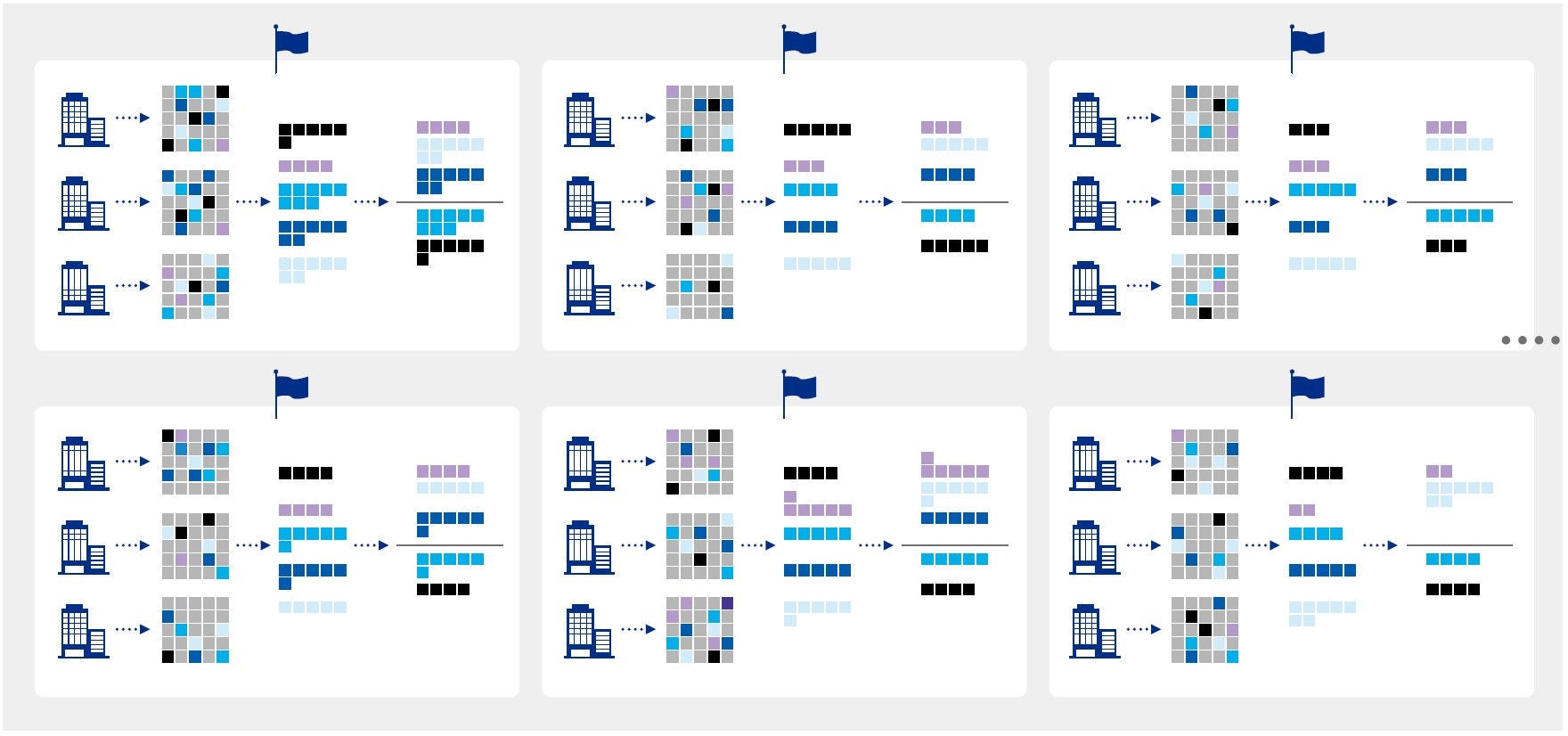

上述のとおり、GloBEルールの税金計算は非常に複雑であり、連結会計パッケージに含まれる財務情報のほか、子会社からモデルルールにて要求されるさまざまな情報を迅速に収集してトップアップ税の計算を完了する必要があります。このGloBEルールの税金計算の複雑さとタイムラインを図に示すと図表5、6、7のとおりです。

図表5 GloBEルール税金計算のイメージ

出典:KPMG作成

出典:KPMG作成

図表6 GloBEルール税金計算のイメージ

出典:KPMG作成

出典:KPMG作成

図表7 GloBEルール税金計算のイメージ

出典:KPMG作成

出典:KPMG作成

企業が会計上の決算を迎えるにあたり、この複雑な計算を数日間で完了させなければなりません。

日系企業への影響は甚大であり、今後のGloBEルールの改正、日本の税制改正内容によって大きく異なることから、税務担当者だけで対応しきれるものではありません。この問題は日系多国籍企業の連結ベースの最終利益を変動させるものであり、企業経営にとって非常に重要なCFOアジェンダなのです。

図表8 GloBEルール税金計算のタイムライン

出典:KPMG作成

出典:KPMG作成

Ⅳ.GloBEルール対応のためのグローバル税務ガバナンス体制の構築

OECDの国際合意に基づくBEPS GloBEルールは複雑であり、この国際課税ルールの変革と連年の税制改正により、今後、グローバルに展開する日系多国籍企業はグループ全体のビジネスモデルや利益配分を各国および日本の税務当局に報告することが義務付けられます。そのため、これまで以上に税務に関する強固なコーポレートガバナンス体制を構築することが求められるようになります。

それでは、GloBEルール対応のためのグローバル税務ガバナンス体制を構築するためにはどうしたらいいのでしょうか。それは、各国の税制改正、税務調査の動向、海外子会社の税務コンプライアンスの状況および税務ポジションなどの税務情報を一元管理する税務情報インフラを本社主導で構築することです。

GloBEルール対応のためのグローバル税務ガバナンスを1から構築するには資金も必要ですし、時間もかかります。そこで、ここではKPMGのグローバル・コンプライアンス・マネジメントサービス(GCMS)が開発した「KPMG Digital Gateway」をご紹介します。KPMG Digital Gatewayは、グローバルに展開する日系企業が利用可能な税務管理用ツールとしてリリースされた統合プラットフォームです。

グローバル・コンプライアンス・ マネジメント・サービス(GCMS) KPMG Digital Gatewayの紹介

税務プロジェクト・マネジメント×テクノロジーのプロが提供する税務アウトソーシング・ソリューションです。

こんなことでお困りではありませんか?

■ BEPS2.0 対応のため連結会計パッケージに含まれる財務情報のほか、子会社からモデルルールにて要求されるさまざまな情報を迅速に収集してトップアップ税の計算するリソースがない。

■ 全海外子会社の税務コンプライアンスの状況を把握したいが、全く可視化できていない。

■ 税務調査が入ってから各国の税務リスクを初めて認識することが多い。

■ 管理事務の工数を削減し、限られた人材を有効に活用したい。

■ 部署間、海外子会社、外注先との情報共有を円滑化したい。

■ 国際税制改革( グローバルミニマム税)により親会社による税務データの一元化が必須となるにも関わらず、まだ対応策がない。

■ 税務ガバナンスを含むESG課題に関するステークホルダーからの報告要求が高まっているが、具体的な改善案が浮かばない。

■ 各国の税制改正の動向を把握しきれないため、タイムリーな対応・改善ができていない。

グローバルのネットワークを持つKPMG税理士法人だからこそ提案できるGCMS

1. ニーズに合わせた業務設計

KPMGメンバーファームのネットワークを最大限に活用することで、多様なコンプライアンス業務支援を提供します。企業各社の税務プロセスが異なるようにGCMSに「型」はありません。クライアントのニーズに合わせて必要とする場所に的確な人材を配置し、直面するさまざまな課題に一緒に向き合い、1つひとつ解決へ導きます。

2. バランスの取れたデリバリーモデル

税務プロセスの難易度、各国特有の規制、クライアント固有のニーズなどに合わせてデリバリーモデルを構築します。地域レベルで申告書作成業務を集約し、DXを最大限に活用し効率的に進める「一元化モデル」と現地専門家の知識や経験を取り入れた「拡散化モデル」を組み合わせたハイブリットモデルを提案します。

3. 必要不可欠なPMO

規模の大きなプロジェクトを成功に導くためには税務の専門家だけでなくプロジェクトマネージャーの存在が不可欠です。KPMGは各地域(ASPAC、Americas,EMEA)において、GCMSに特化し、税務の知識を持ち合わせたPMO(プロジェクト・マネジメント・オフィス、以下「PMO」という)を設置しています。オペレーション・モデルの構築サポート、プロセスの統一化、リスク管理等、クライアントのニーズに合わせてPMOが柔軟に対応します。また、日本語対応可能なPMOが本社の窓口兼PMO代表となり、本社の意向が反映されるチーム体制でプロジェクトを推進します。

4. 可視性とコスト削減を重視したテクノロジー

Microsoft Azure※を搭載したクラウドベースのKPMG Digital Gatewayは税務プロセスを管理する上で必要なテクノロジーをまとめたグローバル・プラットフォームです。データ・マネジメント、プロセス管理、データ分析だけでなく、効果的にコラボレーションを高めるツールとしてもご利用いただけます。また、Microsoft Power BI※により、集約した税務データを元に、社内・社外報告用のグラフや表などを用いた視覚的にわかりやすい資料作成も可能になります。

※Microsoft Azure、Microsoft Power BIは、マイクロソフトグループの企業の商標です。

今なぜKPMGのGCMSが注目されているのか

1. ESG課題への対応

投資家などのステークホルダーにとって昨今関心があるのは税務ガバナンスの透明性向上です。多国籍企業にとって税務の行動規範やポリシーを定めることは出来ても、オペレーション・モデルを再構築し、コンプライアンス業務を標準化するのは容易なことではありません。

多くの企業が、税務ガバナンスのフレームワーク構築・実現に特化したプロに任せて飛躍的な改善を目指すかどうかのターニングポイントを迎えています。

2. 国際税制革命―BEPS2.0への対応

BEPS2.0 により、最終親会社による海外子会社の税務データ分析が不可欠になります。KPMGは税務テクノロジーなしでは税務データの一元化は不可能であることを見据え、5 0 億米ドルを投資し業界一の税務テクノロジーを開発しました。BEPS2.0から生まれる新たなコンプライアンス対応だけでなく、海外子会社からの情報収集が不可欠であるCbCR(国別報告書)やCFC(タックス・ヘイブン対策税制)対応も税務テクノロジーを用いて容易に進めることができます。

3. 税務に係る人材不足を解消

日々のコンプライアンス業務を委託することで限られた社内のリソースを有効活用できるようになります。本社主導で各国の税務プランニングやリスク管理など重要な税務論点にフォーカスできる環境を実現します。1

Ⅴ.KPMGが考えるGloBEルールとGCMS KPMG Digital Gatewayの未来

GloBEルールの適用に伴い国内法の大改正が実施されることにより、日系多国籍企業のコーポレートガバナンスは、多大な影響を受けます。連結ベースの最終利益を変動させる重要なアジェンダに対応するため、本社主導で経営判断の基礎となる海外子会社の税務情報をいかにしてタイムリーに入手できるか。それが、日系多国籍企業がグローバル税務ガバナンス体制を構築するうえでのポイントとなります。KPMG Digital Gatewayは、その司令塔的な役割を担うといっても過言ではないと考えます。KPMG Digital Gatewayのクライアント専用サイトを通じて、KPMGの世界中の税務プロフェッショナルと協働することで、日系多国籍企業は税務先進企業のベストプラクティスに基づく最適化されたグローバル税務ガバナンスを構築することが可能となります。

1「 KPMGグローバルCEO調査2021」について

執筆者