ASEAN M&Aのトレンド - Newsletter Vol.2

ASEAN M&Aのトレンド - Newsletter Vol.2

KPMGディールアドバイザリーの現地メンバーが、現在アセアンM&Aマーケットで起こっている出来事や各業界の動向、さらには各国主要案件情報などを皆様にお届けします。

はじめに

2019年下半期のアセアンでは、加盟諸国への外国投資に係る新たな優遇策の公表等を受け、国を跨いだ財閥間の資本提携に見られるように、域内における経済活動や投資が活発化しました。域内における経済統合は、米中貿易摩擦を背景とする世界的な先行き不透明感の一部を緩和していると言えます。アセアン諸国には、今後も様々な政策を打ち出すことが期待されており、グローバルにおけるアセアンの役割や重要性は今後益々高まっていくでしょう。

今回もKPMGディールアドバイザリーの現地メンバーが、現在アセアンM&Aマーケットで起こっている出来事や各業界の動向、さらには各国主要案件情報などを皆様にお届けします。

1. ASEAN M&Aマーケットの概況

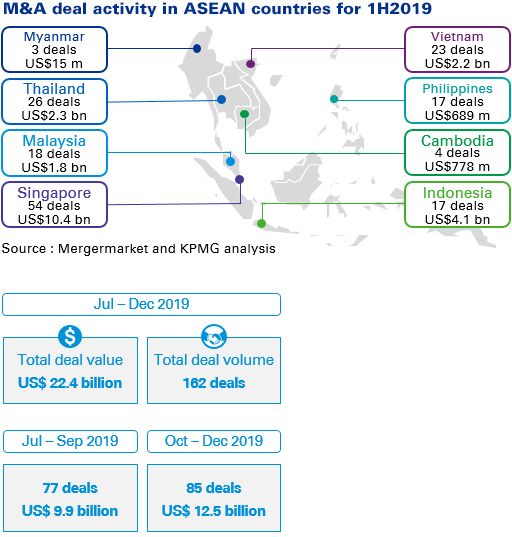

2019年7月から12月までのアセアンにおけるM&Aは、公表されている限りで162件、総額で約224億米ドル(約2兆4,200億円)となりました。四半期別に見ると、第3四半期は、世界的な景気先行き不透明感が顕著に表れた前四半期(2019年4-6月)から件数ベースで約19%増加したものの、上半期ほどの大規模案件がなかったことから、金額ベースでは約99億米ドル(約1兆650億円)にとどまりました。第4四半期は、件数ベースでは、前四半期比で約10%増加するなど引き続き堅調に推移し、金額ベースでも約125億米ドル(約1兆3,500億円)と約27%増加しました。様子見の姿勢であった第2四半期から一転し、一部の国での新政権の発足、打ち出された外資優遇策、東アジア地域包括的経済協定(RCEP)の年内妥結への期待など、国を挙げた活動や気運が活発なM&Aを後押ししたようにも見えます。

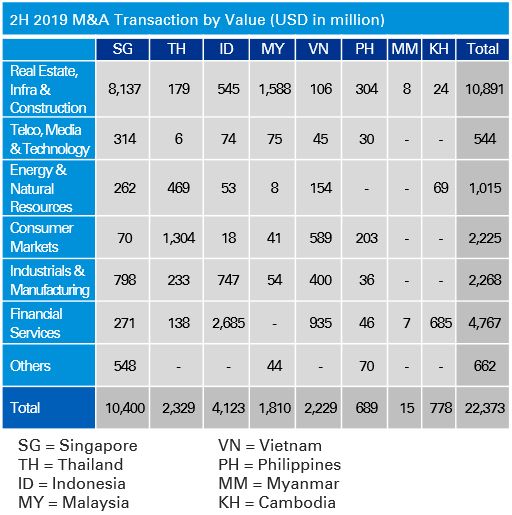

国別では、シンガポールは、不動産・インフラセクターやTMTを中心に多くのセクターでM&Aが活発で、案件数は引き続きアセアン全体の1/3弱を占めています。フィリピンではインフラ整備が進んでおり、不動産・インフラ・建設業界を中心に案件数が増加しました。また、カンボジアでもマイクロファイナンスを中心とした案件が起きています。セクター別では、シンガポールやフィリピンを中心に不動産・インフラ・建設業界でM&Aが増加しました。工業・製造業セクターのM&A件数は、不動産・インフラ・建設業界に次いで2番手となっており、シンガポール、ベトナムをはじめとするアセアン諸国で多くの取引がなされています。

金額ベースでは、シンガポールが全体の約46%、次いでインドネシアが約18%、タイとベトナムがそれぞれ約10%を占めています。上半期同様、不動産や金融セクターは比較的案件規模が大きく、全体のトレンドを引き続き牽引している状況です。スタートアップによる大型資金調達案件で上半期に一時的に増加していたTMTセクターの取引金額は下半期には減少しましたが、他方で財閥グループの再編の影響等で消費財セクターの取引金額が増加しました。

Source : Mergermarket and KPMG analysis

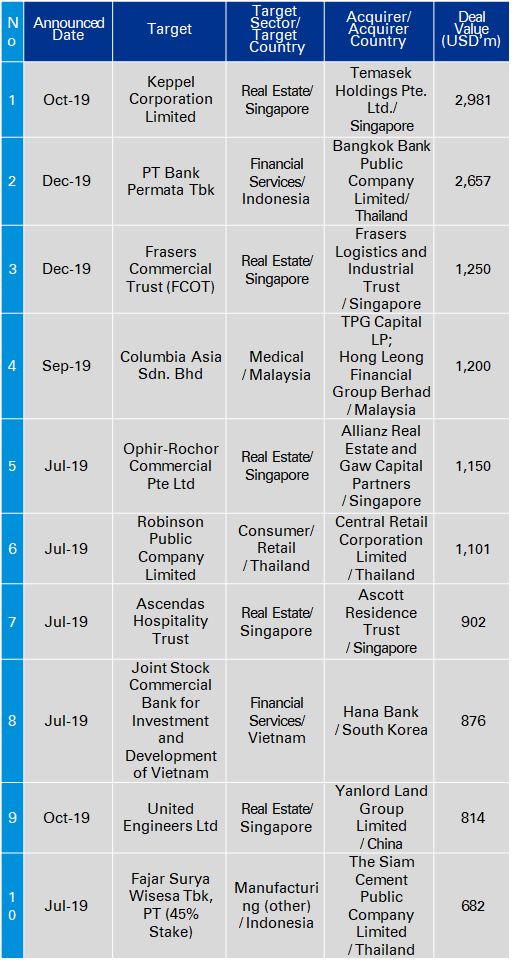

ASEANにおける主なM&A案件

上半期のような超大型案件はなかったものの、上位10件のうち8件をアセアン域内のM&Aが占めているのが2019年下半期の特色と言えます。業績低迷が続くシンガポールの政府系複合企業ケッペルの再建を目的とした同国政府系ファンドのテマセクによる子会社化や、タイ財閥TCCグループ傘下であるREIT2社の統合、タイ最大手バンコク銀行によるインドネシア中堅のプルマタ銀行の買収は、下半期に見られる域内の経済統合、事業強化のトレンドを示唆しているものと見受けられます。その他、タイ小売最大手セントラルグループによるRobinson Public Companyの子会社化、マレーシアのホンリョングループとTPGによるColumbia Asiaの買収、サイアムセメントによるインドネシア製紙会社Fajar Surya Wiseraの子会社化など、財閥やファンドによるM&Aが活発化しているのも特徴です。

Note : 公表情報では、TMB銀行とThanachart銀行の合併、香港のFWDグループによるサイアムコマーシャル銀行グループの生命保険事業の買収(タイ)は下半期の案件として取り込まれているが、本ニューズレターでは上半期で取り扱っているため、下半期の案件からは除外している。

Source : Mergermarket and KPMG analysis

ASEAN各国のKPMGディールアドバイザリーリーダーによる見立て

アセアン主要各国のKPMGディールアドバイザリーのリーダーによる各国M&Aマーケットのアップデートです。

シンガポール / Andrew Thompson

好調なスタートを切った2019年の上半期とは対照的に、下半期のスタート時点では、経済見通しへの懸念と貿易摩擦の高まりを背景にM&A市場が軟調に推移しました。年間を通じて案件数は徐々に先細っていった一方で、米中貿易戦争のトーンが急激な変化を見せたことで、第4四半期には取引額は回復し、2019年下半期のM&A案件全体の取引額は104億米ドルとなりました。これを牽引した重要な取引の一つが、Temasek HoldingsによるKeppel Corporation Limitedの30.55%の持分取得(取引額:30億米ドル)と、Yanlord Land GroupによるUnited Engineers Ltd. の株式の64.7%の取得(取引額:8億米ドル)でした。その他の注目すべき案件としては、Ascott Residence TrustがAscendas Hospitality Trustと合併し、APAC最大のホスピタリティ・トラスト(取引額:9億米ドル)を設立したことが挙げられます。不動産セクターは依然としてシンガポールにおけるM&Aの主要セクターの一つです。さらに、シンガポール証券取引所に上場しているヘルスケア・プロバイダーであるHealth Management International Ltd. の欧州投資会社EQT Partnersによる非上場化の成功(取引額:450百万米ドル)などの注目を集めた案件をはじめとして、プライベート・エクイティの投資意欲は引き続き顕著です。公開情報によれば、 2020年上半期に、消費者(飲食チェーン)、教育およびロジスティクスの各セクターで、プライベート・エクイティによる大規模なイグジットが複数予定されています。

マレーシア / Chan Siew Mei

マレーシアのM&A市場では、不動産業、インフラ・建設業、製造業が比較的活発です。マレーシア政府は、米中貿易戦争を受けて外国人投資家を誘致するために、よりオープンなビジネスと外国人投資家に魅力的な施策を打ち出しており、それらは特に製造業において顕著です。2019年下半期では、コロンビアアジアグループ傘下のマレーシア、インドネシア、ベトナムにおける病院・クリニックをTPG Capital LPとHong Leong Financial Group Berhadが、International Columbia US LLCと三井物産から12億米ドルで買収した案件が最大でした。もう一つ注目すべき案件として、カザナ・ナショナル(マレーシア政府系ファンド)によるプリンス・コート病院の買収が挙げられます。マレーシアのヘルスケア産業は依然として興味深い分野であり、こうした案件は大小を問わずマレーシアにまだ多くの機会があることを示唆しています。小売業では、2020年も引き続きM&Aが予想されます。

タイ / Ian Thornhill

タイにおけるM&Aは、2019年下半期も堅調に推移しました。最前線は引き続き金融サービス部門が占めており、バンコク銀行によるインドネシアのプルマタ銀行のアウトバウンド買収案件(27億米ドル)に加えて、保険やウェルス・マネジメント周辺の小規模な国内案件が目立ちました。次いで注目すべきセクターは飲食セクター(F&B)で、50-70百万米ドル程度の中規模案件が複数ありました(Bonchon、Santa Fe、Laemcharoen)。さらに、小売セクターでは、グループ再編とIPOプロセスの一環としてCentral RetailがRobinsonの残りの株式(11億米ドル)を取得しました。タイにおけるM&Aは、2020年も引き続き堅調に推移するものと予想されます。我々は消費財セクター、特にタイにおけるTescoの事業売却の可能性に注目しています。さらに、政府の東部経済回廊(EEC)プロジェクトにおいても投資パイプラインが積みあがっており、国内外の投資家から大きな関心が寄せられています。

フィリピン / Michael Arcatomy H. Guarin

2019年下半期におけるフィリピンのM&A市場は活況を呈しました。ヘルスケア部門では、メトロパシフィックインベストメンツの病院チェーン子会社、メトロパシフィック・ホスピタル・ホールディングス(MPHHI)が、米投資ファンドのコールバーグ・クラヴィス・ロバーツ(KKR)による6.25%(1億米ドル)の投資を受け入れました。フィリピンの銀行部門では、タイのアユタヤ銀行がノンバンク大手、セキュリティバンクコーポレーションの消費者金融子会社であるエスビーファイナンスの株式の50%を取得したことを始めとして、外資および各国における専門家の更なる参入が続いています。M&A増加の動きは、医療・銀行部門のみならず、消費財市場、不動産・エネルギー部門でも見られます。フィリピンの企業は、自社製品の機能向上を重ねることで、サービス対象地域の拡大と顧客サービス向上の双方を継続的に目指しています。これらの目標を達成するためには、新たな投資先を探すとともに、ストラテジックバイヤーと提携する必要があります。

インドネシア / David East

2019年のインドネシアにおけるM&Aは、上半期が好調であったのに対し、下半期は全般的に軟調に推移しました。下半期では、バンコク銀行が27億米ドルで買収したプルマタ銀行、サイアムセメントが7億米ドルで買収した製紙メーカーPT Fajar Surya Wisesa Tbkという2つの案件が注目されます。インドネシアの緩やかな経済成長要因のひとつは投資環境にあると考えられ、我が国はベトナムやタイといった国々への流出リスクを回避すべく、海外直接投資(FDI)の水準を早急に高める必要があります。規制リスクと法の不確実性、競争力を阻害する労働法、複雑な税制が、一部の外国人投資家による市場参入の障害となり続けています。経済成長率を5%以上に引き上げ、中所得国の罠を回避するためには海外からの新規投資が不可欠です。政府は、外資規制の緩和、労働法の改正、法人所得税の引き下げを含め、その他の多くの分野で改革を導入するために、1,200もの条項と800以上の法律を包括的に改正する新しい一括法案を検討しています。

ベトナム / Dinh The Anh

2019年7月に、ベトナム投資開発銀行(BIDV)株式の15%をハナ銀行が9億米ドルで取得したことに代表されるように、ベトナムのM&A市場では2019年下半期も韓国の投資家が台頭していました。その他、シンガポール政府投資公社(GIC)率いる海外投資家グループは、Vingroup JSCの子会社で小売業を本業とするVCM株式を2019年9月に5億米ドルで取得しました。2019年におけるベトナムのM&A市場では、製造業、不動産業、銀行業、小売業といった主要セクターで大型案件が見られました。この勢いは2020年も続くものと予想されます。2020年は、(1)規制を巡るイニシアティブによって我が国の事業環境がさらに解放され、海外投資家にとって更に魅力的になること、(2)政府による国営企業の売却方針決定によって、より多くの選択肢とダイナミックなプライマリーマーケットが提供されること、(3)我が国が中国に代わって巨大な成長余地を秘めた「新たな世界の工場」となること、という3つの主要なトレンドが予想され、物流、小売、工業といった分野において今後M&A需要が高まるでしょう。

2. ASEANのStart Up事情と財閥

2019年10月にインドネシアで発足した第二次ジョコ大統領政権において、驚きの人事がありました。オンライン配車サービスの新興企業Gojekのナディム・マカリムCEOの教育文化大臣就任です。Gojekは、シンガポールのGrabとならぶオンライン配車サービス大手です。二輪車・四輪車の配車のみならず、レストランからのデリバリーやコンサートチケットの代行取得など、多種多様なサービスを提供しつつユニコーンに成長した新興企業の成功例です。そのトップが国のリーダーとして入閣するあたりが今のインドネシアが目指すものを示唆しており、大変興味深く感じられます。

ASEANにおいて新興のStart Up企業が躍進する背景

- アセアンの足元の経済環境を見てみると、グラフ1~3※が示す通り、GDPの成長水準は引き続き高く、その帰結として中間層も育ってきています。ただし、解決されていない社会課題もいまだたくさん残されています。例えば脆弱な交通インフラです。鉄道網が整備されていないがゆえに、道路は常に渋滞しており、深刻な社会コストとなっています。そしてその間隙を縫って現れたのが二輪車によるオンライン配車サービスです。グラフ4※は銀行口座保有率を示していますが、インドネシア、ベトナム、フィリピンでは銀行口座を持つ人の割合がまだ低いのが現状です。銀行口座がなければクレジットカードを持つことも、ローンも組むこともできません。しかしながら、そのような人でもスマートフォンは持っているのが現在のアセアンの特質で、スマホベースでの小口与信を提供するサービスも出現しています。このように、豊かになりつつある人々のニーズやウォンツにこたえる新たなサービスや新興企業(以下Start Up)が次々と誕生しているのが、今のアセアンとも言えます。

※グラフ1~4はPDF P.6をご参照下さい。

Start Upを支える投資家としての財閥

- Start Upといえば、事業が軌道に乗るまでは、常に資金繰りに悩まされるものです。Gojek・Grabほどの規模になれば、ストラテジックバイヤーからの出資を受け入れることもできますが、アーリーステージにおいてはベンチャーキャピタル(以下VC)からの支援が必須と言えます。そして近時、財閥傘下のVCがそのプレゼンスを際立たせています。下記ではインドネシアの例を示しており、それぞれ大手財閥シナルマス、リッポー、ジャルムが率いるVCです。リッポー傘下のVenturra CapitalはGrabに、またハルトノ傘下のgdpはGojeckに出資するなど、これらユニコーン企業がよちよち歩きのころから支援してきました。リスクは総じて高いと言われるVC投資ですが、ユニコーンに成長したGrabやGojekへの出資は、今後のIPOが上手くいけば莫大な利益を生み出すものと思われます。また、投資のリターンもさることながら、Start Upの事業規模が拡大した暁には、自社の既存事業とのシナジーを実現していくことも可能となります。Start Upにしてみれば、資金の援助のみならず、財閥が有する顧客ベースやサプライチェーンを活用でき、正にWin-Winな関係と言えます。

- また、財閥そのものがStart Up事業を開始している例もあります。先述のスマホベースでの小口与信事業には、シナルマスが参入しています。Start Upに積極的に出資しつつ、自ら新規事業を立ち上げてしまうあたりが今の日本企業にはないアセアン財閥のダイナミズムと言えるでしょう。

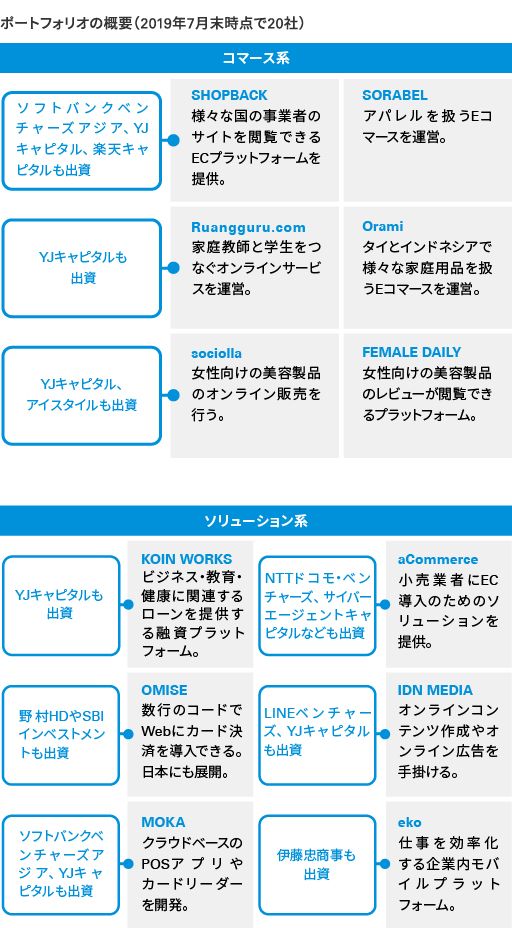

SinarMas Digital Ventures

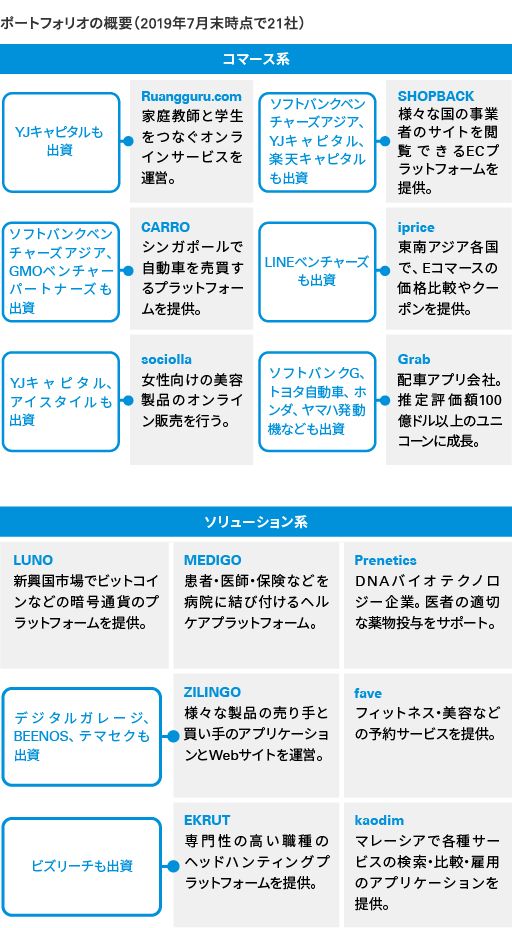

会社概要

- シナルマスグループ子会社のベンチャーキャピタルであり、成長ビジネスに特化した投資を行う。

- またYahoo Japan傘下のYJキャピタルと、東南アジア、特にインドネシアにフォーカスした「EVグロースファンド」を立ち上げている。

- 投資ポートフォリオはコマース系・ソリューション系を中心に20社に達する。

シナルマスグループの概要

ウィジャヤファミリーが経営する巨大企業集団。

世界最大級の製紙会社アジア・パルプ・アンド・ペーパーを始め、不動産・金融・アグリ・鉱山開発・通信など多種多様な事業を傘下に有する。

Venturra Capital

会社概要

- リッポーグループがリミテッド・パートナーとして出資するベンチャーキャピタル。

- Eコマース、フィンテック、ヘルスケア、教育などの分野で、グローバルな事業展開を企図するネット企業に対し、アーリーステージ投資を行う。現在の投資先は21社。

- ユニコーンに成長した配車アプリ会社「GrabTaxi」は投資先の1社。

リッポーグループの概要

リアディファミリーが経営する企業集団で、ヘルスケア、不動産、小売、金融など幅広く手掛ける。

近時では、ヘルスケア事業の海外展開を積極的に行う他、E-Money、データセンターなど新しい事業分野への投資も行う。

Global Digital Prima Ventures

会社概要

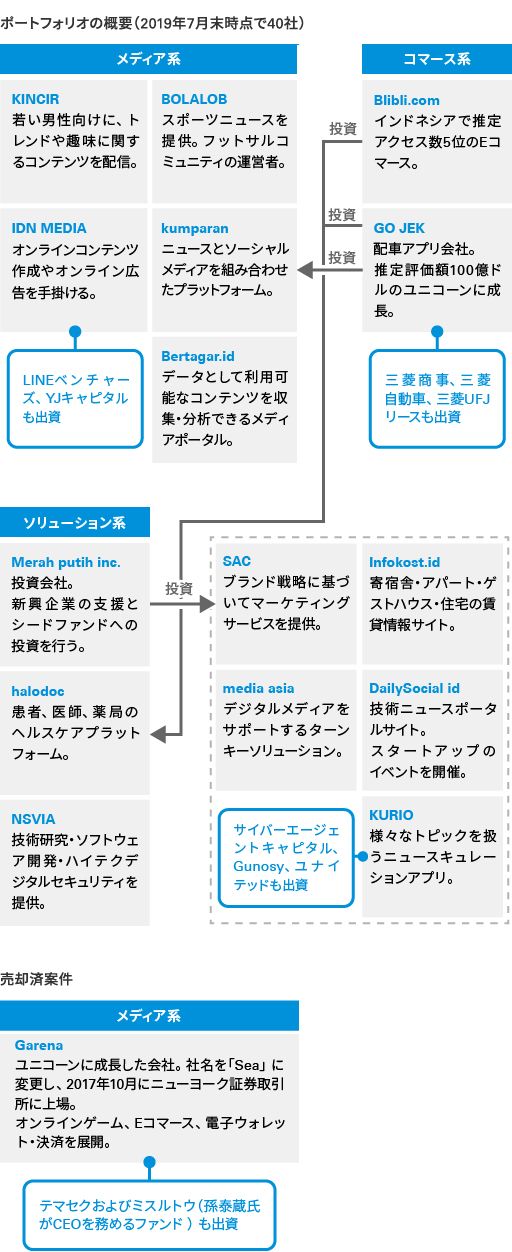

- ジャルム・BCA等を経営するハルトノファミリー傘下のベンチャーキャピタル。

- 小売・テクノロジー分野においてアーリーステージ投資を行い、ポートフォリオはメディア系・コマース系・ソリューション系を中心に40社に達する。

- ユニコーンに成長した配車アプリ会社「Gojek」は投資先の1社。やはりユニコーンに成長したオンラインゲーム会社「Garena」からはExit済み。

ジャルムグループの概要

Bank Central Asia, Djarumたばこをコアにした企業集団。家電・不動産・通信インフラ・プランテーション・化学・包装資材など多角的な事業展開。

ファミリーメンバーであるロバート&マイケル・ハルトノ兄弟は、2018年のインドネシアフォーブズランキングで第1位(純資産額350億ドル)。

お問合せ

「お問合せフォーム」よりご連絡ください。

関連リンク

- ASEAN M&Aのトレンド - Newsletter Vol.6

- Trends in ASEAN M&A Deal Advisory - Newsletter Vol.6(英語版PDF:758kb)

- ASEAN M&Aのトレンド - Newsletter Vol.5

- ASEAN M&Aのトレンド - Newsletter Vol.4

- ASEAN M&Aのトレンド - Newsletter Vol.3

- Trends in ASEAN M&A Deal Advisory - Newsletter Vol.2(英語版PDF:515kb)

- ASEAN M&Aのトレンド - Newsletter Vol.1

© 2024 KPMG AZSA LLC, a limited liability audit corporation incorporated under the Japanese Certified Public Accountants Law and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved. © 2024 KPMG Tax Corporation, a tax corporation incorporated under the Japanese CPTA Law and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved.

For more detail about the structure of the KPMG global organization please visit https://kpmg.com/governance.