ASEAN M&Aのトレンド - Newsletter Vol.1

ASEAN M&Aのトレンド - Newsletter Vol.1

本号から、日本企業の皆様にアセアンにおけるM&Aマーケットの最新情報を定期的に発信いたします。このニューズレターでは、KPMGディールアドバイザリーの現地メンバーが、現在アセアンM&Aマーケットで起こっている出来事や各業界の動向、さらには各国主要案件情報などを皆様にお届けします。このニューズレターが、日本企業の皆様のアセアンにおける事業展開の一助となれば幸いです。

ASEAN各国のKPMGディールアドバイザリーリーダーによる見立て

アセアン主要各国のKPMGディールアドバイザリーのリーダーによる各国M&Aマーケットのアップデートです。

シンガポール / Andrew Thompson

2019年第1四期におけるシンガポールのM&Aマーケットは、CapitaLandによるAscendas-Singbridgeの買収(USD8billion)という超大型案件があった不動産セクターが牽引し、全体でUS$13.5billionに及ぶ取引額となるなど、2014年以来5年ぶりの高水準を記録しました。しかしながら、第2四半期には景気後退懸念からM&Aは大きく落ち込み、上半期全体ではUS$17.9billionとなりました。その他大型案件としては、OUE Commercial Real Estate Investment TrustによるOUE Hospitality Trustの買収(US$1.6billion)や、Grabによる総額US$2.1billionのシリーズHの資金調達などが挙げられます。不動産およびTMTセクターは、シンガポールにおけるM&Aの大きな特徴でもあり、ここ数年テクノロジー系スタートアップによる資金調達が高水準で推移していることから、今後も同様のトレンドが継続すると予想されています。

マレーシア / Chan Siew Mei

マレーシアでは、2018年に実施された総選挙の影響を静観するスタンスから徐々に投資マインドが回復しつつあります。大型案件としては、タイPTTによるMurphy Oilのオフショア鉱区の買収(US$2.2billion)や、YTLセメントによるLafarge Malaysiaの買収(US$396million)、Southern CapitalによるF&B Nutrition Sdn Bhdの買収(US$219million)などが挙げられます。新政府によるイニシアティブの下、従来凍結されていた複数の大型インフラプロジェクトの再検討が正式に公表されており、外国投資家を中心に投資意欲が回復するものと期待されています。

タイ / Ian Thornhill

タイでは、グローバル企業、国内勢、PEファンドなどによる積極的な投資スタンスが継続しており、M&Aマーケットも好調を維持しています。具体的には、銀行や保険等の金融セクターは、外資プレイヤーも巻き込んだ国内再編の動きが見受けられます。TMB銀行とThanachart銀行の合併(US$4.5billion)や、香港FWDグループによるサイアムコマーシャル銀行グループの生命保険事業の買収(US$3billion)、Allianz ThailandとSri Ayudhya General Insuranceの合併などが主要案件として挙げられます。タイ統括会社制度の見直しに伴う税務インセンティブ廃止の影響、米中貿易戦争の影響にかかる報道も多いですが、足元の堅調なディールフローを見る限り、投資家心理に影響するようなネガティブ要因とはなっていないようです。

フィリピン / Michael Arcatomy H. Guarin

フィリピンにおいては、好調な経済の見通しと2018年以降のインフレ抑制策を受けて、M&Aも活発に行われています。2019年上半期は、San Miguelによる世界的なセメントメーカーであるHolcimのフィリピン子会社Holcim Philippinesの買収(US$1.8billion)、AC EnergyによるPhinma Energyの買収(US$231million)、インドネシアGo - Jekによるフィリピンフィンテック企業Coins.phの買収(US$72million)などが主要案件として挙げられます。今年5月に実施された中間選挙で現職派が勝利したことや、S&Pが我が国の信用格付けを引き上げた(BBBからBBB+)ことなどが投資家に好感されると見込まれています。

インドネシア / David East

2019年上半期におけるインドネシアのM&A環境は、MUFGによるDanamon銀行の株式追加取得(US$3.5billion)、Go - Jekの資金調達(US$920million)、仏ミシュランによるPT Multistrada Arah Saranaの買収(US$700million)など、大型案件が牽引する形で好調に推移しました。今年5月の大統領選挙も大きな波乱なく通過し、現職のジョコ政権は、今後5年間で、25もの空港や発電プロジェクト等をはじめとする総額US$400billionのインフラプロジェクトを展開するものと思われます。2019年第1四半期に予想されていた新ネガティブリストの公表は遅れているようですが、今般の改正では2016年版と比べてもより実用的なリストの公表が待ち望まれています。

ベトナム / Dinh The Anh

ベトナムにおいては、韓国財閥系企業からの投資が継続しています。今年5月には、韓国SKグループを筆頭とするコンソーシアムが当地のコングロマリットであるVin Groupに対して約6%の投資を発表しました(US$1billion)。その他、三井物産による水産加工大手Minh Phu Seafood Corpへの出資や(US$152million)、大正製薬によるDHG Pharmaceuticalへの出資(US$128million)など、日系企業が関与する案件もありました。今後については、小売業界における再編、MobiphoneやPVOilなどの政府系企業の民営化、中国企業による製造拠点の設立などの動きが加速するものと見込まれています。

Note : Grabの資金調達のUS$2.1billionは、シリーズHの資金調達ラウンド合計US$4.5billionのうち、2019年上半期に公表されたソフトバンクビジョンファンド、東京センチュリー、Invescoからの調達分のみを考慮した。

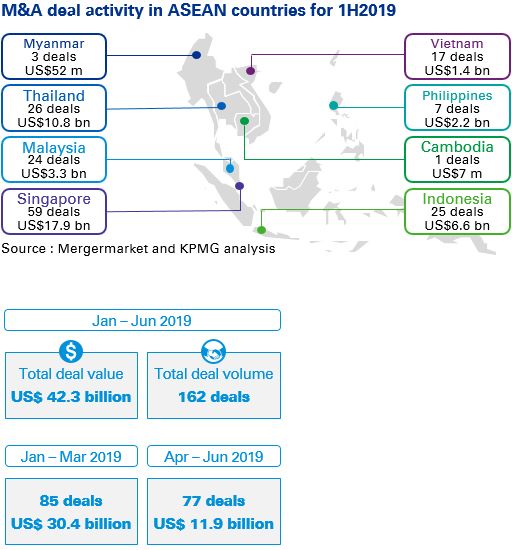

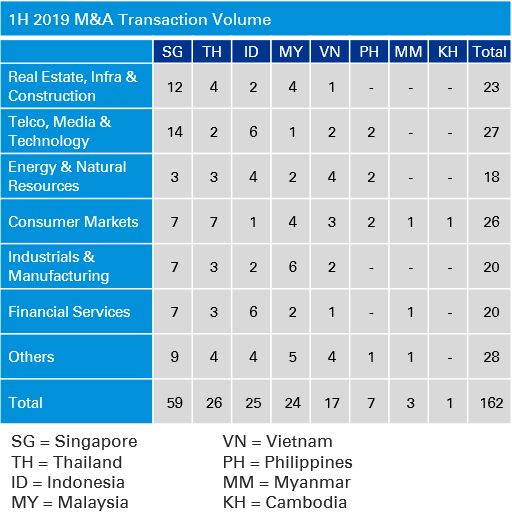

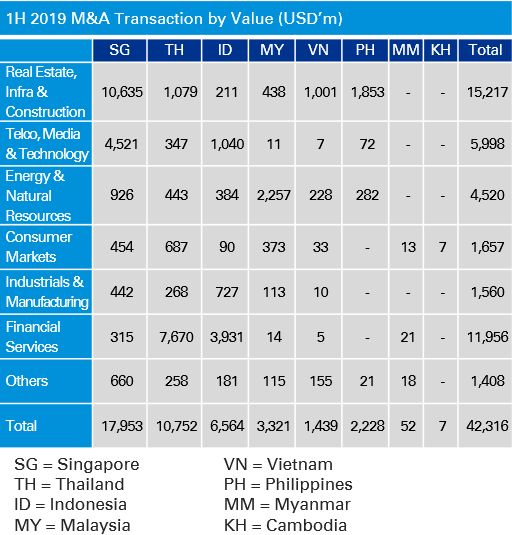

ASEAN M&Aマーケットの概況

2019年1月から6月までの東南アジアにおけるM&Aは、公表されている限りで162件、総額で約US$42.3 billion(約4兆6,000億円)となりました。四半期別に見ていくと、第1四半期の案件数は、世界的な景気不透明感を反映して、前四半期(2018年10-12月)比で約31%減少しました。一方、メガディールが複数公表されたこともあり、金額ベースでは約145%増加しました。第2四半期は、大型案件が減少したことを受けて金額ベースで大幅に減少したことに加え、件数ベースでも前四半期比で9%程度減少しました。これは、米中の貿易戦争の影響による企業業績の低迷や、景気後退懸念が深刻化したことに加え、一部の国で選挙が実施されたことで新規投資を様子見したことなどが挙げられます。

国別に見ると、シンガポールでは、スタートアップ企業の資金調達案件がTMTセクターの案件数を押し上げていることが見て取れます。シンガポールでは多くのセクターでM&Aが活発で、同国の案件数はアセアン全体の約1/3を占めています。セクター別では、消費財セクターは、件数ベースでTMTに続く2番手となっており、シンガポールやタイをはじめとするアセアン先進国で多くの取引がなされていることが見て取れます。その他では、不動産・インフラ・建設業界などでも多くのM&Aがなされています。

金額ベースで見ると、シンガポールとタイの2か国で全体の約68%を占めています。詳細は後述しますが、不動産や金融セクターにおける超大型案件が要因といえます。これら超大型案件以外では、スタートアップによる資金調達規模の大型化傾向等の影響によりTMTセクターの比重が大きい一方で、消費財セクターは、取引件数が多い割に金額は小さく、比較的小型案件が多い傾向が見て取れます。

Source : Mergermarket and KPMG analysis

ASEANにおける主なM&A案件

2019年1月は、シンガポールの不動産大手CapitaLandによるAscendas Singbridge買収というメガディールは、US$ 8billionという金額的インパクトもあり、マーケットに衝撃を与えました。また、金融セクターでは、TMB銀行とThanachart銀行の合併や、香港のFWDグループによるサイアムコマーシャル銀行グループの生命保険事業の買収(タイ)、またMUFGによるDanamon銀行に対する追加出資(インドネシア)などの大型案件が次々と発表されました。その他では、Murphy Oilが保有していたマレーシア上流権益のPPT(タイ)による買収や、グローバルセメント大手HolcimフィリピンのSan Miguel(フィリピン)買収など、資源セクター案件も全体を押し上げました。また、GrabやGo - Jekなどのアセアンユニコーンによる資金調達案件も同時期に公表されています。

テクノロジーの活用で進化するキャッシュマネジメント

~データ主導型・対話型キャッシュマネジメントツール“CashTech”のご紹介~

KPMGでは、データ主導型の分析を提供する対話型キャッシュマネジメントツール“CashTech”を開発しています。このツールには社内外にあるビッグデータを利用したリアルタイムの分析や、分析結果の見える化をするだけでなく、マネジメント層や業務担当部門といったステークホルダー間の検討機会を促進し、各社のビジネスモデルに即した最適なキャッシュマネジメントの実現を支援しています。CashTechは、企業規模、業種業態、地域に関わらず多くの企業で活用され、ビジネスが軌道に乗っている企業であっても資金をさらに効率的に活用できる、すなわち企業内資金繰りを効率化する余地があることを実証してきました。

CashTechとは・・・

- キャッシュマネジメントの基本的な概念に基づいたシンプルなツールです

- 複数のデータソースの組み合わせによる分析を可能にします

- ビッグデータを瞬時に分析し、データの見える化を実現します

- データの見える化により、ツールの利用者が誰でも容易に状況を理解できる情報を提供します

- 分析過程における複数の条件変更の影響をリアルタイムで表示し、全ての社内関係者が合意できる最適なソリューションを提示することができます

CashTechの使い道

- 買掛債務、棚卸資産、売掛債権にかかる財務指標に焦点をあて、自社の過去実績データおよび競合他社データとのベンチマーキングを実施することが分析の第1ステップです。

- 競合他社とのベンチマーキングは、取引先との契約(販売条件や購買条件)および在庫管理面での自社の強み・弱みを理解し、ビジネスモデルを見直す契機となります。

- 購買、在庫、販売管理プロセスにおける非効率な資金使用による影響額を見える化し、最適なタイミングでの債権回収や債務支払、最適在庫を決定するための論拠を提供します。

- データ分析により、全てのステークホルダーは自社が直面している業績の傾向や課題をタイムリーに認識・理解することができます。最適で示唆に富んだソリューションの提示が可能です。

- 契約条件の変更のみならず、社内オペレーションやプロセスの改善を実施することで、バランスシート上の営業債権・債務、棚卸資産に固定化されている資金を流動化し、資金繰りの柔軟性を強化します。

優れたキャッシュマネジメントは、『基本を重視し、また適切な状況を保つ』ことによって達成されます。CashTechにご興味がある、デモをご覧になりたいという場合は、KPMG FASまでお気軽にお問い合わせください。

お問合せ

「お問合せフォーム」よりご連絡ください。

関連リンク

- ASEAN M&Aのトレンド - Newsletter Vol.6

- Trends in ASEAN M&A Deal Advisory - Newsletter Vol.6(英語版PDF:758kb)

- ASEAN M&Aのトレンド - Newsletter Vol.5

- ASEAN M&Aのトレンド - Newsletter Vol.4

- ASEAN M&Aのトレンド - Newsletter Vol.3

- ASEAN M&Aのトレンド - Newsletter Vol.2

- Trends in ASEAN M&A Deal Advisory - Newsletter Vol.1(英語版PDF:280kb)

© 2024 KPMG AZSA LLC, a limited liability audit corporation incorporated under the Japanese Certified Public Accountants Law and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved. © 2024 KPMG Tax Corporation, a tax corporation incorporated under the Japanese CPTA Law and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved.

For more detail about the structure of the KPMG global organization please visit https://kpmg.com/governance.