Außerdem wurden fünf wesentliche Treiber der Veränderungen in der Studie identifiziert: ein schwieriges Wirtschaftsumfeld, der Wandel der Arbeitswelt, zunehmende Regulatorik, dynamische technologische Entwicklungen und steigende Kund:innenerwartungen. Diese Faktoren erfordern von den Banken, sich sturmfest zu machen, da sinkende Zinsen, fehlendes Neugeschäft im Wohnbau und Margendruck auf der Provisionsseite die Ergebnisse signifikant beeinträchtigen werden. Ein Ausruhen auf den guten Ergebnissen der Vergangenheit ist keine umsichtige Option.

Das Privatkund:innengeschäft in Österreich: Herausforderungen und Entwicklungen

Das Privatkund:innengeschäft mit den Österreicher:innen steht trotz der gestiegenen Erträge durch die Zinswende vor massiven strukturellen Herausforderungen. Die teilweise veralteten Beratungs- und Servicemodelle geraten in der aktuellen ökonomischen und demografischen Gesamtgemengelage an ihre natürlichen Grenzen.

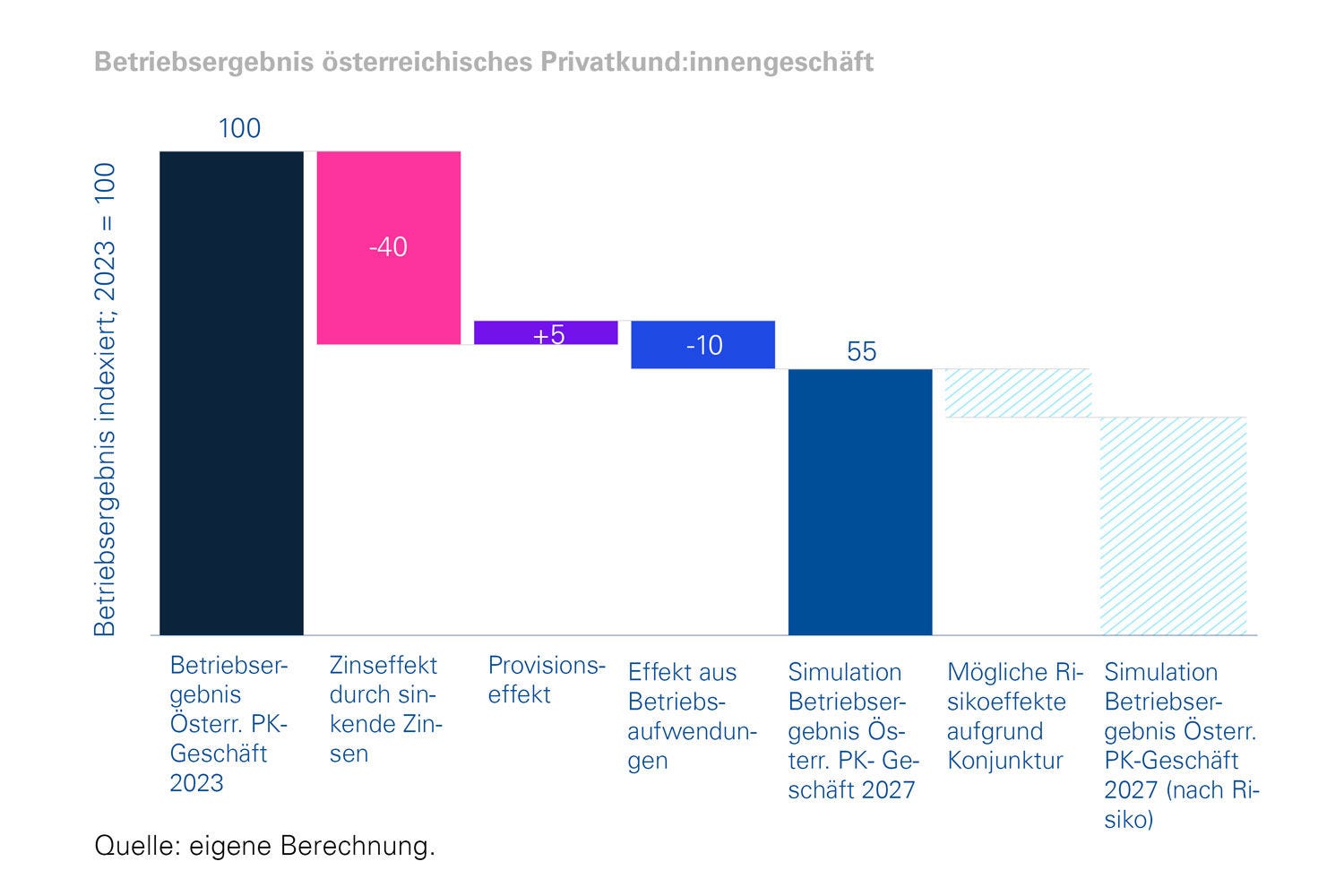

Analysen des Privatkund:innengeschäfts zeigen, dass die Zinserträge in den letzten Jahren stark gewachsen sind während das Provisionsergebnis real gesunken ist. Eine grobe Simulation der Betriebsergebnisentwicklung 2023 bis 2027 des Privatkund:innengeschäfts österreichischer Retailbanken zeigt deutlich den Ergebnisdruck durch das mittelfristige Abfallen des Referenzzinssatzes. Das gesamte Privatkund:innengeschäft in Österreich kann durch die inflationsbedingten Anstiege der Betriebsaufwendungen mit einem Ergebniseinbruch von bis zu 50 Prozent betroffen sein. Bis 2027 sind etwa die Hälfte der Erträge im Privatkund:innengeschäft „at risk“.

Zur Studie

Im Zuge der Studie wurden Vertreter:innen österreichischer Banken zum Status und den Entwicklungen des Privatkund:innengeschäfts sowie Privatkund:innen umfassend zu ihrem Nutzungsverhalten und ihren Erwartungen zum Bankgeschäft befragt. Insgesamt konnten 65 Rückmeldungen (Onlineumfrage und Interviews) von Bankenvertreter:innen eingeholt werden. Von Privatkund:innen wurden über 400 Rückmeldungen erhalten. Die Zielgruppe auf Bankenseite umfasste Vorstandsmitglieder und Privatkund:innenleiter:innen, wobei alle relevanten Bankensektoren – von Aktien- und Großbanken über Regional- bis hin zu Universalbanken – repräsentiert waren. Im Fokus der Befragung unter Privatkund:innen standen vor allem „Young Professionals“. Ergänzt wurden die Erkenntnisse aus der KPMG Projekt- und Benchmarkingdatenbank.

Sneak Peek der Umfrageergebnisse

Signals of Change

Kernkompetenzen im Privatkund:innengeschäft am österreichischen Bankenmarkt

Um auf die kommenden Herausforderungen vorbereitet zu sein, wurden wesentliche Kernkompetenzen, die für eine Differenzierung und Positionierung im Privatkund:innengeschäft entscheidend sind, im Detail beleuchtet:

- Beratungs- und Servicekompetenz

- Steuerungskompetenz

- Personalkompetenz

- Technologie- und Datenkompetenz

- Produktkompetenz

Im für Banken so wichtigen Differenzierungsfaktor Beratungs- und Servicekompetenz beschäftigen den Markt aktuell sieben Spannungsfelder:

Kassalose Beratungsfilialen vs. Vollbankstellen

1:1 Zuordnung Kund:in zu Berater:in vs. Teambetreuungsansatz

Generalist:innen- vs. Spezialist:innen-Ansatz

Spezialist:innen mit eigenen Kund:innen oder ohne Kund:innenzuordnung in Co-/Dualberatung

Callcenter vs. virtuelle Filiale

„Zentrale“ Kund:innenzuordnung vs. jede:r Kund:in ist in der Filiale

Dezentrale Midoffice-Kapazitäten (Vertriebsassistenzen) vs. zentraler Support

Banken, die sich in allen identifizierten Kompetenzen auszeichnen, sind besser gerüstet, um aktuellen und kommenden Herausforderungen zu begegnen – erfahren Sie mehr in unserer Studie!