14 września 2023 r. Wojewódzki Sąd Administracyjny w Warszawie w sprawie o sygn. III SA/Wa 1513/23 wydał nieprawomocne orzeczenie rozstrzygające możliwość stosowania zwolnienia partycypacyjnego wynikającego z ustawy o CIT – art. 22 ust. 4 i nast. w stosunku do podmiotów, które nie są bezpośrednim odbiorcą należności tj. nie są bezpośrednim udziałowcem podmiotu wypłacającego dywidendę a jednocześnie posiadają status rzeczywistego właściciela należności.

Zwolnienie z WHT przy przekazaniu dywidend do udziałowca pośredniego – nowy wyrok WSA w Warszawie z 14 września 2023 r., sygn. III SA/Wa 1513/23

14 września 2023 r. Wojewódzki Sąd Administracyjny w Warszawie w sprawie o sygn. III SA/Wa 1513/23 wydał nieprawomocne orzeczenie rozstrzygające możliwość stosowania zwolnienia partycypacyjnego wynikającego z ustawy o CIT – art. 22 ust. 4 i nast. w stosunku do podmiotów, które nie są bezpośrednim odbiorcą należności tj. nie są bezpośrednim udziałowcem podmiotu wypłacającego dywidendę a jednocześnie posiadają status rzeczywistego właściciela należności.

Dotychczas w orzecznictwie dominował pogląd, zgodnie z którym możliwość stosowania zwolnienia partycypacyjnego w szczególności w przypadku dywidendy była zastrzeżona jedynie dla bezpośrednich udziałowców płatnika. Przykładowe wyroki reprezentujące tę linię orzeczniczą to wyroki WSA w Warszawie z 17 kwietnia 2023 r., w sprawach o sygnaturach:

1) III SA/Wa 2544/22, 2) III SA/Wa 2542/22, 3) III SA/Wa 2543/22. Tym samym niniejszy wyrok może stanowić istotny krok w kierunku zmiany ww. podejścia.

Niniejszy komentarz bazuje na ustnych motywach przedstawionych przed skład orzekający, ze względu na fakt, że pisemne uzasadnienie dla ww. orzeczenia nie zostało dotychczas opublikowane. Szczegółowe motywy i uzasadnienie analizowanego orzeczenia będzie znane dopiero w momencie opublikowania uzasadnienia, niemniej jednak ustne motywy pozwalają już na tym etapie na przeprowadzenie wstępnej analizy wyroku ze wskazaniem potencjalnego wpływu na sytuację płatników oraz podatników, którzy rozważają zastosowanie preferencji w modelu opisanym poniżej.

Stan faktyczny sprawy

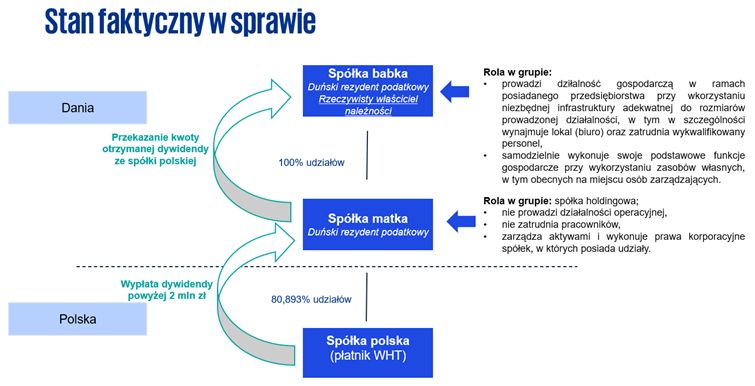

Wnioskodawca wystąpił o wydanie interpretacji w sprawie dotyczącej podatku dochodowego od osób prawnych, przedstawiając opis zdarzenia przyszłego, który obrazuje poniższy schemat.

W świetle powyżej przedstawionego opisu zdarzenia przyszłego wnioskodawca zadał pytanie czy spółka (płatnik) będzie uprawniona przy wypłacie dywidendy do zastosowania zwolnienia wynikającego z art. 22 ust. 4 ustawy o CIT i niepobierania podatku u źródła na podstawie art. 26 ust. 7a ustawy o CIT (oświadczenia płatnika) uwzględniając przy tym zasadę look-through approach z uwagi na status spółki babki.

W ocenie wnioskodawcy warunki zwolnienia partycypacyjnego wynikającego z art. 22 ust. 4 ustawy o CIT może spełniać podmiot nie tylko podmiot, który jest bezpośrednim udziałowcem ale również podmiot, który nie jest bezpośrednim odbiorcą dywidendy, o ile jest jej rzeczywistym właścicielem. W rezultacie wnioskodawca stał na stanowisku, że warunek posiadania co najmniej 10% udziałów nieprzerwanie przez co najmniej 2 lata, może być również spełniony, gdy spółka posiadająca status rzeczywistego właściciela należności w stosunku do wypłaconej dywidendy spełnia te warunki w stosunku do spółki pośredniczącej, a ta z kolei względem spółki dokonującej wypłaty dywidendy (płatnika).

W konsekwencji wnioskodawca, powołując się na zasadę look-through approach, twierdził, że zwolnienie partycypacyjne wynikające z ustawy o CIT w stosunku do dywidend, może również z powodzeniem znaleźć zastosowanie w stosunku do spółki posiadającej status rzeczywistego odbiorcy, która nie jest bezpośrednim odbiorcą należności.

Dyrektor KIS w interpretacji z dnia 9 maja 2023 r. (sygn. 0111-KDIB1-1.4010.834.2022.1.AND) uznał stanowisko spółki za nieprawidłowe, powołując się na literalne brzmienie art. 22 ust. 4 pkt 3 ustawy o CIT, wskazując przy tym, że warunek posiadania udziałów dotyczy jedynie podmiotu bezpośrednio otrzymującego dywidendę – bezpośredniego udziałowca podmiotu wypłacającego dywidendę.

Rozpoznając powyższą sprawę WSA w Warszawie nie zgodził się ze stanowiskiem organu i uchylił zaskarżoną interpretację indywidualną.

W ocenie WSA, bazując na ustnych motywach uzasadnienia, analizując spełnienie warunku minimalnego zaangażowania kapitałowego przez bezpośredniego udziałowca wnioskodawcy ustawodawca w art. 22 ust. 4 ustawy o CIT nie odwołuje się do kryterium rzeczywistego właściciela należności, niemniej jednak gdyby nawet przyjąć, że odniesienie do ww. kryterium rzeczywistego właściciela powinno mieć miejsce to kierując się wykładnią celowościową Dyrektywy 2011/96/UE z dnia 30 listopada 2011 r. (Dyrektywa Parent-Subsidiary), należy stwierdzić, że stanowisko organu prowadziłoby do podwójnego opodatkowania wypłaconej dywidendy sprzecznego z celami ww. dyrektywy. Jednocześnie sąd uznał, że warunek z art. 22 ust. 4 pkt 3 ustawy o CIT należałoby rozpatrywać inaczej, gdyby spółka babka miała siedzibę w raju podatkowym.

WSA zwrócił również uwagę, że pośrednim potwierdzeniem stanowiska wnioskodawcy jest także wyrok NSA z dnia 31 stycznia 2023 r. (sygn. II FSK 1588/20), który pomimo, że został wydany w innym stanie faktycznym i prawnym to konkluzje w nim przedstawione mają na tyle uniwersalny charakter w kontekście analizowanej sprawy, że zasługują na odniesienie.

W naszej ocenie, WSA mógł odnosić się do fragmentu wyroku NSA, sygn. II FSK 1588/20, w którym wskazano, że: „(…)konieczne jest zastrzeżenie, że preferencja podatkowa będzie dopuszczalna w sytuacji, w której co prawda wypłata dywidendy nie odbywa się na rzecz jej rzeczywistego beneficjenta, jednakże stosowana jest zasada look-through approach. Koncepcja ta pozwala na zastosowanie preferencyjnego opodatkowania, bądź zwolnienia z opodatkowania, w sytuacji, gdy płatność dokonywana jest co prawda poprzez pośrednika - podmiot niebędący rzeczywistym beneficjentem, ale ów rzeczywisty beneficjent ma siedzibę na terytorium UE (EOG) i jest znany. Zauważyć należy, że zasada ta zdaje się nie być kwestionowana przez organ interpretacyjny (por. interpretacja DKIS z 14 czerwca 2022 r., nr 0111-KDIB2-1.4010.128.2022.2.AR). Posłużenie się tym przykładem jest istotne, gdyż ilustruje on sytuację, w której pośrednik niebędący rzeczywistym beneficjentem dywidendy, po jej otrzymaniu przekazuje tę dywidendę innemu podmiotowi z grupy - rzeczywistemu beneficjentowi mającemu również siedzibę na terenie UE (EOG). W dalszej części rozważań, z uwagi na to, że ów przypadek nie ma miejsca w rozpoznawanej sprawie, wątek ten został pominięty.”

Jednocześnie w tym miejscu pragniemy zwrócić uwagę na opublikowany ostatnio Projekt objaśnień podatkowych z 25 września 2023 r. dotyczących poboru podatku u źródła, w którym Ministerstwo Finansów wprost odniosło się do koncepcji look-through approach – pkt 2.3. projektu objaśnień.

Ministerstwo Finansów podkreśla, że koncepcja, która de facto stanowi podstawę dla konkluzji prezentowanych w analizowanym orzeczeniu WSA, nie znajduje wprost odzwierciedlenia w przepisach ustaw o podatkach dochodowych ani Ordynacji podatkowej, co w ocenie MF może prowadzić do wniosku, że organy podatkowe, z pominięciem dorobku doktryny i praktyki stosowania przepisów dotyczących podatku u źródła, nie są w żaden sposób zobowiązane do stosowania koncepcji look-through approach. Takie z kolei podejście mogłoby podważać zasadność konkluzji prezentowanych w analizowanym orzeczeniu.

Korzyści dla zagranicznych podatników i polskich płatników

Wnioski, jakie płyną z omawianego orzeczenia WSA w Warszawie sprowadzają się do tego, że faktyczna alokacja dywidend do podmiotów:

1) z jednej strony niebędących udziałowcami bezpośrednimi,

2) a którym jednocześnie można przypisać status rzeczywistego właściciela (beneficial owner) należności

- nie powinna stać na przeszkodzie stosowaniu preferencji w podatku u źródła, w zakresie zwolnienia partycypacyjnego z art. 22 ust. 4 ustawy o CIT przy założeniu, że podmiot ten (rzeczywisty właściciel należności) spełnia odpowiednio warunki m.in. minimalnego zaangażowania kapitałowego w stosunku do podmiotu pośredniczącego a jednocześnie podmiot pośredniczący spełnia analogiczne i pozostałe warunki wynikające ze zwolnienia partycypacyjnego w stosunku do podmiotu wypłacającego dywidendę (płatnika).

Powyższe podejście pozwoliłoby zagranicznym podatnikom skupionym w wielopodmiotowych strukturach kapitałowych na efektywne korzystanie ze zwolnienia partycypacyjnego nawet w przypadku podmiotów, które nie są bezpośrednim odbiorcą należności, ale spełniają kryterium rzeczywistego właściciela.

Naturalnie nie jest to sytuacja pozbawiona wyjątków. Jeżeli jako polscy płatnicy zastanawiają się Państwo nad możliwością stosowania preferencji podatkowych w podatku u źródła rekomendujemy dokonanie indywidualnej analizy, uwzględniającej specyfikę konkretnego przypadku. Niezależnie od powyższego, potwierdzenie przez WSA w Warszawie w omówionym wyroku możliwości stosowania zwolnienia z WHT przy spełnieniu warunków posiadania 10% udziałów nieprzerwanie przez co namniej 2 lata jeżeli rzeczywisty właściciel należności spełnia te warunki w odniesieniu do spółki pośredniczącej, a ta względem spółki wypłacającej dywidendy, może znacznie ułatwić korzystanie z preferencji w podatku u źródła.

Jednocześnie należy mieć na względnie treść projektu objaśnień, z których wynika, że Ministerstwo Finansów zamierza ograniczyć powszechność stosowania koncepcji look-through approach, co w konsekwencji prowadziłoby do podważenia możliwości stosowania zwolnienia partycypacyjnego przez rzeczywistego właściciela należności, który nie byłby zarazem bezpośrednim odbiorcą wypłaconych środków.