Z dniem 1 stycznia 2022 r. weszła w życie ustawa z dnia 29 października 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (tzw. “Polski Ład”). Ustawa wprowadziła korzystne dla przedsiębiorców rozwiązania poszerzające zakres dotychczasowej ulgi na działalność badawczo-rozwojową (art. 18d ustawy CIT) oraz wprowadziła nowy instrument uzupełniający ulgę B+R w postaci ulgi na zatrudnienie innowacyjnych pracowników (art. 18db ustawy CIT).

Czym jest ulga B+R?

Ulga B+R zastąpiła w 2016 r. ulgę na nabycie nowych technologii (tzw. ulga technologiczna) kontynuując metodę preferencyjnego opodatkowania w formie dodatkowego odliczenia od podstawy opodatkowania kosztów związanych z rozwojem produktów, usług, oprogramowania i technologii. Inaczej niż w uldze technologicznej do ulgi B+R kwalifikują się wszyscy przedsiębiorcy ponoszący wydatki na szeroko zdefiniowaną działalność B+R.

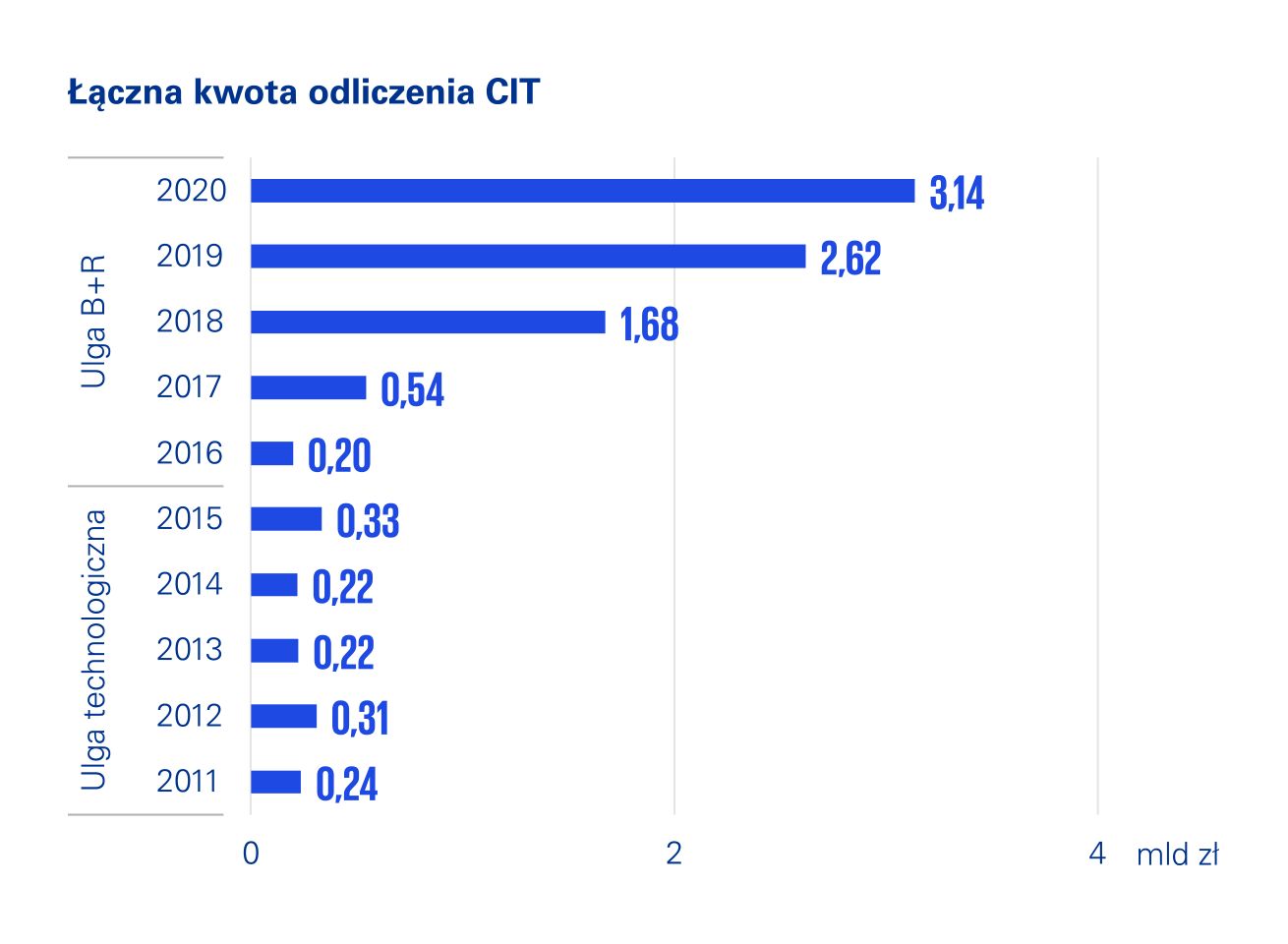

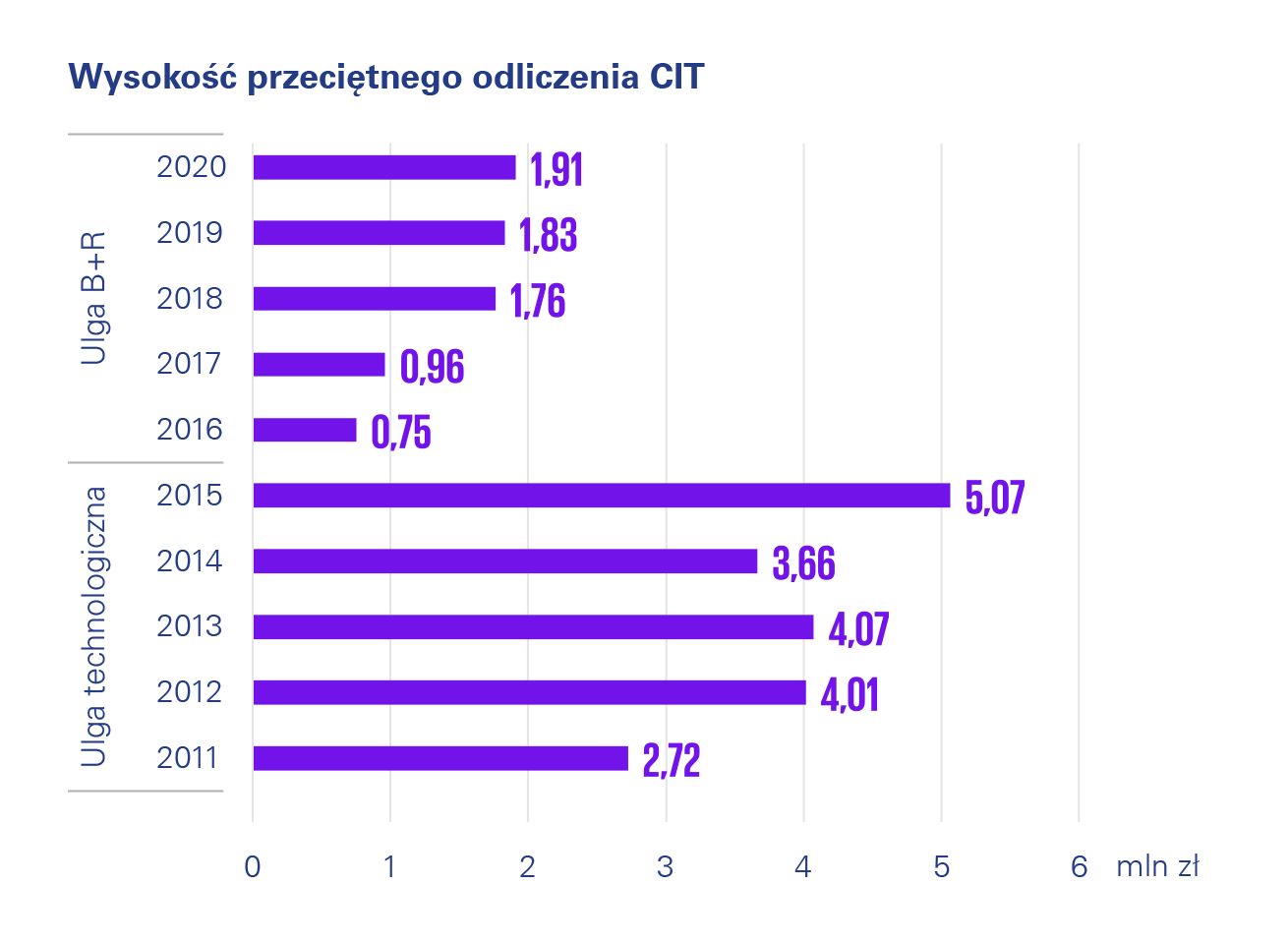

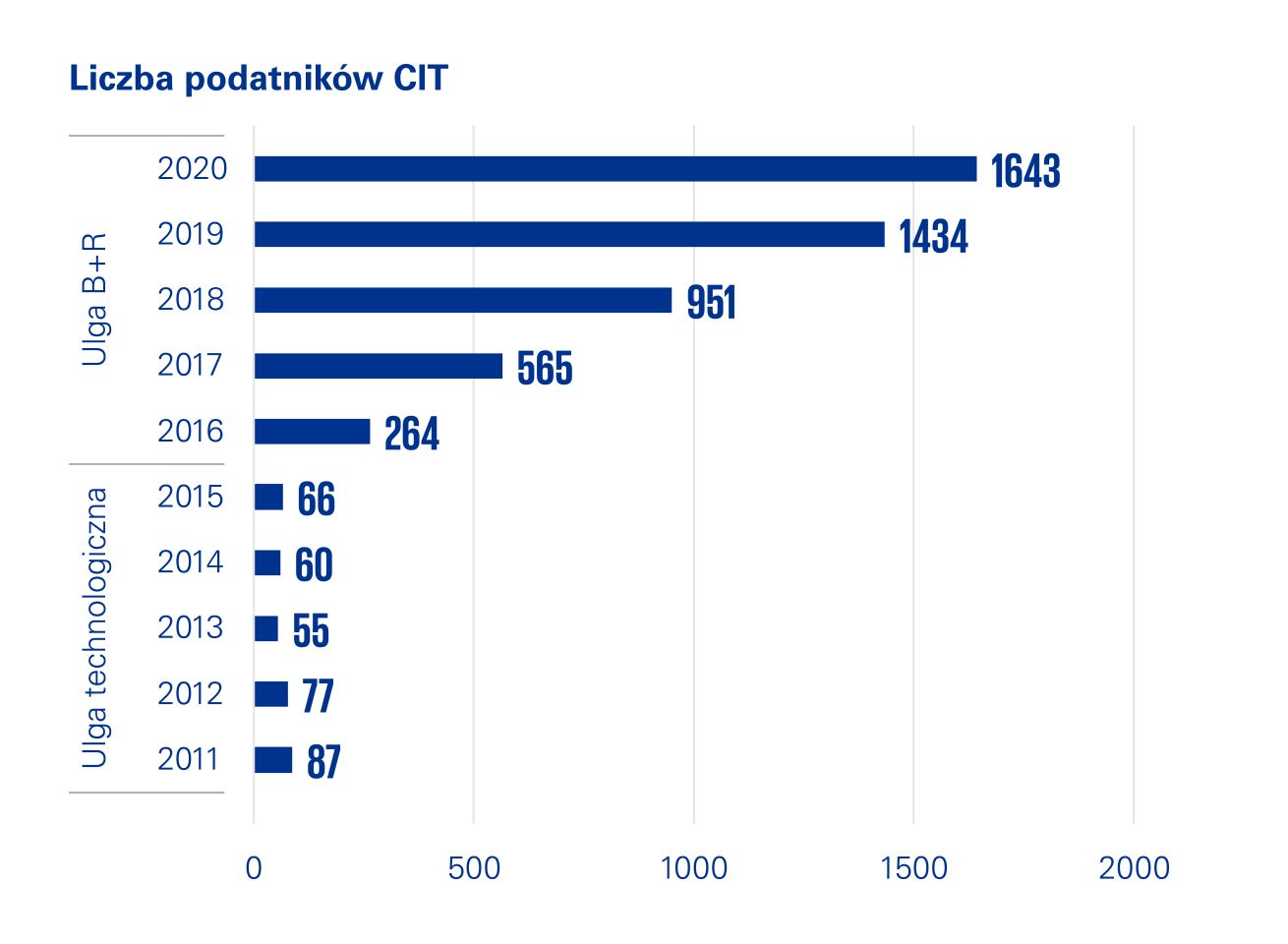

Powszechność ulgi potwierdzają dostępne statystyki Ministerstwa Finansów rejestrujących stały wzrost popularności jeszcze przed kryzysem wzrastającej stopy inflacji w 2021 r. W latach 2016-2020 łączna kwoty odliczenia CIT wzrosła średnio o 99% rok do roku otrzymując w 2020 r.blisko piętnastokrotność wyniku osiągniętego w roku 2016. Natomiast wysokość przeciętnego odliczenia na jednego podatnika CIT korzystającego z ulgi ustabilizowała się w ostatnich latach na poziomie bliskim 2 mln zł. Przy istotnej liczbie jednak zarejestrowanych firm programistycznych oraz producentów w Polsce, liczba podmiotów ubiegających się o ulgę nadal jest znikoma i nie rośnie znacząco pomimo zwiększania atrakcyjności odliczenia.

Źródło: opracowanie własne na podstawie Informacji dotyczących rozliczenia podatku dochodowego od osób prawnych za lata 2016–2020, Ministerstwo Finansów, <www.dane.gov.pl>.

Ulga badawczo-rozwojowa zawdzięcza swoją popularność atrakcyjnemu zakresowi kosztów kwalifikowanych oraz szerokiej definicji działalności badawczo rozwojowej.

Ulga nie dotyczy wyłącznie przedsiębiorstw posiadających działy czy centra badawczo-rozwojowe, ani tylko światowych innowatorów. Dla zakwalifikowania do ulgi wystarczające jest wprowadzanie nowości dla danego przedsiębiorstwa, nawet jeśli tylko gonimy nimi konkurencję.

Poszerzona ulga B+R

Od 1 stycznia 2022 r. dla przedsiębiorców o statusie Centrum Badawczo Rozwojowego maksymalna kwota kosztów kwalifikowanych zwiększyła się ze 150% do 200% dla wszystkich poniesionych kosztów kwalifikowanych (art. 18d ust 7 pkt. 1-2 ustawy CIT).

Natomiast dla pozostałych przedsiębiorców intensywność odliczenia wzrosła ze 100% do 200% jedynie w przypadku wynagrodzeń – zarówno tych na podstawie umowy o pracę, jak i umowy o zlecenia i umowy o dzieło (art. 18d ust 7 pkt. 3 ustawy CIT).

Zatem przykładowo dla 5 pracowników zaangażowanych wyłącznie w B+R, na których wynagrodzenia wraz ze składkami pracodawca wydaje 7000 złotych miesięcznie brutto z narzutem pracodawcy roczna korzyść wzrasta dwukrotnie z 79 800 zł do 159 600 zł rocznie.

Kategorie kosztów kwalifikowanych | Koszty kwalifikowane | Dodatkowe odliczenie | Ulga podatkowa (19%) | Efektywny koszt wynagrodzenia | |

| FY21 | Miesięczny koszt wynagrodzenia B+R | 7 000 zł | 7 000 zł | 1 330 zł | 5 670 zł |

|---|---|---|---|---|---|

| FY22 | 7 000 zł | 14 000 zł | 2 660 zł | 4 340 zł |

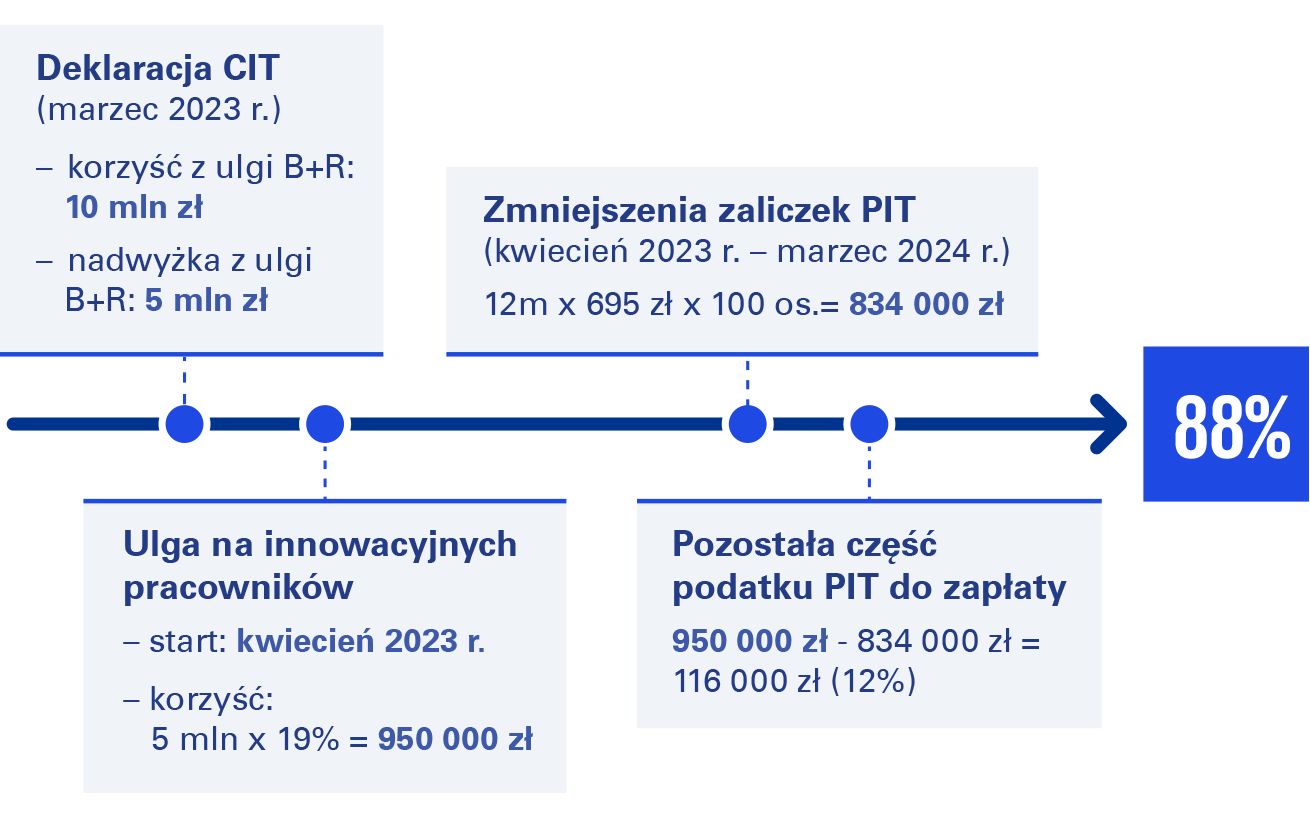

Ulga na innowacyjnych pracowników

Od 2023 r. podatnicy korzystający z ulgi B+R mogą pomniejszać co miesiąc zaliczki pracowników na PIT o nierozliczone jeszcze koszty kwalifikowane. W praktyce ulga dla innowacyjnych pracowników umożliwia szybsze rozliczenie ulgi B+R w przypadku zadeklarowanej straty lub niskiego dochodu, a zatem braku odliczenia w pełnej wysokości kosztów kwalifikowanych.