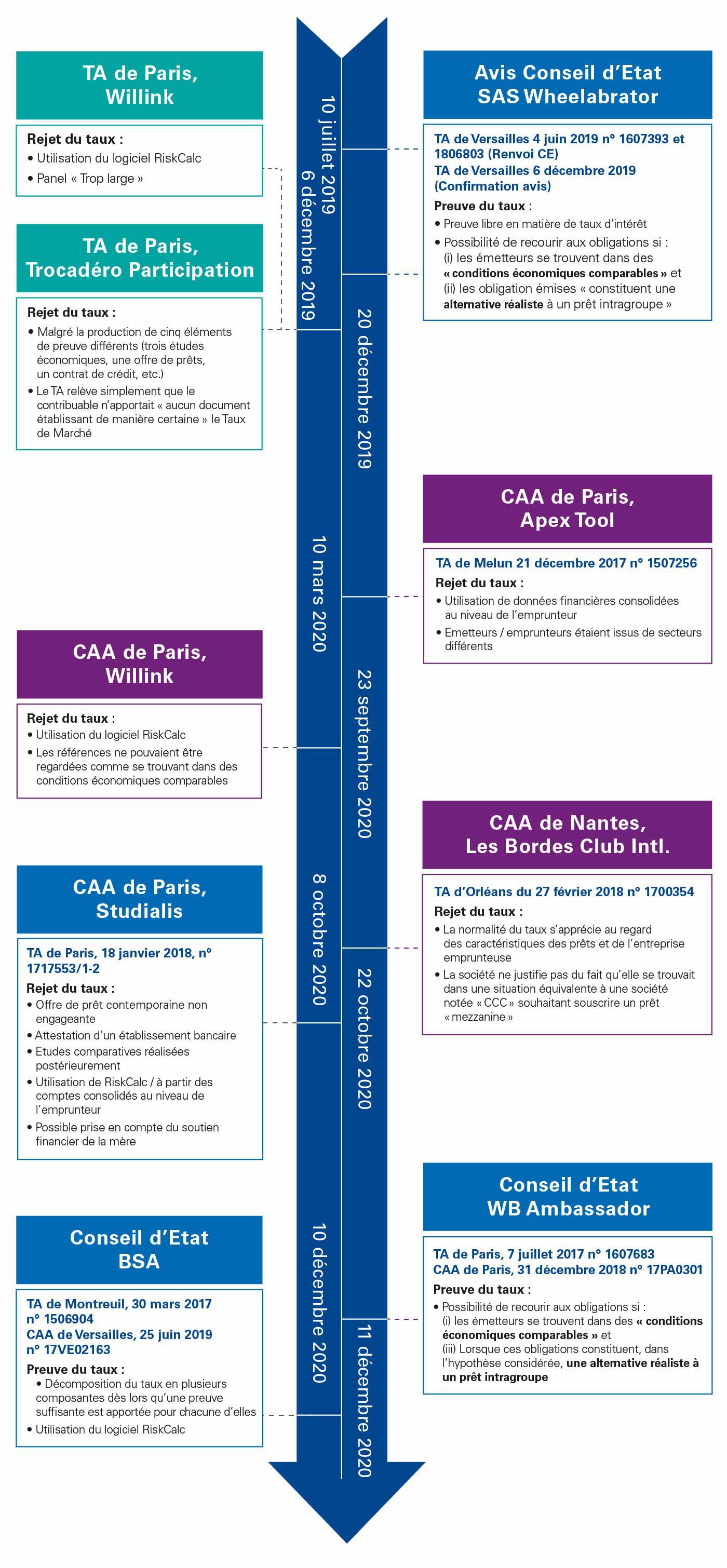

Trois arrêts portant sur la déductibilité des charges financières intragroupe sont venus éclairer cette fin d’année 2020

Ces arrêts interviennent au terme d’une période de 18 mois qui, si elle a vu la jurisprudence en la matière s’enrichir, n’avait pas permis en pratique de voir admettre la preuve d’un taux de marché supérieur à celui fixé à l’article 39 1 3° du CGI.

Après une série de décisions défavorables aux contribuables, l’arrêt de la CAA de Paris Studialis puis les arrêts du CE WB Ambassador et BSA, s’inscrivant dans la lignée tracée par son avis Wheelabrator reconnaissent enfin, en pratique, des moyens de preuve résultant d’analyses économiques dans le cadre d’un redressement fondé sur les dispositions l’article 212-I-A du Code Général des Impôts (« CGI »).

Rappel : un contexte réglementaire contraignant

De manière simplifiée, deux ensembles de dispositifs différents existent, permettant à l’Administration de remettre en cause les taux d’intérêts de prêts intragroupe.

- Le premier, avec l’article 57 du CGI et les dispositions conventionnelles : renvoie en pratique au Principe de Pleine Concurrence4 tel qu’il est exposé dans les Principes Prix de Transfert de l’OCDE. Dans ce cadre, la charge de la preuve incombe en droit français à l’Administration.

- Le second est construit autour de l’article 212-I-A du CGI. Celui-ci dispose qu’une société ne peut déduire des intérêts pour un prêt intragroupe, au-delà d’un certain niveau (suivant les modalités précisées dans l’article 39-1-3 du CGI), que si la société apporte la preuve qu'elle aurait pu obtenir un taux équivalent « auprès d'établissements ou d'organismes financiers indépendants, dans des conditions analogues » (ci-après, le « Taux de Marché »). La charge de la preuve repose donc, pour ce dispositif, sur le contribuable.

La dialectique de la charge de la preuve relative à l’article 57 rend difficile pour l’Administration, d’établir l’existence d’un transfert indirect de bénéfices. En revanche, la pratique des services vérificateurs semble retenir une lecture maximaliste des dispositions de l’article 212-I-A, les conduisant en pratique à réfuter presque tous les moyens de preuve d’un taux de marché lorsque l’entreprise n’est pas en mesure de présenter une offre de prêt émanant d’une banque et concomitante à la conclusion du prêt en cause. De nombreux praticiens ont ainsi évoqué l’exigence d’une « preuve impossible ».

Juillet-Décembre 2019 : l’avis Wheelabrator et sa portée rapidement contrariée

La fin des années 2010 a été marquée par une actualité jurisprudentielle abondante, majoritairement favorable à la thèse de l’Administration et de sa lecture de l’article 212-I-A. Le premier rebondissement a été donné par le Conseil d’Etat dans un avis rendu en juillet 20195 par lequel il concluait que le contribuable pouvait justifier du taux de marché par « tout moyen » y compris, notamment, par référence à des rendements obligataires, lorsque ceux-ci constituaient une « alternative réaliste » à un prêt intragroupe.

Deux arrêts du Tribunal Administratif (« TA ») de Paris, de décembre 2019 rendus pourtant postérieurement ont semblé ignorer l’analyse du Conseil d’Etat :

L’arrêt Trocadéro Participations

Rendu dans une affaire6 où le contribuable avait produit pas moins de cinq éléments de preuve différents (notamment trois études économiques, une offre de prêt, et un contrat de crédit). Le TA de Paris relevait simplement que le contribuable n’apportait « aucun document établissant de manière certaine » le taux de marché et a rejeté ces éléments de preuves sans fournir plus de précisions quant à leur force probatoire.

L’arrêt TA Willink

Le TA de Paris a écarté l’utilisation de RiskCalc, la solution logicielle de notation développée par l’agence de notation Moody’s, au motif qu’il s’agit d’un logiciel de « ranting (sic) automatique », où les sociétés défaillantes seraient « surreprésentées ». Le panel d’émissions obligataires comparables retenu serait également « trop large ». L’arrêt7 ne fournit pas d’explications beaucoup plus détaillées.

A ce stade, les perspectives ouvertes par l’avis Wheelabrator ne semblaient pas avoir trouvé de concrétisation. De plus, en pratique, la position de l’Administration, telle qu’elle transparait au travers des contrôles fiscaux toujours nombreux sur le sujet, restait fermée à presque tout moyen de preuve. Lors de certains échanges, il a même pu sembler qu’elle l’interprétait comme établissant qu’un émetteur d’obligations ne pourrait être retenu comme comparable que si, « pour ce tiers, un prêt intragroupe aurait pu constituer une alternative réaliste à ladite émission obligataire ».

Janvier-Octobre 2020 : Une évolution contrastée

Trois décisions de CAA, pourtant toutes favorables à l’Administration, ont ensuite témoigné d’une jurisprudence en évolution :

L’arrêt Apex Tool de la CAA de Paris de mars 2020

Le contribuable avait produit une analyse économique utilisant, pour la première étape (analyse de la solvabilité) une méthodologie Moody’s Investor Services, reposant sur la considération d’un certain nombre de facteurs qualitatifs et quantitatifs (ratios) donnés, rendant le processus plus directement auditable par l’Administration. A l’étape suivante du raisonnement (détermination du taux), le contribuable avait utilisé à la fois les bases Bloomberg (obligations) et LoanConnector (prêts bancaires).

La Cour8 n’a pas suivi le contribuable en raison d’un certain nombre de points d’analyse économique qui – si nous ne les partageons pas nécessairement – ont le mérite d’être clairement articulés : utilisation par le contribuable (i) de données financières consolidées au niveau de l’emprunteur au lieu de données statutaires, et (ii) de données pour lesquelles les émetteurs / emprunteurs étaient issus de secteurs différents.

L’arrêt SAS Willink de la CAA de Paris de septembre 2020

Cette décision9 est plus nuancée. La CAA y rejette la position du contribuable, au motif du manque de comparabilité des référents obligataires produits, qui résulteraient, de fait, de l’utilisation de l’application RiskCalc, la CAA épousant sur ce point étroitement les arguments du TA.

Elle reconnaît cependant le principe selon lequel le taux de marché est un « taux de pleine concurrence » qui peut être évalué en tenant compte du rendement d’emprunts obligataires à la condition que les entreprises servant de références se trouvent dans des conditions économiques comparables à l’emprunteur.

L’arrêt Les Bordes Club International (« LBGI ») SAS, de la CAA de Nantes d’octobre 2020

La société LBGI servait un intérêt de 14 % au titre d’une avance de trésorerie consentie par sa mère chypriote. La société avait alors produit un certain nombre d’éléments et notamment que (i) la mère avait elle-même souscrit un emprunt rémunéré au même taux les années suivantes, et (ii) des éléments « généraux » sur les prêts mezzanine ou CCC.

La Cour10 n’a cependant retenu aucun de ces éléments, au motif que (i) la normalité du taux s’apprécie au regard des caractéristiques du prêt et de la société emprunteuse et que (ii) la société ne justifie pas du fait qu'elle se trouvait dans une situation équivalente à une société souhaitant faire appel à un prêt mezzanine CCC. Ainsi, à nouveau, c’est bien le défaut d’analyse économique satisfaisante qui a permis à l’Administration d’emporter la conviction de la Cour.

Mais c’est surtout l’arrêt Studialis du 22 octobre 2020 qui a apporté un éclairage méthodologique bienvenu sur ces éléments d’analyse économique.

L’arrêt Studialis, de la CAA de Paris, d’octobre 2020

La société Studialis avait contracté un emprunt obligataire intragroupe au taux de 10 %. Pour justifier de ce taux, la société a produit (i) une offre (non-engageante) deprêt contemporaine, (ii) une attestation, et (iii) une étude économique reposant sur le logiciel RiskCalc articulée avec une étude de marché. Après avoir été initialement rejetée en 201811 par le Tribunal Administratif – et dans la lignée jurisprudentielle de la fin des années 2010 que nous évoquions plus tôt – la Cour d’Appel a finalement retenu l’argumentation de la société.

Au-delà des spécificités du cas, la décision importe surtout pour l’analyse détaillée de chacun des documents produits par le contribuable et des prises de position claires sur un certain nombre de points d’analyse économique.

On retiendra également la référence renouvelée au fait que des référents obligataires puissent être utilisés, sous réserve que ces emprunts constituent une alternative réaliste.

Les éléments suivants semblent avoir emporté la conviction de la Cour, dans le cadre de la conjonction de plusieurs méthodes :

- Quant à l’étape d’analyse de solvabilité :

- i. Utilisation de l’outil RiskCalc ;

- II. Utilisation de données financières consolidées au niveau de l’emprunteur ;

- III. Prise en compte du soutien financier éventuel de la mère (ou plus exactement, cet aspect aurait été pris en compte favorablement si tel avait été le cas) ;

- IV. Prise en compte de données prospectives (ou plus exactement, le fait que le contribuable n’ait pris en compte que des données « quantitatives historiques » pour l’étude RiskCalc est indiqué comme une limite) ;

- i. Utilisation de l’outil RiskCalc ;

- Quant à l’étape de détermination du taux d’intérêt

- V. Cohérence entre les référents externes et la dette intragroupe en termes de type de coupon et de séniorité (au cas d’espèce, remboursement in fine et subordination) ;

- Quant à l’utilisation d’autres méthodes :

- VI. Prise en compte d’offres de prêt tierces, même non-engageantes ;

- VII. Pour l’offre de prêt non-engageante : analyse du caractère probant du prêteur potentiel, notamment en termes de connaissance de l’emprunteur et de son secteur.

La société justifie ainsi « suffisamment du taux qu'elle aurait pu obtenir » dans des circonstances analogues.

Décembre 2020 : la confirmation du Conseil d’Etat

Enfin, le Conseil d’Etat est venu confirmer l’application de certains de ces principes au travers de deux décisions publiées en décembre 2020.

L’arrêt WB Ambassador, 10 décembre 2020

La société WB Ambassador est bien connue des praticiens : la décision de la CAA de Paris du 31 décembre 2018 tenait une place éminente parmi les décisions défavorables aux contribuables antérieures à l’avis Wheelabrator. La Société avait contracté des prêts auprès de parties liées, au taux de 7 %. Elle avait par la suite produit une étude réalisée par un « célèbre cabinet », reposant sur trois approches distinctes, toutes fondées sur des comparables obligataires. Deux experts nommés par la cour avaient par la suite confirmé, à quelques réserves près, la pertinence méthodologique de l’étude et le bien-fondé de ses résultats. Le rejet par la CAA de Paris de l’étude reposait principalement sur le fait que toutes les analyses de l’étude se fondaient seulement sur des comparables obligataires.

En excluant qu'une société (...) , puisse se prévaloir (...) du rendement d'émissions obligataires consenti par des entreprises se trouvant dans des conditions économiques comparables, la cour a commis une erreur de droit.

L’arrêt BSA, 11 décembre 2020

BSA Finances, une société du groupe Lactalis avait contracté cinq prêts intragroupes à des taux compris entre 4,0 % et 6,2 %. La société avait obtenu une décision favorable du TA avant que la CAA n’annule ce jugement en seconde instance. L’analyse repose sur l’analyse successive des éléments suivants, en lesquels peut se décomposer économiquement le taux selon le contribuable : (i) un taux fixe (taux swap) (ii) le taux de prime d’annulation et (iii) la marge de crédit.

Il ressort de la décision du CE que :

- En rejetant, sans étayer les raisons de ce rejet, les éléments communiqués par le contribuable (courbe de swaps notamment), la Cour a entaché son arrêt d’un défaut de motivation

- La démonstration du caractère de pleine concurrence d’un taux d’intérêt peut être apportée en décomposant le taux en plusieurs composantes.

- Il n’y a pas lieu de rejeter systématiquement une étude de la solvabilité d’un emprunteur au motif que cette étude s’appuierait sur le logiciel RiskCalc, notamment dans la mesure où celui-ci est alimenté par les données de la société et repose sur des ratios comparatifs sectoriels.

- Le fait que l’éditeur de la base de données (Bloomberg) ou du logiciel de notation (Moody’s) soient des sociétés reconnues pour leur fiabilité est de nouveau mis en avant dans les conclusions du rapporteur public.

Ainsi, une analyse fine et détaillée des éléments économiques mis en avant par le contribuable – et, corrélativement, une critique de la position de principe de la CAA – a justifié la décision.

Conclusion

Les Arrêts Studialis, WB Ambassador et BSA mettant l’analyse économique des faits au cœur de leurs décisions permettent de retrouver de la cohérence et d’évoluer vers une plus grande sécurité fiscale. Ils viennent ainsi confirmer et préciser les principes tracés par l’avis Wheelabrator. Par ailleurs, ils permettent de rapprocher la position française des standards internationaux de l’OCDE, en alignant davantage économie et prix de transfert sur ce sujet de l’analyse des taux d’intérêt intragroupes.

Les apports suivants doivent d’ailleurs être tout particulièrement relevés :

- I. Une validation, dans leur principe au moins et s’ils sont appropriés, des outils de scoring automatiques, en conjonction avec d’autres éléments de preuve (décisions Studialis et BSA)

- II. Une reconnaissance des méthodologies mixtes qualitatives et quantitatives (décision Apex Tool)

- III. La validation de la considération de données consolidées au niveau de l’emprunteur (décisions Studialis, a contrario de l’arrêt Apex Tool)

- IV. Surtout, dans la mesure du possible, l’importance de la conjonction de plusieurs moyens de preuve, qui semble avoir été l’élément décisif dans l’Arrêt Studialis par exemple.

Il en est d’ailleurs pris acte par l’Administration à l’occasion de la publication fin janvier dernier, sur le site impots.gouv.fr, de 8 fiches pratiques visant à expliciter, à partir d’exemples concrets, la manière dont la société emprunteuse peut se référer au taux qu'elle aurait pu obtenir d'établissements ou d'organismes financiers indépendants dans des conditions analogues, et exposer certaines bonnes pratiques. A leur lecture, il ne peut qu’être vivement recommandé aux contribuables, pour les transactions les plus exposées en termes de taux ou de montant en particulier, de préparer une analyse économique robuste et bien articulée et précisément documentée.

Index

1 Studialis, Cour administrative d'appel de Paris, 5ème Chambre, Arrêt nº 18PA01026 du 22 octobre 2020

2 Conseil d’Etat, WB Ambassador, 9ème chambre, 10 décembre 2020, n° 428522

3 Conseil d’Etat, BSA, 3èmes chambres réunies, 11 décembre 2020, n° 433723

4 Principes de l'OCDE applicables en matière de prix de transfert à l'intention des entreprises multinationales et des administrations fiscales 2017 et Chapitre X relatif aux transactions financières publié en Février 2020

5 Avis du Conseil d’Etat, 10 juillet 2019, n° 429428, SAS Wheelabrator Group, suivi par Tribunal Administratif : TA Versailles n° 1607393, 1806803 du 6 décembre 2019 SAS Wheelabrator Group

6 Tribunal Administratif de Paris, SAS Trocadéro Participations, 20 décembre 2019, n° 1800388/1-2 ; n° 1812773/1-2

7 Tribunal Administratif de Paris, SAS Willink, 20 décembre 2019, n° 1803096/1-2

8 Apex Tool, Cour administrative d'appel de Paris, 7ème chambre, 10 mars 2020, n° 18PA00608

9 Cour administrative d'appel de Paris, SAS Willink, 2ème chambre, 23 septembre 2020, 20PA00585

10 Les Bordes Golf International SAS, Cour administrative d'appel de Nantes, 1ère Chambre, 8 octobre 2020, nº 18NT01750

11 Tribunal Administratif de Paris, Sté Studialis, 18 janvier 2018, n° 1717553/1-2