Am 19.2.2024 hat das OECD/G20 Inclusive Framework on BEPS den finalen OECD-Bericht zu „Pillar One – Amount B“ veröffentlicht, welcher eine dem Anschein nach vereinfachte Anwendung der Verrechnungspreisbestimmung für bestimmte konzernzugehörige Routinevertriebstätigkeiten (baseline marketing and distribution activities) vorsieht. Dieses Ziel soll durch ein auf Ebene der OECD (bzw der Staaten des IF) akkordiertes „standardisiertes Benchmarking“ mit daraus abgeleiteten industrieabhängigen Fremdvergleichsbandbreiten (auf Basis: Return on Sales / EBIT-Marge) realisiert werden. Der gegenständliche OECD-Bericht zu Amount B wurde in die OECD-VPL 2022 (als Anhang zu Kapitel IV) übernommen und räumt den jeweiligen Staaten ein Umsetzungswahlrecht in Bezug auf in ihrem Land ansässige konzernzugehörige Vertriebsgesellschaften (tested parties) ein. Der Amount B-Ansatz soll für alle ab dem 1.1.2025 beginnende Wirtschaftsjahre zur Anwendung gelangen. Gemeinsam mit der damaligen Veröffentlichung wurden von Seiten der OECD Folgearbeiten zu verschiedenen noch nicht abgeschlossenen technischen Aspekten von Amount B angekündigt. Das Ergebnis dieser mit Spannung erwarteten Folgearbeiten wurde nunmehr am 17.6.2024 in zwei OECD-Statements veröffentlicht (diese ergänzen den ursprünglichen OECD-Report). Darin findet sich unter anderem eine Definition der „qualifying jurisdictions“ (insbesondere relevant für die Berücksichtigung von formelhaften Länderrisikozuschlägen auf die globale Pricing-Matrix) sowie der „covered jurisdictions“ (Liste an Staaten in Bezug auf welche die Anwendung von Amount B seitens der Transaktionspartner – ungeachtet der dortigen Umsetzung – jedenfalls anzuerkennen ist). Eine in diesem Kontext spannende Entwicklung besteht zudem darin, dass neben den zu erwartenden Entwicklungsländern nunmehr auch etliche aus Sicht Österreichs relevante (Schwellen-)Länder bzw. Industriepartner – insbesondere Albanien, Argentinien, Bosnien, Brasilien, Costa Rica, Georgien, Kasachstan, Mexiko, Moldawien, Montenegro, Nord Mazedonien, Serbien sowie Südafrika – ebenfalls eine Absichtserklärung zur (wohl verpflichtenden) Umsetzung von Amount B abgegeben haben, was die Relevanz von Amount B für österreichische Konzerne deutlich erhöht. Wenngleich die konkrete Umsetzung durch die einzelnen Staaten abzuwarten bleibt, liefern die nunmehr veröffentlichten Folgearbeiten erstmals konkrete Anhaltspunkte zur Modellierung der sich durch den Amount B-Ansatz ergebenden Routinevertriebsvergütungen und ermöglichen somit eine Detailanalyse der möglichen Auswirkungen auf bestehende Verrechnungspreismodelle.

1. Pillar One – Amount B, Überblick über von OECD veröffentlichte Folgearbeiten

Am 19.2.2024 hat das OECD/G20 Inclusive Framework on BEPS den finalen OECD-Bericht zu „Pillar One – Amount B“ veröffentlicht, welcher eine dem Anschein nach vereinfachte Anwendung der Verrechnungspreisbestimmung für bestimmte konzernzugehörige Routinevertriebstätigkeiten (baseline marketing and distribution activities) vorsieht. Dieses Ziel soll durch ein auf Ebene der OECD (bzw. der Staaten des IF) akkordiertes „standardisiertes Benchmarking“ mit daraus abgeleiteten industrieabhängigen Fremdvergleichsbandbreiten (auf Basis: Return on Sales / EBIT-Marge) realisiert werden. Für Amount B sind dabei (anders als etwa bei der globalen Mindestbesteuerung) keine Umsatzschwellen vorgesehen, weshalb dieser völlig größenunabhängig für alle multinationalen Unternehmen zur Anwendung gelangt, die entsprechende Routinevertriebstätigkeiten durchführen (eine ausführliche Analyse des Pillar One – Amount B-Berichts finden Sie in unserem damaligen KPMG Tax Flash).

Der gegenständliche OECD-Bericht zu Amount B wurde in die OECD-VPL 2022 (als Anhang zu Kapitel IV) übernommen und räumt den jeweiligen Staaten ein Umsetzungswahlrecht in Bezug auf in ihrem Land ansässige konzernzugehörige Vertriebsgesellschaften (tested parties) ein. Die Umsetzung des vereinfachten Amount B Ansatzes kann dabei wahlweise als „Safe-Harbour“ (und somit optionales Angebot für den Steuerpflichtigen) oder durch verpflichtende Vorschreibung für Steuerverwaltungen und Steuerpflichtige erfolgen und wird für ab dem 1.1.2025 beginnende Wirtschaftsjahre zur Anwendung gelangen.

Gemeinsam mit der damaligen Veröffentlichung wurden von Seiten der OECD Folgearbeiten zu verschiedenen noch nicht abgeschlossenen technischen Aspekten von Amount B angekündigt. Das Ergebnis dieser mit Spannung erwarteten Folgearbeiten wurde nunmehr am 17.6.2024 in zwei OECD-Statements veröffentlicht (und ergänzt den ursprünglichen OECD-Report). Darin findet sich insbesondere eine Definition der:

- „qualifying jurisdictions“, welche aufgrund marktspezifischer Renditeunterschiede über formelhafte Risikozuschläge auf die globale Pricing-Matrix eine erhöhte Amount B-Rendite (EBIT-Marge) erhalten sollen sowie der

- „covered jurisdictions“, in Bezug auf welche die Anwendung des vereinfachten Amount B-Ansatzes ungeachtet der konkreten Umsetzung im Staat des jeweiligen Transaktionspartners jedenfalls anzuerkennen ist (Anm.: im ursprünglichen Amount B-Report war noch von „low-capacity jurisdictions” die Rede).

Wenngleich die konkrete Umsetzung durch die einzelnen Staaten abzuwarten bleibt, liefern die nunmehr veröffentlichten Folgearbeiten erstmals konkrete Anhaltspunkte auf die Fragen, welche Staaten jedenfalls eine (verpflichtende) Umsetzung des Amount B-Ansatzes intendieren, gegenüber welchen Staaten die Anwendung des vereinfachten Ansatzes jedenfalls zu akzeptieren sein wird (covered jurisdictions) bzw. welche Amount B-Renditen (EBIT-Margen) sich für Länder mit erhöhten Länderrisiken (qualifying jurisdictions) ergeben.

2. Definition der „qualifying jurisdictions”

Die Definition der qualifying jurisdictions besitzt im Rahmen des vereinfachten Amount B-Frameworks letztlich für zwei Aspekte Relevanz:

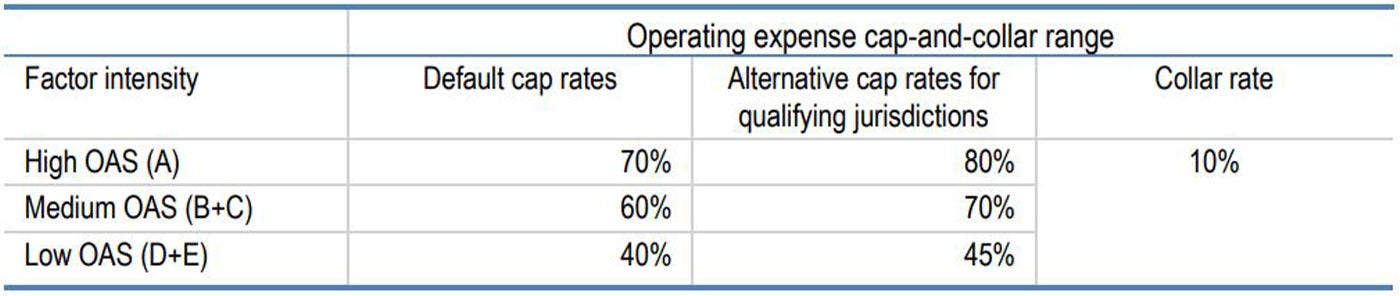

Einerseits für Zwecke der Anwendung der Bandbreite des „operating expense cross-checks“, d. h. der Verprobung der mittels globaler Pricing-Matrix abgeleiteten Standardvergütung (Return on Sales / EBIT-Marge) auf Basis der Kostenaufschlagsmethode. Konkret wird dabei das EBIT ins Verhältnis zu den operativen Kosten der jeweiligen In-Scope-Vertriebsgesellschaft gesetzt, um einen entsprechenden Kostenaufschlag zu ermitteln. Die OECD scheint hier insbesondere den Fall funktionsschwacher (Routine-) Vertriebsgesellschaften (mit niedrigen operativen Aufwendungen) vor Augen zu haben, denen auf Basis des generellen Pricing-Ansatzes (EBIT-Marge) potenziell zu hohe (nicht dem tatsächlichen Funktions- und Risikoprofil entsprechende) Gewinne zugestanden werden könnten. Für das nunmehr definierte Set an qualifying jurisdictions sind erhöhte Werte für die Obergrenze (alternative cap rates, siehe Tabelle unten) vorgesehen, weshalb es in diesen Fällen tendenziell seltener zu einer Korrektur (in Gestalt einer Reduktion) der mittels globaler Pricing-Matrix ermittelten Standardvergütung kommen wird (bzw. auch im Falle der Anwendbarkeit des Caps eine höhere Rendite zugestanden werden).

Die Definition der qualifying jurisdictions für Zwecke der Anwendbarkeit der erhöhten cap rates beim operating expense cross-check umfasst hierbei Staaten mit geringem bzw. mittlerem Bruttonationaleinkommen (pro Kopf). Eine abschließende Liste der hierunter fallenden Länder ist der diesbezüglichen OECD-Veröffentlichung zu entnehmen, welche entsprechend in die OECD-VPL 2022 übernommen wird. Diese Liste umfasst mehr als 130 Länder – beispielsweise etwa auch die für österreichische Konzerne häufig relevanten Länder wie z. B. Albanien, Bosnien, Brasilien, Bulgarien, China, Georgien, Indien, Indonesien, Kasachstan, Kosovo, Mexiko, Moldawien, Montenegro, Nord Mazedonien, Serbien und die Türkei.

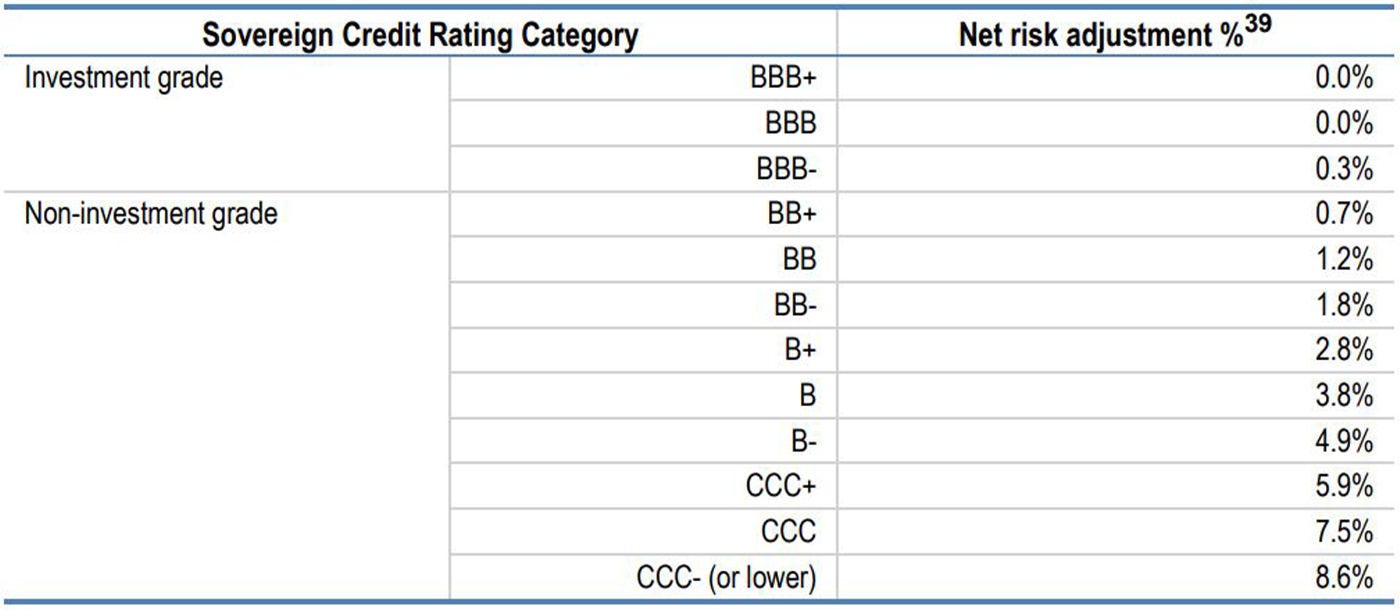

Andererseits wurde eine eigenständige Definition der qualifying jurisdictions für Zwecke des Datenverfügbarkeitsmechanismus – d. h. der allfälligen Berücksichtigung von Länderrisikozuschlägen bei der Bestimmung der anwendbaren Amount B-Renditen – vorgenommen (siehe Tabelle unten). Die generelle Konzeption des vereinfachten Amount B-Ansatzes sieht hier vor, dass die Einpreisung marktspezifischer Renditeunterschiede über formelhafte Risikozuschläge auf die globale Pricing-Matrix (uplifts) erfolgen soll. In den Genuss erhöhter Amount B-Renditen für in ihrem Land ansässige (Routine-) Vertriebsgesellschaften sollen dabei nur Länder mit vergleichsweise schlechten Länderratings (BBB+ oder schlechter) kommen, welche zudem im globalen Datenset unterrepräsentiert sind (weniger als fünf lokale Vergleichsunternehmen). EU-Länder wurden in diesem Kontext pauschal ausgeschlossen. Eine abschließende Liste der hierunter fallenden Länder ist der diesbezüglichen OECD-Veröffentlichung zu entnehmen.

Das konkrete Ausmaß des Länderrisikozuschlags (uplifts) auf die Amount B-Rendite (EBIT-Marge) gemäß globaler Pricing-Matrix hängt sodann vom konkreten Länderrating sowie der Betriebsvermögensintensität (OAS-Ratio) der jeweiligen IC-Vertriebsgesellschaft ab, wobei zur Ermittlung des konkreten Länderrisikozuschlages der Netto-Risikoanpassungsprozentsatz gemäß untenstehender OECD-Tabelle mit der Nettobetriebsvermögensintensität (OAS, gedeckelt mit maximal 85 %) multipliziert wird:

Aufgrund der unterschiedlichen Definition der qualifying jurisdictions für Zwecke des operating expense cross-checks bzw. des Datenverfügbarkeitsmechanismus (Uplift für Länderrisiken) ergeben sich leichte Abweichungen zwischen den beiden veröffentlichten Länderlisten. Ins Auge sticht etwa, dass einige wesentliche Industriepartner Österreichs wie z. B. China, Indien, Bosnien, Bulgarien, Serbien oder etwa die Türkei zwar für Zwecke der erhöhten Obergrenze beim operating expense cross-check als qualifying jurisdictions gelten, nicht jedoch für Zwecke des formelhaften Länderrisikozuschlages auf die globale Pricing-Matrix (da diese Länder entweder über ein vergleichsweise gutes Länderrating verfügen oder dem Anschein nach im Rahmen der globalen Datenbankstudie nicht grob unterrepräsentiert waren).

3. Definition der „covered jurisdictions“

Der OECD-Bericht zu Amount B räumt den jeweiligen Staaten ein Umsetzungswahlrecht ein. Bindungswirkung für Transaktionspartner (Gegenparteien) in Ländern ohne Umsetzung besteht daher grundsätzlich nicht. Die Staaten des Inclusive Framework on BEPS hatten sich jedoch im ursprünglichen OECD-Bericht zu Amount B politisch dazu verpflichtet, die Anwendung von Amount B durch low-capacity jurisdictions verpflichtend anzuerkennen (dies ungeachtet der konkreten Umsetzung im Staat des jeweiligen Transaktionspartners).

Auch die Definition dieses Staatenkreises war Teil der Folgearbeiten der OECD. Aufgrund der weiterführenden Diskussionen auf Ebene des Inclusive Framework on BEPS bzw. der Bereitschaft einiger zusätzlicher OECD- bzw. G20-Länder den vereinfachten Amount B Ansatz (wohl verpflichtend) umzusetzen, wurde dieses politische Commitment zur Akzeptanz der Anwendung von Amount B über den ursprünglich angedachten Staatenkreis der low-capacity jurisdictions hinaus ausgedehnt. Im finalen OECD-Statement findet sich daher ein Staatenkreis an „covered jurisdictions“, dem zusätzlich zu IF-Ländern mit niedrigem bzw. mittlerem Einkommen gemäß Weltbankklassifizierung (außer EU, OECD und G20) beispielsweise auch OECD- bzw. G20-Länder wie z. B. Argentinien, Brasilien, Costa Rica, Mexico und Südafrika angehören. Als weitere aus Sicht österreichischer Konzerne oftmals relevante Länder auf der Liste der covered jurisdictions finden sich beispielsweise Albanien, Bosnien, Georgien, Kasachstan, Moldawien, Montenegro, Nordmazedonien oder etwa Serbien. Transaktionspartner in anderen Ländern des Inclusive Framework on BEPS (z. B. Österreich) müssen die Anwendung des Amount B-Frameworks (bzw. der nunmehr international akkordierten Pricing-Matrix für Routinevertriebsmargen) durch diesen nunmehr breiter gefassten Staatenkreis somit jedenfalls akzeptieren, was insbesondere auch die Relevanz von Amount B für österreichische Konzerne deutlich erhöht. Wie eine etwaige Doppelbesteuerung in den Staaten des Transaktionspartners (z. B. Österreich) in Fällen ohne anwendbares DBA konkret vermieden werden soll, bleibt aktuell offen.

Die Liste der covered jurisdictions sowie der qualifying jurisdictions wird alle fünf Jahre einem Reviewprozess unterzogen, wobei die erste Fünf-Jahres-Periode den Zeitraum von 1.1.2025-31.12.2029 umfassen soll.

4. Auswirkungen für die Praxis und Handlungsempfehlungen

Der vereinfachte Amount B-Vergütungsansatz wird für ab dem 1.1.2025 beginnende Wirtschaftsjahre zur Anwendung gelangen. Unternehmen sind daher gut beraten, den Abschluss der oben dargestellten technischen Arbeiten zu Amount B nunmehr auch zum Anlass zu nehmen, um zu überprüfen, ob einzelne (wesentliche) Vertriebsgesellschaften unter den Anwendungsbereich von Amount B fallen oder nicht und wenn dies der Fall ist, welche Ziel-EBIT-Margen für diese Vertriebsgesellschaften lt. Pricing Matrix (samt ggf. einschlägiger Länderrisikozuschläge) resultieren würden. Durch Abgleich der resultierenden Amount B-Ziel-EBIT-Margen mit der bestehenden TP-Policy (bzw. den aktuell angewendeten Vertriebsmargen) kann sodann ein etwaiger Handlungsbedarf analysiert werden. Ein spezieller Fokus sollte dabei insbesondere auf in covered jurisdictions ansässige Vertriebsgesellschaften gelegt werden, in Bezug auf welche Amount B jedenfalls Relevanz (bzw. Bindungswirkung für in Österreich ansässige Transaktionspartner) entfalten wird.

Sofern (einzelne) Vertriebsgesellschaften in den Anwendungsbereich von Amount B fallen, eine Anwendung desselben jedoch nicht gewollt ist, sollten Unternehmen u. U. mögliche Umstrukturierungen (unter Berücksichtigung des Kapitel IX der OECD-VPL 2022) bis Jahresende in Betracht ziehen.

Gerne unterstützen wir Sie bei der Detailanalyse der Auswirkungen des Amount B-Reports auf ihr bestehendes Verrechnungspreismodell sowie diesbezüglichen Modellierungsübungen.