In gleich mehreren aktuellen Verfahren beschäftige sich das BFG und auch der VwGH mit der sog. „Vertrauensschutzregelung“ iZm einer Firmenwertabschreibung in einer Unternehmensgruppe. Konkret kam der VwGH zum Ergebnis, dass die Ausübung des Aufwertungswahlrechtes bei einer Importumgründung keinen Vertrauensschutz iSd § 26c Z 47 KStG auslöst. Weiters erfuhr auch die Firmenwertabschreibung ausländischer Gruppenmitglieder durch das BFG eine strikte Einschränkung.

1. Gesetzliche Grundlagen

Bei einem Beteiligungserwerb durch eine Gruppenkörperschaft von einer konzernfremden Körperschaft konnte in der Vergangenheit an der angeschafften Körperschaft eine Firmenwertabschreibung nach § 9 Abs 7 KStG - auf 15 Jahre verteilt - geltend gemacht werden. In Folge der Judikatur und gesetzlicher Entwicklungen wurde die Firmenwertabschreibung jedoch ab 1.3.2014 abgeschafft. Für offene Fünfzehntel sollte allerdings ein bestimmter Vertrauensschutz eingeräumt werden, womit diese auch danach steuerlich weiterhin geltend gemacht werden können („weiterlaufen der Fünfzehntel“). Die dazu ergangene Übergangsbestimmung des § 26c Z 47 KStG idF AbgÄG 2014 sieht diesen Vertrauensschutz vor und regelt, dass noch offene Fünfzehntel allerdings nur dann weiter berücksichtig werden dürfen, wenn bereits beim Beteiligungserwerb der steuerliche Vorteil aus der Firmenwertabschreibung sich auf die Kaufpreisfindung auswirken konnte.

2. BFG vom 19.03.2021 (RV/7103647/2019)

Im Jahr 2021 beschäftigte sich das BFG mit der Firmenwertabschreibung iZm ausländischen Gruppenmitgliedern. Konkret ging es darum, dass eine österreichische Gesellschaft sukzessiv Anteile an einer ausländischen Gesellschaft von einem Konzernfremden erwarb, woraufhin die ausländische Gesellschaft als ausländisches Gruppenmitglied in die Unternehmensgruppe der österreichischen Gesellschaft aufgenommen wurde. Für die Anteilserwerbe wurde eine Firmenwertabschreibung geltend gemacht, welche im Rahmen einer späteren Betriebsprüfung jedoch versagt wurde. Die österreichische Gesellschaft erhob Beschwerde an das BFG. Strittig war lediglich, ob sich der steuerliche Vorteil aus der Firmenwertabschreibung auf die Bemessung des Kaufpreises auswirken konnte. Die anderen Voraussetzungen (konzernfremder Erwerb und rechtzeitige Gruppenaufnahme) lagen nach Ansicht aller Parteien vor.

Dass eine Firmenwertabschreibung auch auf ausländische Gruppenmitglieder vorgenommen werden kann, wurde im Jahr 2016 durch den VwGH (und den EuGH) festgehalten. Zuvor konnte diese nur auf inländische Gruppenmitglieder vorgenommen werden.

Die Erläuterungen zur Regierungsvorlage zum AbgÄG 2014 sehen vor, dass der Kaufpreis nur dann durch den steuerlichen Vorteil der Firmenwertabschreibung beeinflusst werden konnte, wenn der Erwerber beim Beteiligungserwerb zweifelsfrei davon ausgehen konnte, dass dafür eine Firmenwertabschreibung zusteht. Das BFG kam zum Erkenntnis, dass eine solche enge Auslegung der Vertrauensschutzregelung nicht zweckmäßig wäre. Dies würde dazu führen, dass eine Firmenwertabschreibung bei ausländischen Gruppenmitgliedern faktisch ausgeschlossen ist, da das Erkenntnis des VwGH, dass auch für ausländische Gruppenmitglieder eine Firmenwertabschreibung möglich ist, erst im Jahr 2016 erging und somit nach dem für die Anschaffung relevanten Stichtag 01.03.2014. Das BFG hielt weiters fest, dass die bloße Möglichkeit der Auswirkung der Firmenwertabschreibung auf den Kaufpreis bereits ausreichend ist, der tatsächliche Eintritt ist nicht notwendig. Weiters ist kein bestimmtes Ausmaß an Kaufpreisbeeinflussung erforderlich. Da unter anderem auch bereits lange vor dem klarstellenden VwGH Erkenntnis unionsrechtliche Bedenken über den Ausschluss der Firmenwertabschreibung für EU-Beteiligungen bestanden, hielt das BFG fest, dass sich die (unsichere) Möglichkeit einer Firmenwertabschreibung bereits ab 2004 auf Beteiligungserwerbe (zumindest geringfügig) auswirken habe können. Da einerseits die abstrakte Kaufpreisbeeinflussung ausreichend ist und von einer Kaufpreisbeeinflussung ausgegangen werden konnte, gab das BFG der Beschwerde statt und die noch offenen Fünfzehntel aus der Firmenwertabschreibung konnten weiterhin geltend gemacht werden. Die Finanzverwaltung hat versucht Amtsrevision einzubringen, welche jedoch verspätet eingebracht wurde und somit verfahrensrechtlich verunglückt ist (BFG vom 02.07.2021, RR/7100069/2021).

3. VwGH vom 17.11.2022 (Ro 2022/15/0023)

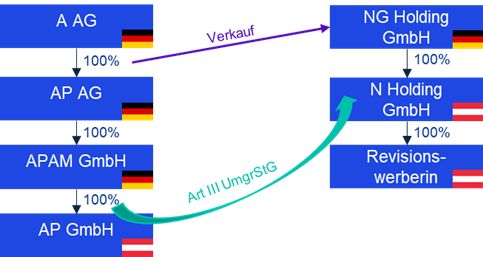

Mit einem weiteren Fall iZm der Firmenwertabschreibung beschäftigte sich das BFG und daraufhin auch der VwGH im Jahr 2022. Der Sachverhalt stellte sich abstrahiert wie folgt dar:

Die deutsche A AG veräußert eine gesamte Sparte (100 % der Anteile an der deutschen AP AG) an die konzernfremde deutsche NG Holding GmbH. Die APAM GmbH (deutsche Tochtergesellschaft der AP AG) brachte, unter Anwendung des Art III UmgrStG, 100 % der Anteile an der AP GmbH (österreichische Enkelgesellschaft der AP AG) in die österreichische N Holding GmbH (Tochtergesellschaft der NG Holding GmbH) als aufnehmende Gesellschaft ein. Die Einbringung erfolgte gegen Anteilsgewähr und unter Aufwertung auf den gemeinen Wert nach § 17 Abs 2 Z 1 UmgrStG (Importeinbringung mit Aufwertung). Bei der N Holding GmbH fand eine (geringe) Kapitalerhöhung statt, der über diese hinausgehende (betragsmäßig weitaus größere) Teil des gemeinen Wertes der eingebrachten Anteile an der AP GmbH wurde einer Kapitalrücklage zugeführt. Ab dem Wirtschaftsjahr 2007 machte die N Holding GmbH eine Firmenwertabschreibung nach § 9 Abs 7 KStG geltend, welche zunächst nicht von der Finanzverwaltung beanstandet wurde.

Im Rahmen einer Außenprüfung betreffend die Jahre 2014-2017 versagte die Finanzverwaltung die Geltendmachung der Firmenwertabschreibung. Daraufhin kam das gegenständliche Beschwerdeverfahren zunächst vor das BFG.

Das BFG bestätigte, dass gegenständlich ein Anschaffungsvorgang vorliegt, der dem Grunde nach zu einer Firmenwertabschreibung berechtigt. Auch Einbringungen stellen grundsätzlich einen qualifizierten Anschaffungsvorgang dar (Gewährung von Gesellschaftsrechten als Entgelt). Fraglich war, ob der Vertrauensschutz des § 26c Z 47 KStG zur Anwendung kommt, was davon abhängig ist, ob der steuerliche Vorteil der Firmenwertabschreibung sich auf die Bemessung des Kaufpreises auswirken habe können. Die Revisionswerberin (als Beschwerdeführerin) führte aus, dass der Erwerber mit der Zulässigkeit der Firmenwertabschreibung gerechnet hat. Der steuerliche Vorteil daraus hat sich durch eine entsprechend höhere Bewertung der Gegenleistungsanteile in Folge der ausgeübten Aufwertungsoption hinsichtlich der eingebrachten Beteiligung ausgewirkt. Als Nachweis dafür wurde ausgeführt, dass ein Bewertungsgutachten der AP GmbH lediglich deshalb erstellt wurde, um durch die Aufwertungseinbringung eine Firmenwertabschreibung geltend zu machen, wodurch bei der Bemessung der Gegenleistung die Firmenwertabschreibung berücksichtigt wurde.

Das BFG entgegnete, dass durch die Aufwertung auf den gemeinen Wert keine höhere Bewertung der Gegenleistungsanteile erfolgen kann. Der gemeine Wert ist durch eine objektive Bewertung (der AP GmbH) zu ermitteln, woraus sich in weiterer Folge das Einbringungskapital und somit die Anschaffungskosten der Gegenleistungsanteile ergeben. Dementsprechend kann eine etwaige Firmenwertabschreibung auch keine Auswirkungen auf den gemeinen Wert des Einbringungsvermögens oder auf die Gegenleistung haben. Auch hielt das BFG fest, dass die Vertrauensschutzregelung des § 26c Z 47 KStG unmittelbar auf den konkreten Erwerber der Beteiligung abstellt und nicht etwa auf ein verbundenes Unternehmen. Da der Erwerber der Beteiligung demnach nicht zweifelsfrei davon ausgehen konnte, dass eine Firmenwertabschreibung zusteht, hat das BFG die Geltendmachung der Firmenwertabschreibung für Zeiträume ab dem 01.03.2014 versagt. Laut BFG wäre diese schon deshalb nicht zulässig, da im Rahmen der Einbringung keine bare Zahlung, sondern lediglich eine Zufuhr zur Kapitalrücklage, erfolgte. Die Revision an den VwGH wurde zugelassen.

Der VwGH hielt fest, dass der Vertrauensschutz dann zur Anwendung kommt, wenn ein wirtschaftlich denkender Erwerber so disponiert, dass er den steuerlichen Vorteil aus der Firmenwertabschreibung in seine Überlegungen zur Kalkulation der Gegenleistung mitberücksichtigt. Die Revisionswerberin brachte vor, dass für die Anwendung des Vertrauensschutzes lediglich eine Beeinflussung der Höhe der Gegenleistung durch die etwaige Firmenwertabschreibung notwendig ist und dies gegenständlich durch den Ansatz des gemeinen Wertes gegeben sei. Der VwGH entgegnete jedoch, dass die Aufwertungseinbringung lediglich dazu dient, bisher nicht steuerverstrickte stille Reserven nicht in die Steuerpflicht einzubeziehen. Demnach sieht der VwGH keine Anhaltspunkt, dass die Aufwertung im Hinblick auf eine vom Erwerber geltend zu machende Firmenwertabschreibung erfolgte. Weiters bestätigte der VwGH die Ausführungen des BFG, wonach auf die Sicht des Erwerbers der Beteiligung abzustellen ist. Gegenständlich ergeben sich für die aufnehmende Gesellschaft als Erwerberin durch die Ausübung des Aufwertungswahlrechts (und die vorgenommene Kapitalerhöhung bzw Einstellung einer Kapitalrücklage) keine negativen steuerlichen Folgen. Allfällige steuerliche Nachteile bei der übertragenden Gesellschaft sind für die Frage der Anwendbarkeit des Vertrauensschutztatbestands nicht zu berücksichtigen. Der VwGH bestätigte somit die Ansicht des BFG und hat die Revision als unbegründet abgewiesen.

Überraschend war uE auch, dass sich der VwGH nur mit der Frage der Anwendbarkeit des Vertrauensschutztatbestandes befasste. Ob überhaupt die Voraussetzungen für eine Firmenwertabschreibung gegeben waren, nämlich ein konzernfremder Erwerb im Hinblick auf die der Einbringung vor- und nachgelagerten Anteilsübertragungen, wurde vom VwGH nicht in Frage gestellt.

4. BFG vom 22.03.2023 (RV/2100620/2022) – derzeit noch nicht veröffentlicht

In einem weiteren Fall hat sich das BFG ebenfalls mit der Frage der Firmenwertabschreibung bei ausländischen Gruppenmitgliedern beschäftigt. Konkret ging es darum, dass in den Jahren 2005 bis 2014 ein Gruppenmitglied ausländische Beteiligungen (in Tranchen) von einem Konzernfremden erwarb. Im Zuge einer Abspaltung eines Teilbetriebs nach Art VI UmgrStG gingen die bis dahin erworbenen ausländischen Anteile auf ein anderes Gruppenmitglied (unter Buchwertfortführung) über. Das übernehmende Gruppenmitglied erwarb nach der Spaltung noch weitere Anteile, wodurch sich im Ergebnis 100% der Anteile an den ausländischen Beteiligungen im Vermögen des übernehmenden Gruppenmitglieds befanden. Die für die Gruppenaufnahme erforderliche ausreichende finanzielle Verbindung war bereits vor dem 1. März 2014 vorhanden und mit Veranlagung 2014 wurden die ausländischen Beteiligungen auch tatsächlich in die Gruppe aufgenommen. Für jene Tranchen, die bis dahin erfolgt sind, wurde eine Firmenwertabschreibung nach § 9 Abs 7 KStG geltend gemacht. Als Basis wurden die ursprünglichen Anschaffungskosten herangezogen. Im Zeitpunkt des Beteiligungserwerbs war für ausländische Gruppenmitglieder keine Firmenwertabschreibung gesetzlich vorgesehen (dies änderte sich erst wie oben bereits erwähnt im Jahr 2016 durch den VwGH), weshalb auch kein Nachweis erbracht werden konnte, dass die Firmenwertabschreibung Auswirkungen auf die Höhe des Kaufpreises hatte. Strittig war nach Ansicht des BFG demnach, ob die Übergangsbestimmung des § 26c Z 47 KStG Anwendung findet.

Mit Verweis auf das oben dargelegte Erkenntnis des VwGH vom 17.11.2022 schlussfolgerte das BFG, das mangels tatsächlich erfolgter Beeinflussung des Kaufpreises (welche mangels gesetzlicher Regelung zur Firmenwertabschreibung für ausländische Gruppenmitglieder nicht möglich war) eine Firmenwertabschreibung nicht möglich ist. Auf die weite Interpretation des BFG Erkenntnisses aus dem Jahr 2021 (wonach bei Beteiligungserwerben ab 2004 jedenfalls - wenn auch nur geringfügig - eine Kaufpreisbeeinflussung angenommen werden kann) wurde nicht näher eingegangen. Die ordentliche Revision an den VwGH wurde nicht zugelassen.

5. Ergebnis

Im Ergebnis schlägt die Rechtsprechung bei der Frage der Firmenwertabschreibung einen sehr strengen Weg ein.

Obwohl das BFG im Jahr 2021 eine weite Auslegung der Vertrauensschutzregelung des § 26c Z 47 KStG vornahm, erfuhr diese nun durch den VwGH und auch durch das zeitlich nachfolgende BFG Erkenntnis eine strikte Einschränkung.

Die Ausübung des Aufwertungswahlrechts im Zuge einer Import-Umgründung führt nicht dazu, dass der Vertrauensschutztatbestand für die Firmenwertabschreibung erfüllt ist. Vielmehr ist ausschließlich auf die Sicht des Erwerbers abzustellen. Bei diesem muss der steuerliche Vorteil Auswirkungen auf die Kaufpreisüberlegungen gehabt haben können.

Die Finanzverwaltung führt (auf Basis der Gesetzesmaterialien) in KStR 2013 Rz 1110a aus, dass sich der steuerliche Vorteil aus der Firmenwertabschreibung insbesondere dann auf den Kaufpreis auswirken konnte, wenn die erworbene Beteiligung innerhalb von drei Jahren in die Unternehmensgruppe aufgenommen wurde. In diesen Fällen ist laut KStR ein konkreter Nachweis, inwieweit dies in den Kaufpreis eingepreist wurde, nicht erforderlich. Obwohl in oben dargelegtem VwGH Erkenntnis eine Aufnahme in die Gruppe innerhalb der geforderten drei Jahre erfolgte und auch durch die Vor-Betriebsprüfungen anerkannt wurde, wurde dies vom VwGH nicht näher berücksichtigt.

Im Hinblick auf das Urteil des BFG-Erkenntnis vom 22.03.2023 erfuhr nun auch die Firmenwertabschreibung ausländischer Gruppenmitglieder iZm Kaufvorgängen eine strikte Einschränkung. Auch hier wird vom BFG eine Beeinflussung des Kaufpreises gefordert. Wie vom BFG im Jahr 2021 treffend dargelegt, führt dies jedoch dazu, dass faktisch keine Firmenwertabschreibung für ausländische Gruppenmitglieder möglich ist.