Áp dụng IFRS: Ảnh hưởng của Covid-19 đến kế toán các khoản mục công cụ tài chính áp dụng IFRS 9

Các ngân hàng áp dụng IFRS cần đánh giá, ghi nhận và thuyết minh đầy đủ tác động của đại dịch Covid-19

Các ngân hàng áp dụng IFRS cần đánh giá, ghi nhận và thuyết minh đầy đủ tác động COVID 19

Các ngân hàng áp dụng IFRS cần đánh giá, ghi nhận và thuyết minh đầy đủ tác động của đại dịch Covid-19 lên tất cả các yếu tố liên quan theo yêu cầu của IFRS 9 đối với các công cụ tài chính để đảm bảo chất lượng thông tin được truyền thông đến người đọc báo cáo tài chính.

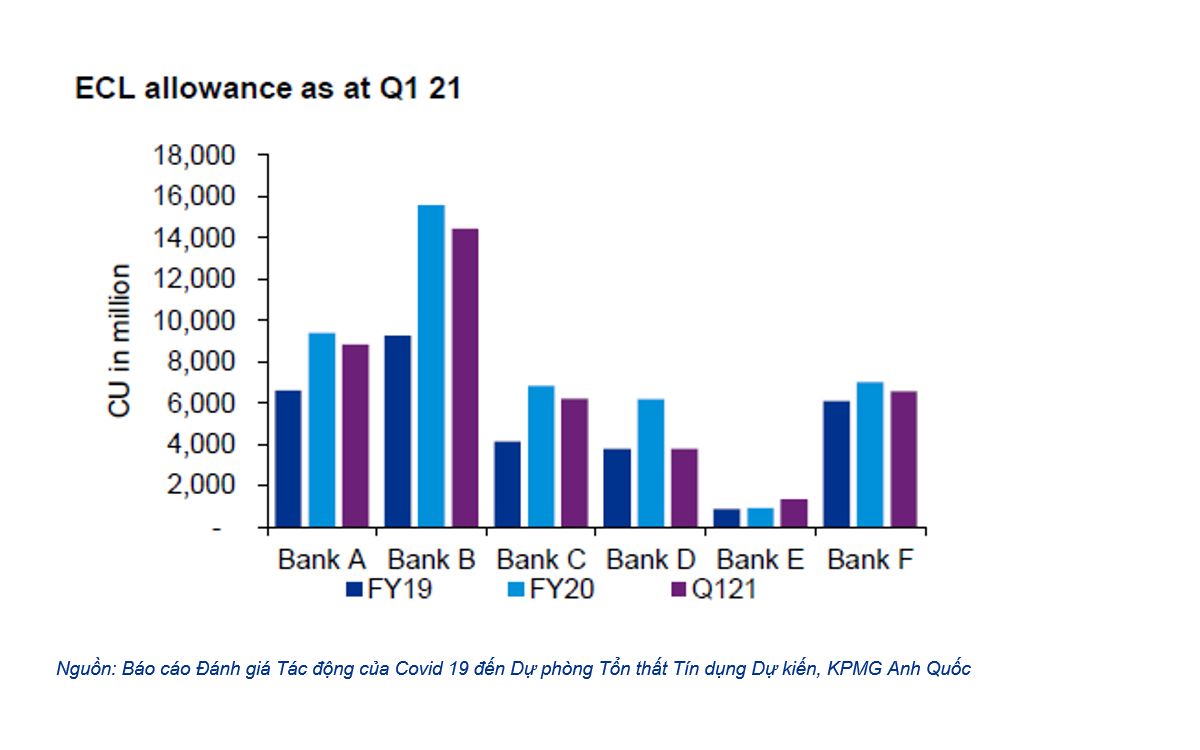

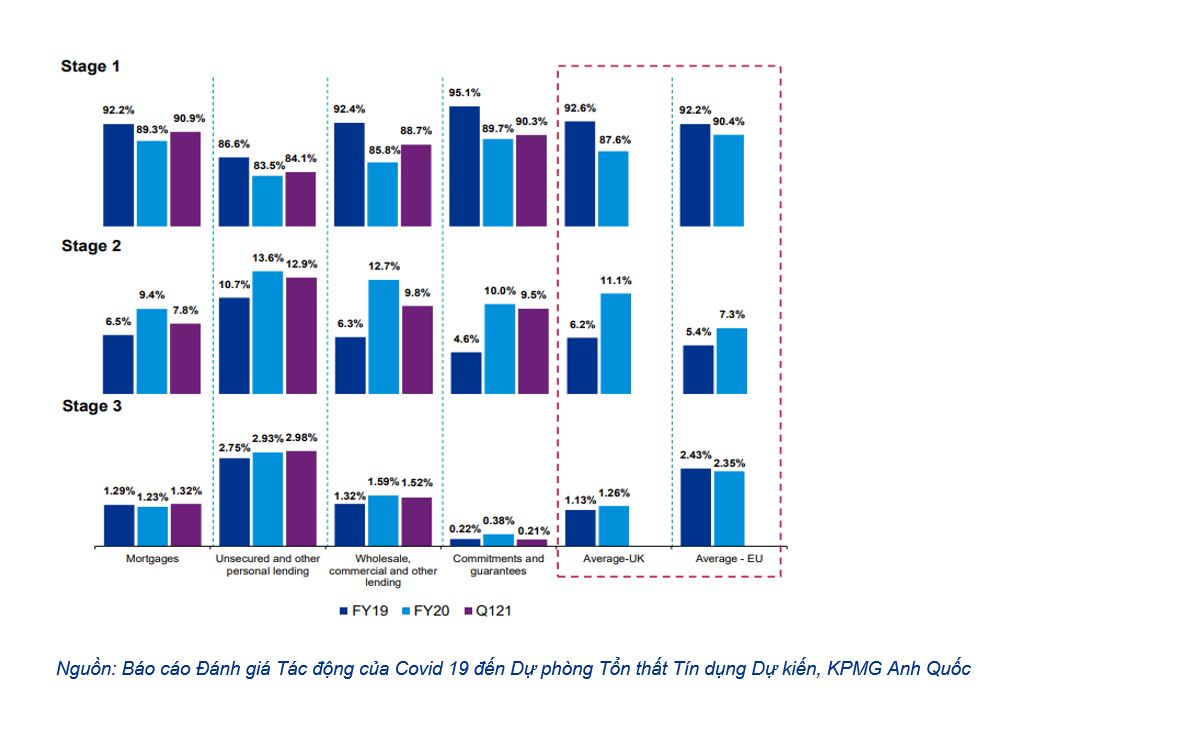

Sự bất ổn kinh tế do đại dịch Covid-19 gây ra đã tác động đáng kể đến kết quả năm 2020 và 2021 của các ngân hàng trong nước và trên thế giới. Theo khảo sát với các ngân hàng lớn tại các quốc gia áp dụng IFRS, dự phòng tổn thất tín dụng dự kiến (Expected Credit Loss hay ECL) trong năm 2020 cao hơn đáng kể so với năm 2019. Năm 2021, do các quốc gia lớn đã dần hồi phục kinh tế sau đại dịch nên ECL 6 tháng đầu năm 2021 được báo cáo thấp hơn cùng kỳ năm 2020.

Khi nào thì cần ghi nhận dự phòng tổn thất tín dụng dự kiến do tác động của dịch Covid-19

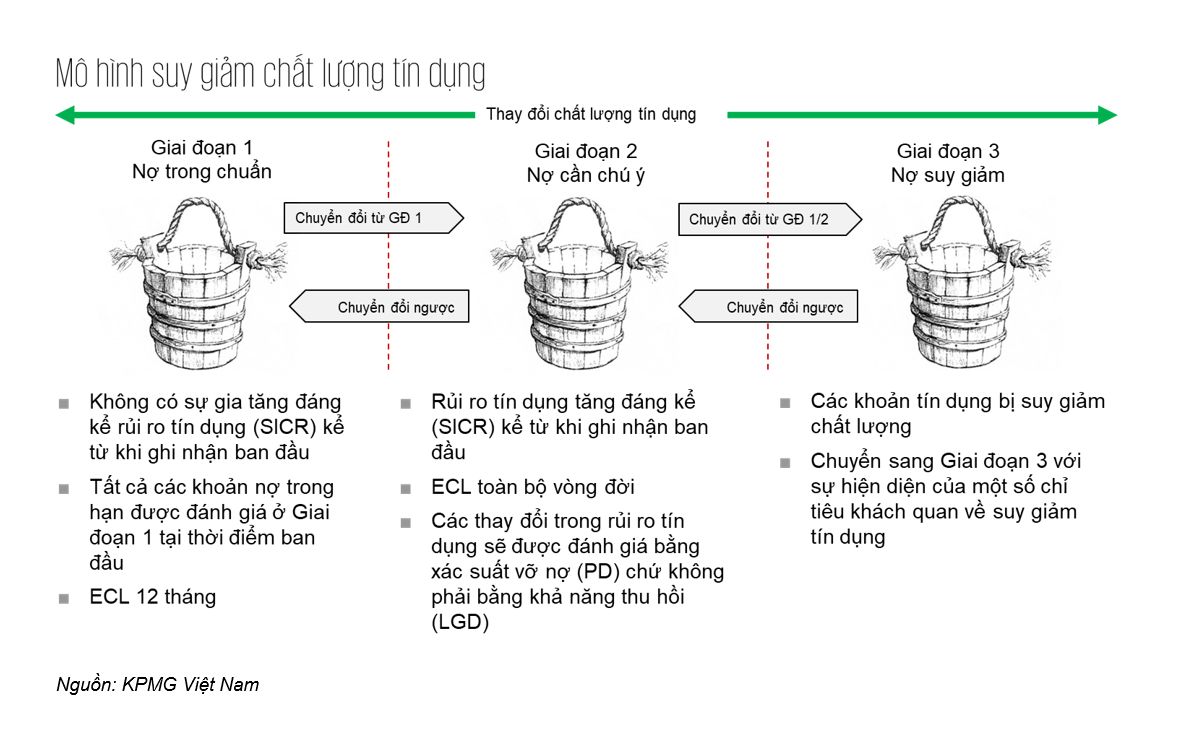

Không giống như một số khoản dự phòng khác, ECL theo IFRS 9 cần phải được ghi nhận trước cả khi sự kiện về tổn thất xảy ra. Hầu hết các ngân hàng đều thiết kế và xây dựng mô hình để tính toán ECL dựa trên dữ liệu quá khứ, điều kiện hiện tại và bao gồm cả thông tin dự báo tương lai. Trong các mô hình dự phòng ECL này, các tài sản tài chính được phân vào các giai đoạn dựa trên mức độ thay đổi chất lượng tín dụng từ thời điểm ghi nhận ban đầu.

Ảnh hưởng của việc phân chia giai đoạn và ghi nhận ECL 12 tháng hay ECL toàn bộ vòng đời

Việc dịch chuyển một tài sản tài chính từ giai đoạn 1 sang giai đoạn 2 hay 3 sẽ dẫn đến trích lập nhiều hơn ECL, xuất phát từ yêu cầu ước tính ECL trong cả vòng đời tài sản tài chính thay vì trong vòng 12 tháng tiếp theo kể từ ngày báo cáo. Việc quyết định khi nào một tài sản tài chính phải chuyển giai đoạn cần căn cứ vào đánh giá “gia tăng đáng kể rủi ro tín dụng”. Đánh giá này cần được cân nhắc cẩn trọng trong quá trình thiết kế, xây dựng mô hình ECL cũng như điều chỉnh phù hợp với với thực tế hoạt động của ngân hàng trong từng giai đoạn.

Xác định tiêu chí của việc được đánh giá là gia tăng đáng kể rủi ro tín dụng

Rất nhiều quốc gia đã thực thi chính sách cơ cấu lại kỳ hạn thanh toán nợ như một bước đi để giảm bớt tác động và duy trì hoạt động kinh tế. Tại Việt Nam, do ảnh hưởng của dịch Covid 19, rất nhiều khách hàng vay gặp khó khăn đã được các ngân hàng đồng ý cơ cấu lại thời hạn trả nợ, miễn giảm lãi, phí tuân thủ theo các quy định của Ngân hàng Nhà Nước.

Từ khi đại dịch COVID-19 bùng phát, cơ quan ban hành chuẩn mực IFRS 9 như IASB đã làm rõ rằng không nên sử dụng các chính sách hoãn trả nợ (payment deferral programme) để làm các tiêu chí tự động cho việc đánh giá sự tăng đáng kể rủi ro tín dụng và từ đó tăng dự phòng theo ECL toàn bộ vòng đời.

Ngân hàng có thể cần phải phân biệt giữa các khách hàng vay sẽ chỉ gặp khó khăn trong ngắn hạn, có khả năng phục hồi nhanh chóng sau đại dịch và những khách hàng vay thuộc diện khó khăn trong thời gian dài hơn, khó phục hồi hơn. Nếu khách hàng vay có thể phục hồi trong thời gian ngắn thì việc sử dụng tiêu chí cơ cấu lại nợ làm tiêu chí xác định sự tăng đáng kể rủi ro tín dụng có thể sẽ là chưa hợp lý.

Tương tự như việc đo lường ECL, việc đánh giá liệu có sự gia tăng đáng kể rủi ro tín dụng kể từ khi nhận ban đầu cần mang tính dự báo hướng tới tương lai và bao gồm các thông tin hợp lý, sẵn có mà không mất quá nhiều thời gian và nỗ lực.

Ảnh hưởng của việc xác định tổn thất khi vỡ nợ (Loss Given Default hay LGD)

Tổn thất khi vỡ nợ là một ước tính về khoản tổn thất phát sinh trong trường hợp sự kiện vỡ nợ xảy ra tại một thời điểm nhất định. Giá trị này được xác định dựa trên phần chênh lệch giữa dòng tiền đến hạn theo hợp đồng và dòng tiền dự kiến thu hồi, bao gồm thu hồi từ tài sản bảo đảm. Dịch Covid-19 có thể làm cho giá trị của tài sản đảm bảo bị giảm sút, từ đó làm tăng tổn thất khi vỡ nợ và ECL tương ứng.

Ảnh hưởng của việc xác định số dư tại thời điểm vỡ nợ (Exposure At Default hay EAD)

Số dư tại thời điểm vỡ nợ là một ước tính về số dư tại một thời điểm vỡ nợ trong tương lai, có tính đến việc thay đổi số dư sau ngày báo cáo, bao gồm việc thu hồi gốc và lãi theo hợp đồng và cả các khoản giải ngân dự kiến theo cam kết đã đưa ra, cộng với lãi dự thu. Khách hàng gặp khó khăn do dịch Covid-19 có thể sẽ tận dụng các hạn mức tín dụng sẵn có của mình để giải ngân thêm tiền vay, từ đó làm tăng số dư tại thời điểm vỡ nợ và ECL tương ứng.

Ảnh hưởng của thông tin dự báo tương lai

Tổn thất tín dụng dự kiến là khoản tổn thất tín dụng phản ánh giá trị khách quan và có trọng số xác xuất được xác định bằng cách đánh giá các khả năng có thể xảy ra và xem xét các điều kiện kinh tế trong tương lai. Trong các mô hình tổn thất tín dụng, thông tin dự báo tương lai được sử dụng để ước tính tỷ lệ vỡ nợ của danh mục theo thời gian thông qua việc sử dụng các mô hình liên kết biến số kinh tế vĩ mô. Theo yêu cầu của chuẩn mực, ngân hàng phải xây dựng tối thiểu là ba kịch bản kinh tế bao gồm một kịch bản cơ sở cũng là kịch bản trung tâm được phát triển nội bộ dựa trên các dự báo đồng thuận và hai kịch bản ít khả năng xảy ra hơn là một kịch bản tốt và một kịch bản xấu. Do ảnh hưởng của dịch Covid-19, các ngân hàng có thể phải xây dựng thêm một kịch bản các kịch bản xấu hơn hoặc tăng trọng số của kịch bản xấu so với kịch bản tốt và kịch bản cơ sở. Ngoài ra, ngân hàng cũng có thể sử dụng phương pháp điều chỉnh của ban điều hành (management overlay) để điều chỉnh trực tiếp cho ảnh hưởng này.

Ảnh hưởng của việc thay đổi điều khoản điều kiện hợp đồng (Modification)

Việc cơ cấu lại thời hạn trả nợ, miễn giảm lãi, phí cho các khoản vay thông thường sẽ được văn bản hóa bằng giấy đề nghị hay phụ lục hợp đồng vay được ký kết giữa khách hàng và ngân hàng để ghi nhận lại thỏa thuận này của đôi bên. Chuẩn mực IFRS 9 có quy định cụ thể về hạch toán kế toán cho trường hợp phát sinh thay đổi các điều khoản, điều kiện so với hợp đồng ban đầu. Theo đó, ngân hàng sẽ phải đánh giá ảnh hưởng về mặt định lượng, và có thể cả về mặt định tính, xem liệu việc thay đổi đó có được xem là trọng yếu hay không. Nếu không trọng yếu, ảnh hưởng này sẽ được ghi nhận như một khoản chi phí (lỗ) vào báo cáo kết quả hoạt động kinh doanh. Ngược lại, nếu như ảnh hưởng này là trọng yếu, ngân hàng sẽ cần phải dừng ghi nhận khoản cho vay và tính toán để ghi nhận khoản vay mới theo điều khoản, điều kiện đã thỏa thuận giữa hai bên kể từ khi có thay đổi. Việc đánh giá này đòi hỏi ngân hàng phải sự sẵn sàng trong thông tin về dòng tiền của các công cụ tài chính trước và sau thời điểm xảy ra việc thay đổi điều khoản điều kiện hợp đồng. Do đó, các ngân hàng cần có sự chuẩn bị về mặt dữ liệu một cách đầy đủ để có thể đánh giá được chính xác ảnh hưởng này.

Ảnh hưởng của giá trị hợp lý (Fair value)

Đối với các công cụ tài chính được đo lường theo giá trị hợp lý thông qua báo cáo lãi lỗ hoặc giá trị hợp lý thông qua báo cáo thu nhập toàn diện khác, sự thay đổi giá trị hợp lý ảnh hưởng trực tiếp đến tình hình tài chính và kết quả hoạt động kinh doanh của ngân hàng. Bên cạnh đó, theo yêu cầu của chuẩn mực IFRS 7, ngân hàng cũng cần phải thuyết minh giá trị hợp lý của các công cụ tài chính, kể cả các công cụ tài chính được đo lường theo giá trị phân bổ. Dịch Covid có thể gây tác động xấu đến giá thị trường của một số công cụ tài chính và làm cho giá trị hợp lý ghi nhận và thuyết minh trên báo cáo tài chính giảm sút.

Thuyết minh báo cáo tài chính

Theo yêu cầu của chuẩn mực IFRS 7, ngân hàng sẽ thuyết minh bản chất và mức độ rủi ro phát sinh từ các công cụ tài chính cũng như quy trình quản lý rủi ro liên quan của ngân hàng. Do đó, ngân hàng sẽ cần thuyết minh cụ thể ảnh hưởng của Covid-19 lên công cụ tài chính đang nắm giữ và cách thức ngân hàng quản lý rủi ro này như thế nào. Sau đây là một số ví dụ của các thuyết minh cụ thể:

— Chính sách quản lý rủi ro tín dụng có bị ảnh hưởng hay không, hoặc đã thay đổi như thế nào;

— Cách thức ngân hàng xác định sự gia tăng đáng kể rủi ro tín dụng kể từ ngày khi nhận ban đầu của các công cụ tài chính có thể cần thay đổi để phù hợp với tình hình hiện tại khi có ảnh hưởng của dịch Covid-19;

— Các phương pháp, giả định và dữ liệu sử dụng trong việc tính toán ECL;

— Thông tin về sự thay đổi việc phân chia giai đoạn đối với các khoản cho vay và số liệu ECL tăng thêm do ảnh hưởng của Covid-19;

— Các thông tin dự báo tương lai sử dụng trong việc tính toán ECL.

Tổng kết các vấn đề cần cân nhắc

Tựu chung lại, ngân hàng cần cân nhắc các vấn đề sau liên quan đến IFRS 9 trong thời kỳ bị ảnh hưởng bởi Covid-19:

— Xác định rủi ro vỡ nợ liên quan đến Covid 19 và đưa vào mô hình tính toán xác suất vỡ nợ cho từng khoản mục chịu rủi ro tín dụng một cách kịp thời;

— Xác định chênh lệch trong giá trị của các công cụ tài chính trước và sau khi có sự thay đổi về điều khoản, điều kiện hợp đồng để hạch toán kế toán phù hợp;

— Thuyết minh đầy đủ các thông tin cần thiết cho các ảnh hưởng nên trên.

Đọc các phân tích chuyên sâu khác và tham dự các hội thảo về áp dụng IFRS tại Việt Nam tại IFRS Academy.

Kết nối cùng chúng tôi

- Tìm địa điểm văn phòng kpmg.findOfficeLocations

- kpmg.emailUs

- Mạng Xã hội @ KPMG kpmg.socialMedia