Áp dụng IFRS: Liệu ESOP còn được ưa chuộng bởi doanh nghiệp Việt khi áp dụng Chuẩn mực Báo cáo Tài Chính Quốc tế (IFRS)?

Doanh nghiệp cần phải thật sự hiểu rõ về sự khác biệt trong việc ghi nhận ESOP nói riêng và các khoản mục khác trên báo cáo tài chính nói chung để thực hiện chuyển đổi IFRS một cách hiệu quả.

Hiểu về ESOP

ESOP (Employee Stock Ownership Plan - Chương trình Phát hành Cổ phiếu cho Người lao động) được tạo ra lần đầu năm 1956 bởi nhà kinh tế học, luật sư Louis O. Kelso theo yêu cầu của hai cổ đông sáng lập công ty Peninsula Newspapers, Inc. Co để chuyển quyền sở hữu của công ty này từ hai nhà sáng lập sang cho các nhân viên chủ chốt được lựa chọn là người kế nhiệm của công ty (1). Đây được xem là chương trình phát hành cổ phiếu thưởng cho người lao động đầu tiên trên thế giới. Kể từ đó, rất nhiều công ty đã thực hiện chương trình này như là một công cụ hữu hiệu để giữ chân các nhân viên chủ chốt.

Trong các chương trình ESOP thông thường, người lao động thỏa điều kiện sẽ được quyền mua cổ phiếu của công ty với mức giá rẻ hơn giá thị trường mà cổ phiếu đang lưu hành, thường là bằng mệnh giá hay là 0 đồng/cổ phiếu. Tuy nhiên, đi kèm với mức giá phát hành ưu đãi thì cổ phiếu ESOP thường sẽ có một số điều kiện nhất định, ví dụ như hạn chế chuyển nhượng trong một khoảng thời gian cụ thể (lock-up period), hay mất quyền trong trường hợp người lao động nghỉ việc trong giai đoạn trao quyền (vesting period).

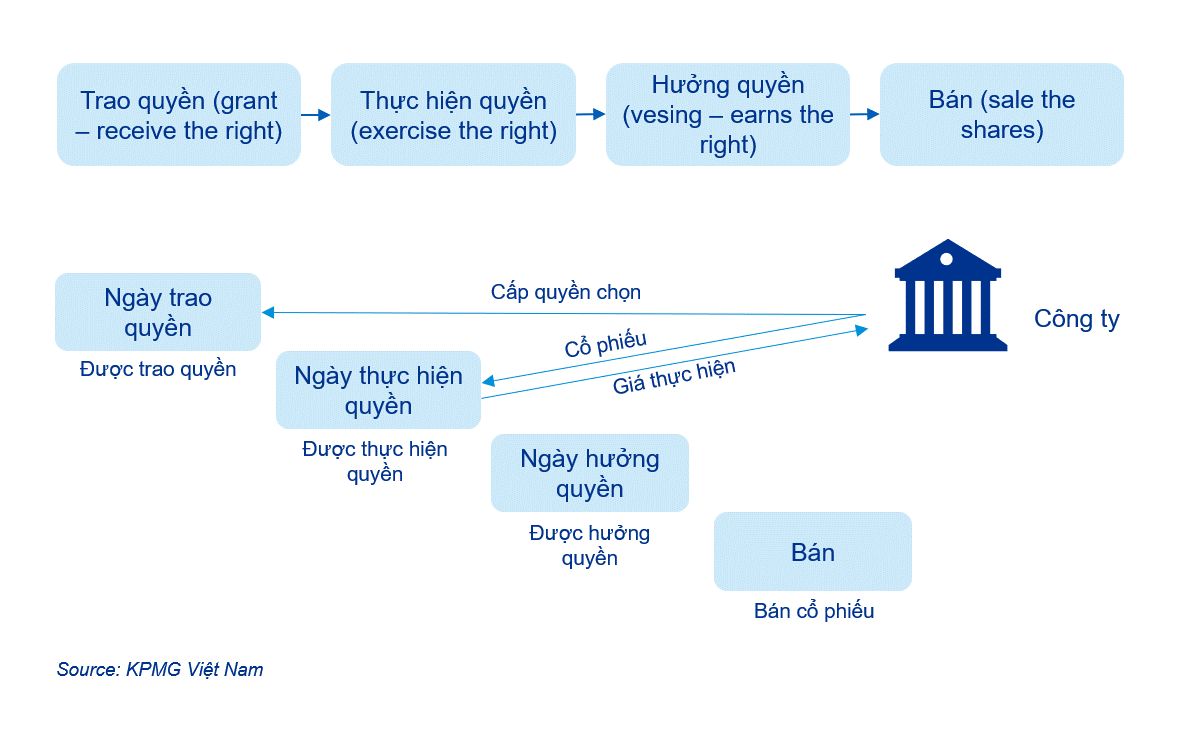

Thông thường, một phương án phát hành ESOP sẽ có chu kỳ (ESOP cycle) như sau:

Chu kỳ ESOP

Chu kỳ ESOP thường sẽ giống nhau đối với các công ty, tuy nhiên các điều kiện hưởng quyền, thời gian hưởng quyền, hay một số điều kiện khác sẽ được điều chỉnh tùy vào mục tiêu và kế hoạch của công ty khi phát hành loại cổ phiếu này. Mục đích cơ bản của ESOP được biết đến như là một phương thức thưởng cho nhân viên bằng cổ phiếu thay vì là thưởng bằng tiền. Vì cổ phiếu ESOP có kèm theo các điều kiện chuyển nhượng về thời gian nên chỉ những nhân viên làm việc hết khoảng thời gian quy định mới được hưởng khoản thưởng này, nên đây cũng được xem là một chính sách tốt để giữ chân nhân sự chủ chốt của công ty. Đồng thời, công cụ này đã gắn kết được lợi ích của nhân viên với kết quả hoạt động của doanh nghiệp khi nhân viên được xem là cổ đông của công ty, do đó nhân viên sẽ có động lực đóng góp nhiều hơn cho sự phát triển của công ty.

ESOP tại các nước phát triển và tại Việt Nam

Tổng quan

Tại các nước phát triển như Mỹ và EU, việc thực hiện ESOP là một chương trình được ủng hộ bởi giới đầu tư và khá phổ biến. Theo số liệu thống kê của Trung Tâm Quốc Gia về Quyền sở hữu nhân viên (National Center for Employee Ownership - NCEO), tính đến năm 2021 tại Mỹ có khoảng 6,600 chương trình phát hành ESOP với số lượng người tham gia lên tới 14 triệu nhân viên (2). Tại châu Âu, theo báo cáo của Hiệp hội về Quyền sở hữu Nhân viên tại Châu Âu (European Federation Of Employee Share Ownership - EFES), tính riêng năm 2020, trong 2,723 công ty lớn nhất châu Âu được khảo sát tại 32 quốc gia, có 2,558 công ty (92%) đã thực hiện chương trình phát hành ESOP với số lượng nhân viên tham gia lên tới 7.1 triệu nhân viên (3),(4). ESOP đã và đang được chứng minh là một chiến lược nhân sự hiệu quả và là công cụ tối ưu hóa chi phí thuế cho doanh nghiệp.

Tại Việt Nam, trong những năm gần đây, ESOP được biết đến và sử dụng khá rộng rãi, đặc biệt là các công ty niêm yết. Bên cạnh việc giúp công ty giữ chân được người tài, ESOP đồng thời cũng giúp cho doanh nghiệp giảm áp lực phải của dòng tiền chi thưởng cho nhân viên và giúp công ty giữ lại phần lợi nhuận để tiếp tục tái đầu tư và mở rộng hoạt động sản xuất kinh doanh. Bên cạnh các ưu điểm, việc thực hiện ESOP như hiện nay tại Việt Nam cũng tồn tại một số hạn chế nhất định. Cụ thể, việc phát hành ESOP liên tục sẽ ảnh hưởng trực tiếp và ngay lập tức đến quyền lợi của các cổ đông hiện hữu vì gây ra sự suy giảm tỷ lệ sở hữu cổ phần (pha loãng cổ phiếu) do việc liên tục phát hành cổ phiếu mới, đồng thời về lâu dài sẽ ảnh hưởng tiêu cực đến giá cổ phiếu trên thị trường vì xu hướng bán ra của nhân viên khi hết giai đoạn hạn chế chuyển nhượng. Đây là vấn đề được nêu lên rất nhiều trong những năm gần đây bởi các cổ đông của các công ty niêm yết tại Việt Nam khi thông qua phương án phát hành ESOP.

Những điểm hạn chế nêu trên của việc áp dụng ESOP tại Việt Nam chủ yếu đến từ hai yếu tố đó là (1) cách thức thực hiện ESOP và (2) chính sách kế toán áp dụng cho nghiệp vụ này khi so sánh với việc áp dụng ESOP tại các nước phát triển trên thế giới.

Cách thức thực hiện ESOP

Phương pháp phát hành ESOP phổ biến tại các nước phát triển như Mỹ và EU là doanh nghiệp sẽ thành lập quỹ ESOP (ESOP trust). Quỹ ESOP được hình thành từ cổ phiếu của công ty hay tiền (tiền được dùng để mua lại cổ phiếu trên thị trường theo thị giá). Quỹ ESOP sẽ thực hiện quản lý và phân bổ cổ phiếu cho các nhân viên đủ điều kiện trong suốt giai đoạn hưởng quyền. Nhân viên sẽ nhận được cổ phiếu hay tiền (bán cổ phiếu lại cho công ty theo giá thị trường) sau giai đoạn hạn chế chuyển nhượng được quy định trong chương trình phát hành. Điều này nếu nhìn từ góc độ cổ đông, sẽ không có hiện tượng pha loãng cổ phiếu do doanh nghiệp không phát hành thêm. Mặt khác, tạo được lượng cầu trên thị trường khi công ty mua vào cổ phiếu và sẽ ảnh hưởng tích cực đến giá cổ phiếu trên thị trường. Nếu nhìn từ góc độ của doanh nghiệp, khoản đóng góp vào quỹ này sẽ được khấu trừ thuế ở một mức xác định, từ đó tiết kiệm được chi phí thuế. Hiện tại ở Việt Nam chưa áp dụng phương thức phát hành thông qua quỹ ESOP như đã đề cập trên. Việc phát hành ESOP tại Việt Nam được thực hiện tương tự như việc phát hành cổ phiếu cho cổ đông thông thường, tức doanh nghiệp nhận tiền/ tăng khoản nợ từ nhân viên và tăng vốn (tương ứng số lượng cổ phiếu nhân với giá phát hành) mặc dù giá phát hành cổ phiếu cho chương trình ESOP thấp hơn so với phát hành cho cổ đông thông thường.

Chính sách kế toán áp dụng cho ESOP

Về mặt hạch toán kế toán, theo chuẩn mực Báo cáo Tài chính Quốc tế (IFRS), nghiệp vụ liên quan đến ESOP được ghi nhận theo quy định của chuẩn mực IFRS 2 – Thanh toán trên cơ sở cổ phiếu (Share-based payment). Thanh toán trên cơ sở cổ phiếu là giao dịch trong đó đơn vị nhận hàng hóa và dịch vụ trong một thỏa thuận thanh toán bằng công cụ vốn hoặc phát sinh các nghĩa vụ phải trả trên cơ sở của giá cổ phiếu hoặc các công cụ vốn khác của doanh nghiệp. Mỗi loại giao dịch thanh toán trên cổ phiếu có các nguyên tắc ghi nhận tương ứng và phụ thuộc vào cách thức thanh toán, bao gồm thanh toán bằng (a) công cụ vốn, (b) tiền mặt, hoặc (c) được lựa chọn giữa công cụ vốn hoặc tiền mặt. Nghiệp vụ của chương trình ESOP là ví dụ của việc thanh toán bằng công cụ vốn (equity-settled share-based payment) cho dịch vụ mà nhân viên cung cấp cho đơn vị. Về nguyên tắc, các giao dịch trong đó hàng hóa hoặc dịch vụ nhận được dưới thỏa thuận thanh toán bằng công cụ vốn của đơn vị sẽ được đo lường theo giá trị hợp lý của hàng hóa hoặc dịch vụ nhận được, chỉ khi giá trị hợp lý của hàng hóa hoặc dịch vụ không thể được đo lường một cách đáng tin cậy thì giá trị hợp lý của các công cụ vốn được cam kết sẽ được sử dụng. Như vậy, đối với giao dịch ESOP, quyền chọn mua cổ phiếu của nhân viên sẽ được đo lường theo giá trị hợp lý của công cụ vốn được cam kết vì thực tế không thể ước tính 1 cách đáng tin cậy giá trị hợp lý của dịch vụ nhân viên cung cấp cho công ty.

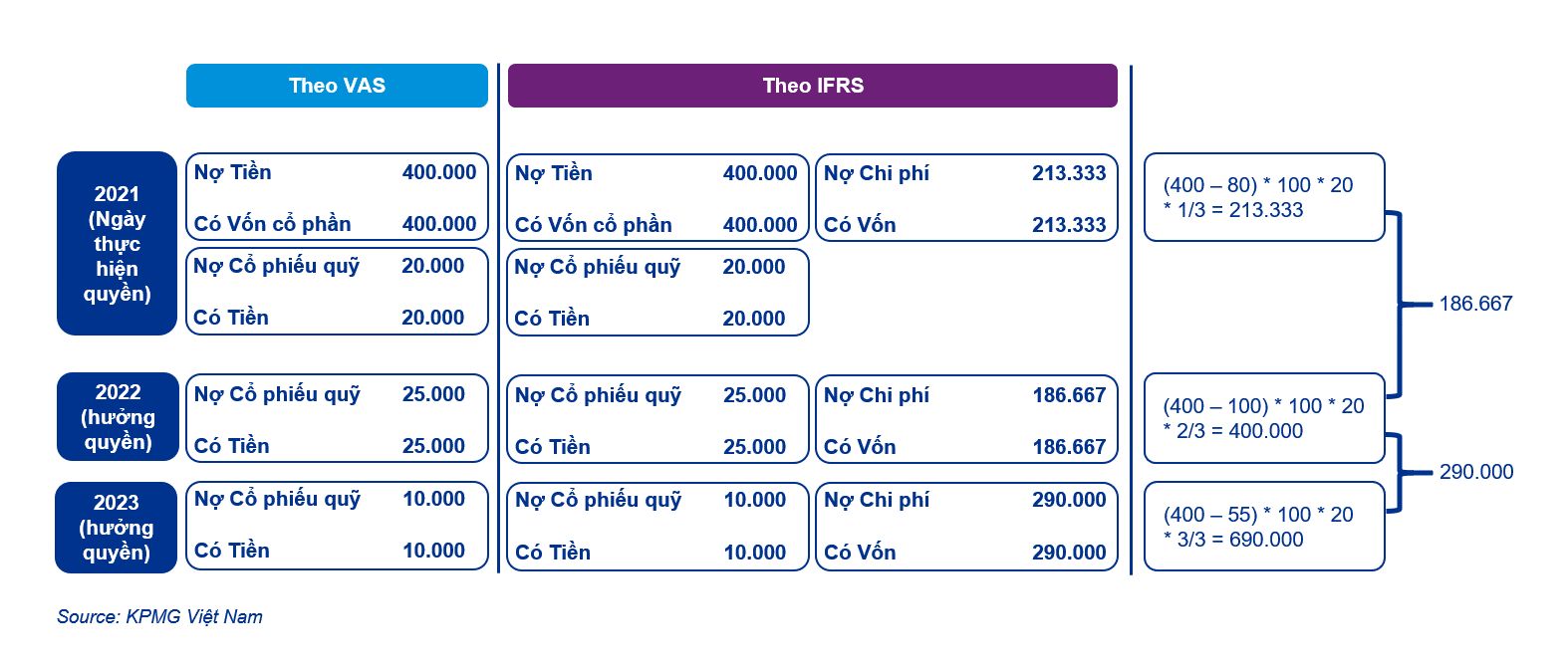

Ví dụ sau đây sẽ làm rõ hơn sự khác biệt trong ghi nhận kế toán theo chuẩn mực kế toán VAS và chuẩn mực IFRS.

Ví dụ:

Ngày 15 tháng 12 năm 2020, Công ty công bố về thông tin về chương trình thưởng cổ phiếu cho nhân viên. Vào ngày 1 tháng 1 năm 2021, Công ty đã cấp 100 quyền chọn mua cổ phiếu theo mệnh giá cho mỗi người trong số 400 nhân viên của mình. Mỗi khoản trợ cấp là có điều kiện đối với nhân viên làm việc cho Công ty đến hết ngày 31 tháng 12 năm 2023. Trong trường hợp nhân viên nghỉ việc, Công ty sẽ mua lại cổ phiếu của nhân viên

Mệnh giá cổ phiếu là $10, Giá trị hợp lý của mỗi quyền chọn là $20 (được tính toán thông qua phương pháp định giá) tại ngày 1 tháng 1 năm 2021.

Trên cơ sở xác suất bình quân gia quyền, đơn vị ước tính vào ngày 1 tháng 1 rằng 18% nhân viên sẽ nghỉ việc trong thời gian 3 năm và do đó họ bị mất quyền chia sẻ quyền chọn.

Trong năm 2021, 20 nhân viên nghỉ việc và ước tính tổng số nhân viên nghỉ việc trong 3 năm được sửa đổi thành 20% (80 nhân viên).

Trong năm 2022, thêm 25 nhân viên nghỉ việc và đơn vị hiện ước tính rằng 25% (100 nhân viên) sẽ nghỉ việc trong thời gian 3 năm.

Trong năm 2023, thêm 10 nhân viên nghỉ việc.

Theo ví dụ trên, trong các năm được hưởng quyền từ 2021 – 2023, IFRS yêu cầu công ty ghi nhận một khoản chi phí phát sinh từ việc ghi nhận giá trị hợp lý của quyền chọn mua tại ngày trao quyền theo từng giai đoạn sát với chu kỳ ESOP. Có thể thấy rằng, xét về mặt bản chất, ESOP là một loại chi phí và khi phát hành sẽ ảnh hưởng ngay lập tức đến lợi nhuận của doanh nghiệp. Việc suy giảm lợi nhuận do phát hành ESOP sẽ là một yếu tố cân nhắc cho lãnh đạo công ty cũng như cổ đông khi thông qua các phương án phát hành ESOP.

Lời kết – Tương lai ESOP tại Việt Nam

Áp dụng IFRS cho ESOP được đánh giá là nghiệp vụ mang tính phức tạp cao vì yêu cầu đo lường giá trị hợp lý quyền chọn mua của cổ phiếu của nhân viên trong đó có sự điều chỉnh của các bên tham gia thị trường tại ngày trao quyền. Trên thực tế có nhiều mô hình được đưa ra để giải quyết bài toán định giá giá trị quyền chọn, các mô hình này thường đòi hỏi sự tham gia của các chuyên gia định giá có đầy đủ kiến thức về định giá vì mức độ phức tạp của mô hình. Bên cạnh đó, mô hình tính toán cũng yêu cầu công ty đưa ra các ước tính về tỷ lệ nghỉ việc của nhân viên được hưởng quyền để phản ánh vào chi phí ESOP, đây cũng là một trong những giả định quan trọng và ảnh hưởng đến việc tính toán và ghi nhận số liệu báo cáo. Doanh nghiệp cần phải hiểu rõ về sự khác biệt trong việc ghi nhận ESOP nói riêng và các khoản mục khác trên báo cáo tài chính nói chung khi quyết định áp dụng chuẩn mực kế toán theo thông lệ quốc tế; từ đó sẽ thiết lập kế hoạch cụ thể để đảm bảo việc áp dụng IFRS được hiệu quả.

Không thể phủ nhận rằng ESOP là một công cụ mang tính chiến lược về nhân sự như đã đề cập ở trên. Tuy nhiên, việc phát hành ESOP đòi hỏi cần có một cơ chế kiểm soát để tránh bị lạm dụng, đồng thời nâng cao tính minh bạch trong các phương án phát hành. Về mặt kế toán, để phản ánh hết được bản chất của ESOP thì cần phải tuân theo IFRS. Khi đó, cổ đông và nhà đầu tư sẽ có góc nhìn khách quan hơn, chân thực hơn về tình hình kinh doanh của doanh nghiệp và đó là xu hướng tất yếu trong tương lai khi Việt Nam áp dụng theo IFRS.

Đọc phiên bản tiếng Anh của bài báo này và các phân tích chuyên sâu khác hoặc tham dự các hội thảo về áp dụng IFRS ở Việt Nam tại IFRS Academy của KPMG.

Kết nối cùng chúng tôi

- Tìm địa điểm văn phòng kpmg.findOfficeLocations

- kpmg.emailUs

- Mạng Xã hội @ KPMG kpmg.socialMedia