У липні 2021 році Nike програла апеляцію до Європейського загального суду щодо припинення розслідування фактів порушень правил ЄС в частині надання неправомірної державної допомоги у рамках податкових угод про попереднє ціноутворення (АРА) з урядом Нідерландів. Справа триває.

Nike не вдалося зупинити розслідування Єврокомісії

У 2019 році Європейська комісія (далі – Комісія) розпочала розслідування того, чи могли APA, заключені Nike із податковим органом Нідерландів у 2006, 2010 та 2015 роках, надати компанії несправедливу перевагу перед конкурентами, порушуючи правила ЄС про державну допомогу. Компанія заперечила, що отримувала незаконну державну допомогу, і взяла за мету запобігти розслідуванню, подавши відповідну апеляцію.

14 липня 2021 року Європейський суд загальної юрисдикції постановив, що розслідування по державній допомозі ЄС щодо податкових механізмів компанії Nike в Нідерландах має бути продовжено.

Суть справи – у чому ризик?

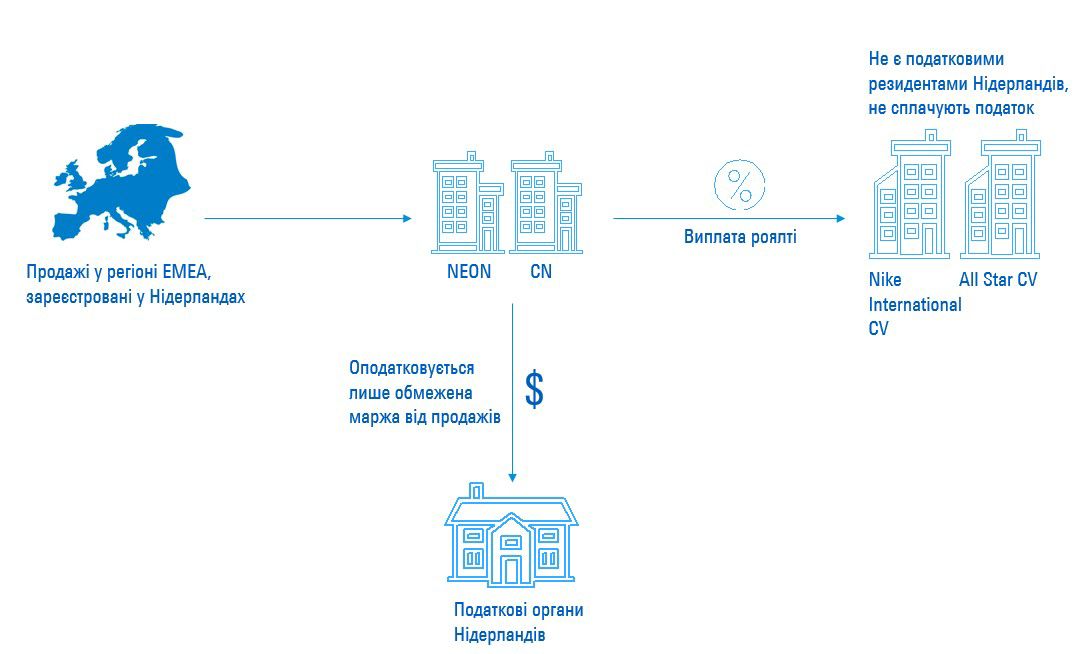

Справа T-648/19 стосується питання оподаткування в Нідерландах двох компаній групи Nike, що базуються в Нідерландах, Nike European Operations Netherlands BV (NEON) та Converse Netherlands BV (CN). Ці дві компанії є дистриб’юторами продукції Nike та Converse в Європі, на Близькому Сході та в Африці (регіон EMEA). NEON та CN є дочірніми компаніями голландської Nike Europe Holding BV (NEH). Материнська компанія групи є резидентом США (Nike Inc.).

NEON та CN отримали ліцензії від двох компаній резидентів Нідерландів (Nike International CV та All Star CV відповідно) на використання прав інтелектуальної власності, що стосуються продукції Nike та Converse у регіоні EMEA. Обидві компанії виплачують роялті за використання ліцензій, роялті вираховуються з оподатковуваного доходу. Компанії-ліцензіари є прозорими щодо податкового навантаження, тобто не є платниками податку у Нідерландах.

З 2006 по 2015 рік Nike із податковими органами Нідерландів було підписано п’ять APA, дві з яких досі діють, де було встановлено метод розрахунку роялті, які мають сплачувати NEON та CN за використання інтелектуальної власності, а саме метод чистого прибутку, з діапазоном чистої рентабельності 2-5%. В АРА зазначалося, що компанії-ліцензіари є сторонами з більшим об’ємом функцій та ризиків, оскільки вони володіють інтелектуальною власністю, а діяльність ліцензіатів є рутинно-дистриб’юторською.

Початкові висновки Комісії вказували, що сума виплаченого роялті була завищена та не відповідала «економічній реальності». Так, провівши попередній аналіз діяльності компаній, Комісія стверджувала, що:

- рівень річних роялті по суті має відповідати різниці між загальним доходом та часткою операційної маржі NEON та CN, достатньої для винагороди їх діяльності;

- NEON та CN мали понад 1000 співробітників і брали участь у розробці, управлінні та експлуатації інтелектуальної власності. Наприклад, NEON активно рекламував та просував продукцію Nike в регіоні EMEA та ніс власні витрати на пов'язану з цим діяльність з маркетингу та збуту. Тобто діяльність ліцензіатів не є рутинною дистриб’юторською, як вказувалося у АРА;

- ліцензіари не мають працівників і не здійснюють жодної економічної діяльності, тобто фактично є простішими сторонами. Отже, застосовування методу чистого прибутку до ліцензіарів є більш обґрунтованим, за результатами чого ставка роялті має бути меншою, оподатковуваний дохід ліцензіатів – більшим;

- податкова Нідерландів не перевірила можливість застосування більш пріоритетного методу – методу порівняльної ціни, та не проаналізувала наявність зіставних операцій між незалежними компаніями;

- для визначення операційної маржі було використано дані про виручку від всієї діяльності ліцензіатів, у той час, як для цілей використання методу чистого прибутку слід брати до уваги лише дохід, отриманий відповідною ліцензійною угодою. NEON та CN, зокрема, отримували прибуток від субліцензування третіх осіб та компаній групи, що не входять до регіону ЕМЕА. Такий підхід дозволив штучно завищити роялті, і, як наслідок, зменшити оподатковуваний дохід Групи в Нідерландах.

Комісія під час розслідування пришла до висновку, що сума роялті, сплачених ліцензіатами, є вищою, ніж сплачують незалежні компанії згідно з принципом «витягнутої руки».

Це розслідування поповнює список транснаціональних компаній, які намагаються оскаржити результати розслідувань щодо державної допомоги ЄС.

Nike вже не перший кейс

АРА як такі є прийнятними згідно з правилами державної допомоги ЄС, якщо вони підтверджують, що податкові домовленості між компаніями групи задовольняють вимоги відповідного податкового законодавства. Однак АРА, що надають вибіркову перевагу конкретним компаніям, можуть спотворювати конкуренцію на єдиному ринку ЄС, порушуючи правила ЄС про державну допомогу.

Так, Комісія провела розслідування щодо багатьох транснаціональних компаній з питань незаконної державної допомоги в рамках АРА, з різними результатами, зокрема:

Рік |

Кейс |

Країна АРА |

Сума |

Хто виграв |

2015 |

Fiat |

Люксембург |

23,1 млн євро |

Комісія |

2015 |

Starbucks |

Нідерланди |

25,7 млн євро |

Комісія |

2016 |

35 ТНК |

Бельгія |

900 млн євро |

Комісія |

2016 |

Apple |

Ірландія |

14 млрд євро |

Платник |

2018 |

McDonalds |

Люксембург |

не вказується |

Платник |

2018 |

ТНК, кількість не вказується |

Гібралтар |

100 млн євро |

Комісія |

2021 |

Amazon |

Люксембург |

282,7 млн євро |

Платник |

2021 |

Engie |

Люксембург |

120 млн євро |

Комісія |

Комісія наразі проводить тривале поглиблене розслідування щодо APA, виданих Нідерландами на користь Inter IKEA, які також стосуються питання відповідності принципу «витягнутої руки» в операціях нарахування роялті.

Таким чином, правильне визначення суті операції, коректне проведення функціонального аналізу, вірне визначення методу трансфертного ціноутворення та вибір досліджуваної сторони є критично важливим для доведення відповідності ціни операції принципу «витягнутої руки» як в рамках АРА, так і в цілому в рамках підготовки документацій з ТЦ.

Анастасія Міщенко, старша консультантка, група трансфертного ціноутворення KPMG в Україні