隨著各國政府陸續實施稅基侵蝕與利潤移轉(Base Erosion and Profit Shifting,BEPS)行動計畫,所導致的結果是稅基擴大及企業更多的揭露與申報義務。

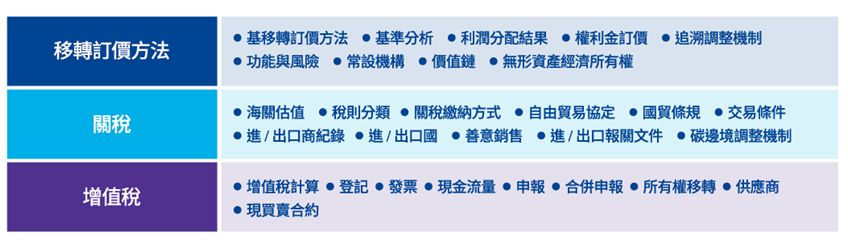

移轉訂價是OECD BEPS行動計劃特別關注的重點。相關行動計劃試圖重新調整移轉訂價原則,以更好地在經濟活動及創造價值地之間分配利潤。國別報告、主體檔案與即將實施的全球最低稅負則要求跨國企業收集更廣泛的數據並進行更詳細的揭露。

同時,隨著 BEPS 的推進,增值稅等間接稅的廣泛採用仍在繼續。隨著不斷變化的稅率及稅基,稅務機關對增值稅的審查日益嚴格,企業需要處理越來越多的數據,以確保於所有採購和銷售中收取和支付增值稅的合規性。

海關法規也在快速變化,新的自由貿易協定繼續進行談判和激烈辯論,先前歐盟執委會《歐盟海關法典》(UCC)徹底重新設計了歐盟成員國的海關環境,其新規則和程序及其轉向無紙化、完全電子化的海關環境等目標對跨國集團價值鏈產生了廣泛的影響。

BEPS 的主要目標之一是解決激進的租稅規劃,因許多人認為跨國企業透過不當租稅規劃以避免支付公平合理的稅款。對於增值稅,BEPS行動方案將改變服務提供及無形資產的增值稅架構,亦即要求企業於消費者所在國家/地區,而非企業所在國,收取和支付增值稅,其旨在防止企業透過將業務設在低稅管轄區來減少增值稅,新的常設機構概念也可能觸發新的增值稅納稅義務。因此,許多跨國企業可能需要在更多租稅管轄區註冊增值稅號並履行申報義務。

從關稅的角度來看,影響主要來自兩個方面。首先,由於BEPS下新的報告要求,提高了企業活動及財務資訊對稅務機關的透明度。因此,企業應在新的BEPS透明度報告標準下檢視海關移轉訂價問題。其次,企業調整業務架構亦會對海關估值產生影響,包括:代理人結構的變化、新增國外關係人中間商及無形資產的轉移,如所有權的改變與補償機制等。

儘管移轉訂價、增值稅及關稅之間存在相互作用,但仍有許多因素阻礙了跨職能合作:

- 這三項稅種是高度專業化的,包含了不同的立場及觀點。

- 匯報對象可能不同,例如,轉移訂價團隊向稅務部門匯報,而關稅和增值稅團隊則向物流、稅務與財務部門匯報。

- 儘管所需資訊有時重疊,各團隊的數據管理系統往往各自獨立。

- 正式的溝通流程往往不存在,各方很少認識到溝通的必要性。

儘管如此,這三項稅目都受到企業間移轉訂價的極大影響,並具有共同的目標,亦即需為合規遵循及查核備置準確的文據,並辨識降低營運成本和增加價值的機會。BEPS可以作為一個催化劑,以達到更佳的集團內關係人交易訂價策略。每個團隊需要更好的合作意識。其中一個方向是讓各團隊分析企業價值鏈中的痛點,如日常營運的關鍵事實、事件、數據及政策等。某一團隊辨識的痛點可能會影響其他團隊的合規遵循與作業流程,如追溯轉移訂價調整將對有形資產進口價格申報及增值稅支付產生直接影響,一般常見的痛點如下:

在辨識出痛點後,下一步是跨職能別分析每個痛點的影響與決定行動方案:

- 痛點的影響是內部或外部的?

- 是否影響資產負債或損益?

- 是否有衍生的申報義務?

- 影響及於當地、區域或是全球?

- 是源於法令要求或營運需求?

- 價值鏈的哪些環節被影響?

- 那些數據是各職能必需的?

- 相關數據目前是否由各職能個別收集與匯報?

- 是否可建立集中平台以向各職能提供所需的數據?

- 是否有機會透過平台數據的分析協助進行策略決策?

主動管理價值鏈中移轉訂價、增值稅與關稅的相互作用是最大化效率及降低成本的關鍵,特別是在價值驅動的租稅管理時代。各職能的相互理解與價值鏈中的數據共享可以確保合規性、風險管理與增加企業租稅/非稅價值。各職能合作效益包含:

- 降低風險

- 降低重複性作業流程

- 即時溝通訂價及估值調整

- 更高的營運效率及合規性

- 改善現金流管理

- 更一致的數據收集與分析平台

管理 BEPS對企業價值鏈的衝擊可以推動移轉訂價、增值稅及關稅團隊間互動與整合。整體分析和規劃企業對BEPS的因應,將比單獨考慮移轉訂價時產生的更多想法及價值,而移轉訂價、增值稅和關稅團隊的合作及整合將能在BEPS時代下繼續為企業價值鏈帶來效益。