Vergi afları nasıl bir algı yaratıyor?

Vergi afları nasıl bir algı yaratıyor?

İtalya, İspanya, ABD ve hatta vergi bilinci yoğun Almanya’da bile vergi affı uygulamaları yürürlüğe giriyor. Hükümetler böylece hem gelir elde ediyor hem de iş dünyası için beyaz bir sayfa açma şansı doğuyor. Türkiye’de de cumhuriyet tarihi boyunca 30’un üzerinde vergi affı yaşandı. Son olarak “Vergi Affı’’ ile ‘’Varlık Barışı’’ şeklinde kısaltılan “Bazı Alacakların Yeniden Yapılandırılmasına İlişkin 6736 sayılı Kanun“ 19 Ağustos 2016 Resmi Gazete’de yayımlanarak yürürlüğe girdi.

Türkiye’de Cumhuriyet Döneminde 30’un üzerinde vergi affı kanunu yürürlüğe girdi. Bu düzenlemelerin önemli bir kısmı kriz yıllarının ardından yaşanan tahribatın etkilerini azaltma, bir kısmı da sürekli cari açık veren bir ülke olarak, vergi afları ile yurt dışındaki kaynakların yurda getirilmesi suretiyle yeni kaynak yaratılması amacıyla yapıldı. Bunlar arasında özellikle 1960 sonrasında çıkarılanlar özel önem arz ediyor. Çünkü mevcut vergi sisteminin temelleri bu dönemde yayımlanan Gelir ve Kurumlar Vergisi ile Vergi Usul Kanunları ile atıldı. Bu düzenlemelerin çok büyük kısmında aflar, “vergi cezası” ve “gecikme zammı ve faizi” için uygulandı. Bazılarında ise “vergi cezası” ve “gecikme zammı ve faizi” dışında, “vergi aslı” da uygulama kapsıma alındı. Ayrıca “stok affı”, “ek servet bildirimi” ve “matrah artırımı” gibi yöntemler de afların konusu haline getirildi.

Başka ülkelerde vergi affı uygulaması var mı?

Vergi afları ve özellikle “yurt dışındaki varlıklara” ilişkin aflar sadece Türkiye’de değil Avrupa Birliği (AB) ve OECD üyesi ülkeler gibi gelişmiş ve gelişmekte olan bütün ekonomilerde, özellikle 2000’li yılardan sonra vergi aflarını sıkça karşılaşılan bir gerçek. Vergi afları ile ülkeler hem kaynak yaratmak hem de mükelleflerine beyaz sayfa açma fırsatı elde ettiler.

Örneğin İtalya, İspanya, ABD ve hatta vergi bilinci yoğun Almanya’da da vergi affı kanunlarının yürürlüğe girdiği görülüyor. ABD 2009 yılında pişmanlık veya gönüllü beyanla 5 milyar dolar vergi geliri elde etti. Benzer şekilde İspanya 2012 yılında yurtdışında bulundurulan ve beyan edilmeyen varlıkları pişmanlık veya görünüşlü beyanla yüzde 10 gibi bir oranla vergi affı getirdi. İtalya 2001-2003 arasında ve 2009 yılında iki kez varlık barışı yaptı. 2009 yılındaki afla beyan edilen tutar üzerinden yüzde 5 vergi alarak 80 milyar dolar varlığın beyan edilmesine ve 4 milyar dolar vergi elde edilmesini sağladı.

Günümüzde de vergi afları, hükümetlerin gündeminde. Son olarak Jakarta Post gazetesinin 2 Eylül 2016 tarihli haberine göre, Endonezya vergi affı yapma konusunda çalışmalarını kendi kamuoyuna bilgilendirme sırasında 38 ülkenin tüm vergileri veya belirli vergileri kapsama alarak vergi affı yaptığını açıkladı. Habere göre, Arjantin, Fiji, Cebelitarık, Honduras, Pakistan, Güney Kore, Tayland, Brezilya, Hindistan, İsrail, Malezya ve Rusya bunlardan bazıları. Hatta Brezilya, Hindistan, İsrail, Malezya ve Rusya’nın yurtdışındaki varlıkların beyanı veya “varlık barışı” uygulamasını hayata geçirdi. Türkiye’yi de hem eski varlık barışları hem de yeni varlık barışını bu listeye altıncı ülke olarak ilave edebiliriz.

2016 Vergi Affı düzenlemesinin özellikleri

19 Ağustos 2016'da yürürlüğe giren 6736 Kanun ile “vergi borçlularının borç yükünün azaltılarak taksitle ödenebilmesi”, “süregelen vergi davalarının sulh yoluyla sonlandırılması”, “devam eden vergi incelemelerinin dava yoluna gidilmeksizin çözümlenmesi”, “matrah artırımı yolu ile vergilemede öngörülebilirliğin artırılarak geçmiş vergilendirme dönemleri ile ilgili olası vergi risklerin ortadan kaldırılması”, “işletme kayıtlarının fiili durumlarına uygun hale getirilerek kayıtlı ekonomiye geçişin teşvik edilmesi”, “yurtdışında bulunan bazı varlıkların milli ekonomiye kazandırılması” amaçlandı.

Bu amaçlar için genel olarak vergi affı ve varlık barışı yürürlüğe kondu. Özetle, “vergi ve gümrük cezaları”, “gecikme zammı ve faizleri”, belli koşulları sağlaması halinde “gümrük vergileri dahil vergi asılları”, kayıt dışı “varlık affı” ve “matrah artırımı” gibi yöntemler de bu afta yer alıyor.

Vergi ve ceza affı kapsamı ne?

- Kesinleşmiş alacakların,

- Kesinleşmemiş veya dava safhasında bulunan alacakların,

- İnceleme ve tarhiyat safhasında bulunan işlemlerin, yapılandırılmasına ilişkin düzenlemeler yapılıyor.

- Vergi Barışı kapsamında;

- Matrah ve vergi artırımı,

- İşletme kayıtlarının düzeltilmesi,

- Bazı varlıkların milli ekonomiye kazandırılmasına ilişkin düzenlemeler yapılıyor.

İnceleme ve tarhiyat safhasında bulunan işlemlerde uygulama nasıl olacak?

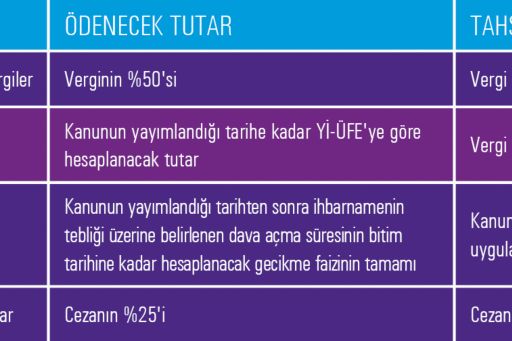

Kanun’un kapsadığı dönemlere ilişkin olarak, 19.08.2016'dan önce başlanıldığı halde, tamamlanamamış olan vergi incelemeleri ile takdir, tarh ve tahakkuk işlemlerine bu kanunun matrah ve vergi artırımına ilişkin hükümleri saklı kalmak kaydıyla devam edilecek. Bu işlemlerin tamamlanmasından sonra ise aşağıdaki şekilde uygulama yapılacak:

Kesinleşmiş alacaklara ilişkin uygulama nasıl olacak?

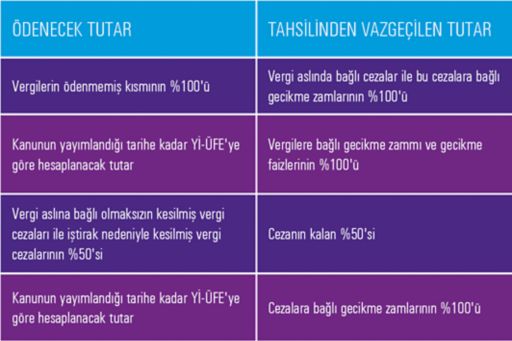

19.08.2016 itibarıyla (bu tarih dahil) vadesi geldiği halde ödenmemiş veya ödeme süresi henüz geçmemiş bulunan alacaklar için uygulama aşağıda şekilde yapılacak:

Kaç mükellef yararlandı? Kaç TL yapılandırıldı?

Maliye Bakanı Naci Ağbal’ın TÜRMOB’un yeni hizmet ve eğitim binasının açılışında yaptığı açıklamaya göre 30 Eylül 2016 itibarıyla “1 milyon 711 bin mükellef “yeniden yapılandırma”, “125 bin mükellef ise “matrah artırımı ve kayıtların düzeltilmesi” için başvurdu. Yeniden yapılandırma kapsamında “9,4 milyar TL ödenmemiş vergi borcu” yapılandırıldı. Matrah ve vergi artırımı kayıt düzeltmeleri kapsamında ise 1,5 milyar TL vergi tahakkuku yapıldı.

Vergi aflarına “sorumlu vergicilik” bakışı nasıl?

Maliye Bakanı Naci Ağbal, 3 - 4 yılda bir bu tür düzenlemeler yapılmasının aslında doğru olmadığını, bunların vergi sisteminde yapısal sorunlara işaret ettiğini belirterek, “üç yılda bir yeniden yapılandırma kanunu yapıyorsak demek ki iyi tahsilat yapamıyoruz. İyi tahsilat yapsak zaten yeniden yapılandırma kanununa ihtiyaç olmaz” ifadelerini kullandı.

Anayasa gereği devletin af yasası çıkarması Anayasanın 87'nci maddesi ile TBMM’ye tanınan bir hak. Ancak hukuki açıdan af kanunu yapılması maliye hukukunda da eleştiri konusudur. Çünkü vergi afları Anayasa’nın “adalet ve eşitlik” ilkelerine tezat oluşturuyor. Bu nedenle sık sık yapılması sorunu daha farklı bir boyuta taşıyor. Çünkü af beklenti yaratıyor ve gönüllü uyum sağlayanları küstürüyor. Geçmiş uygulamalara baktığımızda (1963-2011 yılları arasında) vergi aslı, vergi cezası, gecikme faizi, stok affı, ek servet bildirimi ve martah artırımı konularında çok fazla af kanunu çıkmış. Kabaca ortalama 2,5 yılda 1 vergi affına ilişkin düzenleme yapılıyor. Ancak ağırlıklı olarak bu aflarda “vergi cezası, gecikme faizi” kapsama alınmış. Bu güzel tarafı çünkü vergi aslı affı içeren kanun daha az ve oradaki ortalama yaklaşık 7 yıl. En son düzenleme ile 8 inci yapıldı.

Ancak şu içinde bulunduğumuz durumda kamu alacaklarının yapılandırılması vergi borcu olanlara ödeme kolaylığı sağlayacak ve gecikme faizi veya gecikme zammının aylık yüzde 1,4 olması nedeniyle çok yüksek tutarlara çıkan vergi aslı nedeniyle doğan faiz tutarlarında indirim, düşen faiz oranları ile daha adil kabul edilecektir. Çünkü aylık yüzde1,4 gecikme zammı veya faiz oranı yıllık enflasyonun yüzde 8 -9 civarlarında olan Türkiye’de çok yüksek.

Önerimiz aylık “gecikme faizi veya gecikme zammı” oranı olan yüzde 1,4 yerine “ Yİ-ÜFE” oranının yüzde 50 artırılarak uygulanmasıdır. Örneğin, vadesi 12.10.2015 olan ve ödenmemiş bir vergi borcuna Ağustos 2016 itibarıyla ödenmesi gerekli gecikme zammı yüzde14,2802 iken, bu vergiye uygulanacak Yİ-ÜFE katsayısı 1,462 olarak hesaplanmakta ve bu katsayıyı vergiyi ödememenin caydırıcılığı için yüzde50 artırarak uyguladığımızda elde edeceğimiz katsayı 2,193 olarak (yüzde 2,193) hesaplanmaktadır. Bu katsayının kullanılması Maliye Bakanı Naci Ağbal’ın 3 – 4 yılda bir yeniden yapılanma düzenlemelerinin önüne geçebilir.

Varlık barışı ise yurt dışında bulunan varlıkların ekonomiye kazandırılması için olumlu. Yapılmasını destekliyoruz. Çünkü yeni dünya düzeninde artık banka bilgilerinin gizliliği diye bir şey yok, şeffaflık var. Bu nedenle, 2018 sonrasında dünya ekonomisinin yüzde 85’ini oluşturan ülkeler aralarında otomatik bilgi değişimine başlayacaklar. Vergide de büyük veri (big data) oluşacak ve bu veriden hareket ile nerde olursa olsun gelirin kavranması konusunda gelir idareleri önemli bir silaha sahip olacaklar. Beyaz sayfa açma ve gönüllü uyum için bu düzenleme yararlı.

Ancak vergi afları “sürdürülebilir vergileme” için sık başvurulan bir yöntem olmamalı. Ancak bunun için vergi konusunda tüm paydaşlar sorumlu davranmalı. Verginin tarafları (mükellef, kamu ve vergi profesyonelleri başta olmak üzere) sorumlu vergicilik anlayışına sahip olmalı. Vergi kanunları kamu lehine yorumlanmadan öngörülebilir ve sürdürülebilir bir vergi anlayışı sergilenmeli.

© 2026 KPMG Bağımsız Denetim ve Serbest Muhasebeci Mali Müşavirlik A.Ş., şirket üyelerinin sorumluluğu sundukları garantiyle sınırlı özel bir İngiliz şirketi olan KPMG International Limited ile ilişkili bağımsız şirketlerden oluşan KPMG küresel organizasyonuna üye bir Türk şirketidir. Tüm hakları saklıdır.

Küresel KPMG ağının yapısı hakkında detaylı bilgi için kpmg.com/governance adresini ziyaret edebilirsiniz.

KPMG International Cooperative (“KPMG International”) bir İsviçre kuruluşudur. KPMG ağına üye olan bağımsız şirketler, KPMG International’a bağlıdır. KPMG International’ın müşterilere sunduğu herhangi bir hizmet yoktur. Hiçbir üye şirketin KPMG International’ı veya bir başka üye şirketi, aynı şekilde KPMG International’ın da hiç bir üye şirketi üçüncü şahıslar ile karşı karşıya getirecek zorlayıcı ya da bağlayıcı hiçbir yetkisi yoktur. Tüm hakları saklıdır.