Alates 2000-ndate lõpu majanduskriisist on väliskapitali osatähtsus Eestis järjepidevalt suurenenud. Pärast erakordselt aktiivset investeeringute perioodi aastatel 2020–2022 on Eesti majanduse käekäik ja geopoliitiline olukord muutnud välisinvestorid senisest ettevaatlikumaks. Ettevõtete ühinemiste ja omandamiste (M&A) aktiivsus on langenud ning on märke välisinvestorite väljumisest siinselt turult. Viimase 15 aasta jooksul on investeeringutes selgelt domineerinud väliskapital, ent kas see trend on muutumas?

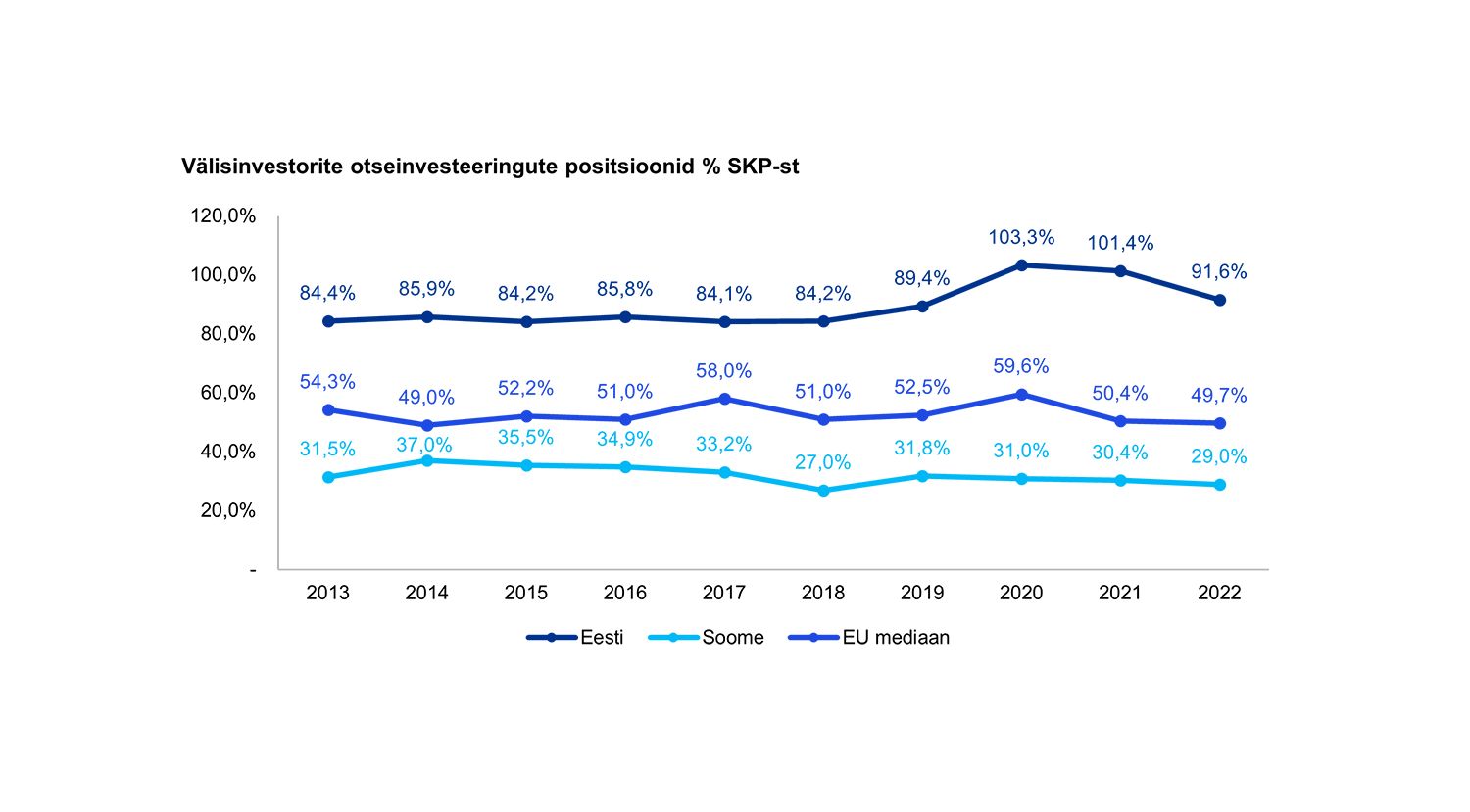

Välisinvestorite otseinvesteeringute osatähtsus Eesti majanduses on võrrelduna teiste Euroopa riikidega üks kõrgemaid. Selleks, et riikide otseinvesteeringute seise võrrelda ja majanduste suuruse mõju eemaldada, vaadatakse neid suhtena SKP-sse. Alates 2013. aastast on välisinvesteeringute väärtus moodustanud Eesti SKP-st üle 80%. Kümne aastaga on Eesti SKP kasvanud keskmiselt 7,4% aastas, millega Eesti on olnud üks kõige kiiremini kasvava majandusega riike Euroopas.

Soomes moodustab välisinvesteeringute väärtus suhtena SKP-sse vaid kolmandiku ja on viimase kümne aasta jooksul pigem kahanenud. Samal perioodil on Soomel ette näidata keskmiselt 3%-ni ulatuv vinduv majanduskasv ehk ligi kaks ja pool korda aeglasem kui Eestil.

Allikas: Eesti Pank, Soome Statistikaamet Tilastokeskus, OECD andmebaas.

Vastukaaluks aeglasele majanduskasvule on aga Soome suhteliselt nõrgem toetumine väliskapitalile tunnus küpsest majandusest, kus on tugev positsioon kohalikul kapitalil ja siseriiklikul tööstusel. Sellest tulenevalt suudab Soome Eestist paremini vastu seista globaalsetele majandusšokkidele.

Eesti ettevõtete kasumlikkus on jäänud Soomele ja Euroopa keskmisele alla

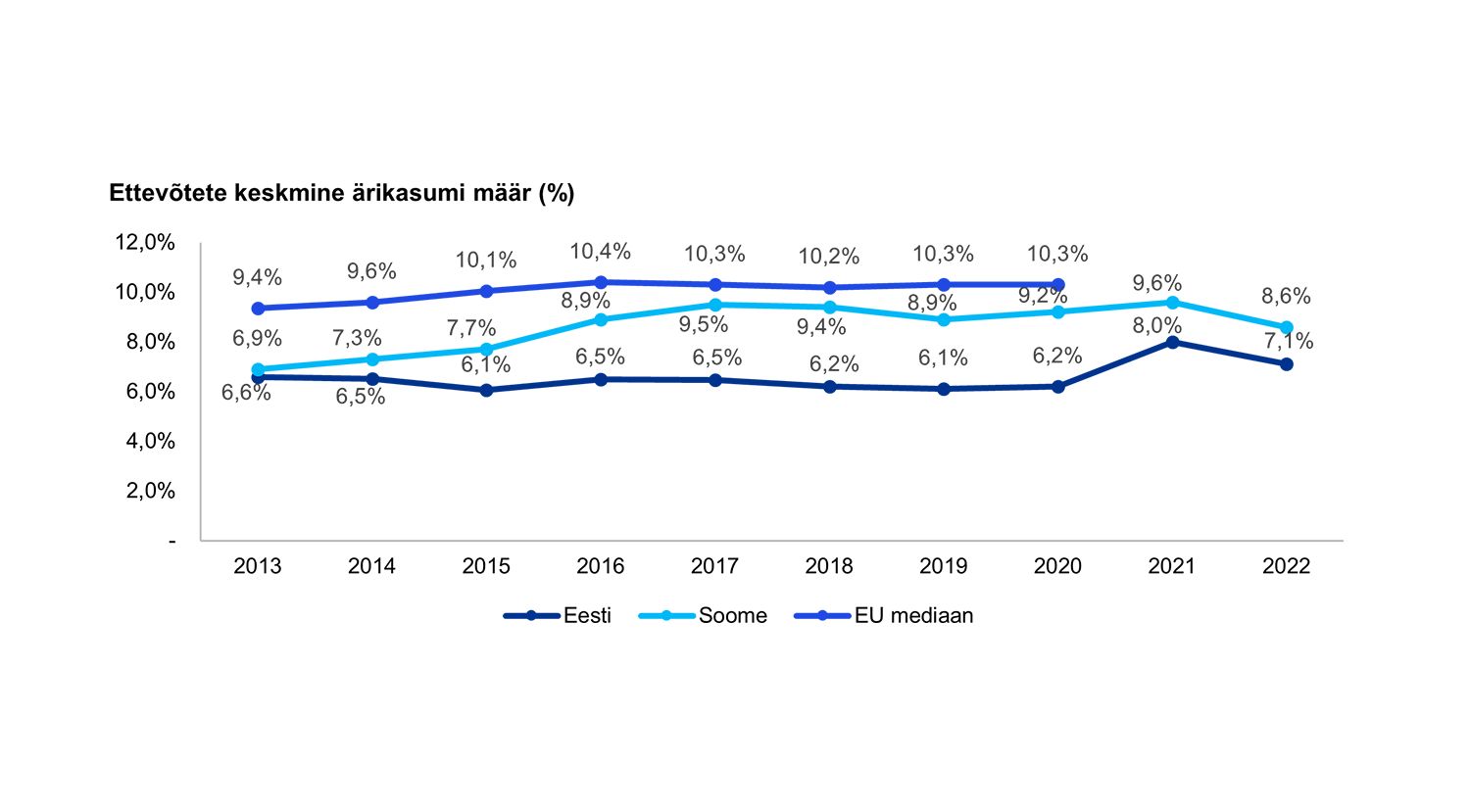

Investorid suunavad kapitali sinna, kus seda saab kasutada kõige kasumlikumalt. Võrreldes Eesti tulemusi põhjanaabrite ja Euroopa Liidu keskmisega on meie ettevõtete kasumlikkus viimase kümnendi jooksul mitmete tegurite koosmõjul löögi alla sattunud.

Võrreldavuse huvides vaatleme riikide kasumlikkust maksueelse kasumi ehk ärikasumi tasemel. Statistika näitab, et kui Euroopa Liidu riikide ärikasumi määr on ca 10%, siis Eesti kasumimäärad jäid aastatel 2013–2020 ca 6-7% tasemele. Seejuures oli ettevõtete ärikasum tervel vaadeldaval perioodil väiksem kui Soomes.

Märkus: Eesti ja Soome ärikasumi määr ei sisalda finants- ja kindlustustegevust ning põllumajanduse, metsamajanduse ja kalapüügi sektoreid.

Allikas: Eesti Statistikaamet, Soome Statistikaamet Tilastokeskus, Eurostat andmebaas.

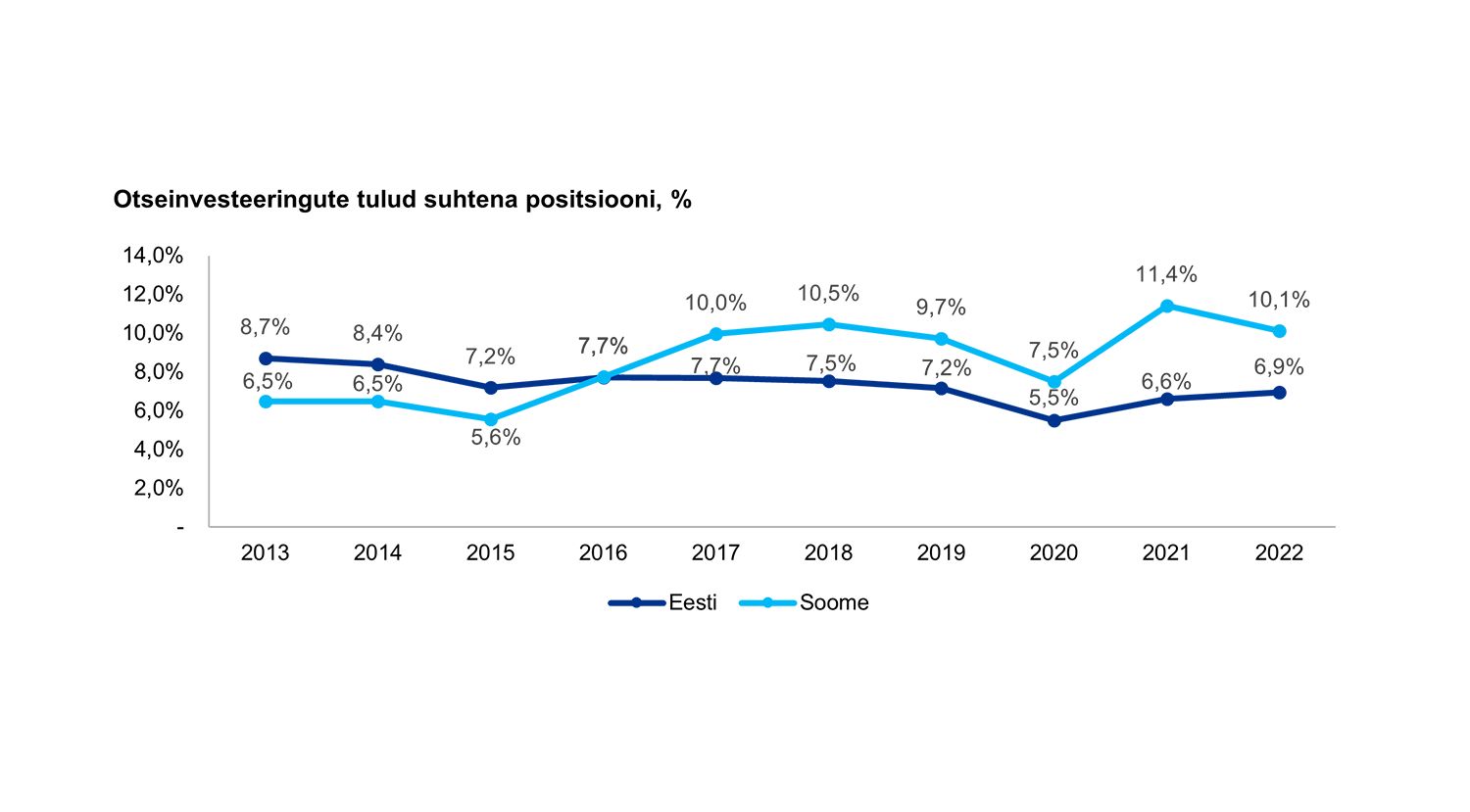

Sarnane trend peegeldub välisinvesteeringute tootluse määras (s.o dividendid, intressitulu ja reinvesteeritud kasum suhtena välisinvesteeringu positsiooni). Näiteks aastal 2022 teenisid välisinvestorid oma investeeringutelt Soomes ca 3% paremat tootlust kui Eestis.

Allikas: Eesti Pank, Soome Statistikaamet Tilastokeskus, OECD andmebaas.

Vaatamata Eesti madalamatele kasumi- ja tootlusmääradele kõnealusel perioodil on välisinvestorid järjekindlalt investeerinud Eesti majandusse. Järeldame, et Eesti atraktiivsus välisinvestorite silmis ei seisne ainuüksi regulaarse omanikutulu teenimises.

Kodumaise kapitali võimalus turgu hõivata

Eesti väiksuse tõttu mängivad välisinvesteeringud meie rahva rikkuse kujunemisel olulist rolli. Eesti ettevõtete madalam kasumlikkus ei ole takistanud välisinvesteeringute sissevoolu, kuid viimaste aastate geopoliitilised, energiaturgu ja rahapoliitikat puudutavad sündmused on näidanud, et tulenevalt meie asukohast ja eripärast oleme haavatavad süstemaatilistele riskidele, mille hajutamiseks on investoritel vähe võimalusi.

Riskide maandamise nimel on välisinvestorid valmis siinsel turul oma ärihuvidest loobuma, avades kohalikule kapitalile võimaluse nende investeeringute omandamiseks. Sellest võimalusest on kinni haaranud näiteks Kapitel, ostes välja Soome päritolu investorite osaluse Viru Keskuses.

Välisinvestorite huvi jahenemisel väheneb ka konkurents siinse regiooni M&A tehingutes, mis annab kohalikele tegijatele võimaluse turu konsolideerimiseks – see võimalus avanes näiteks Infortaril Läti gaasifirma Gaso omandamisel.

Meie atraktiivsust välisinvestorite silmis ei paranda kahjuks plaanitav muudatus maksujuhendisse, mille kohaselt kuulub M&A tehingutes levinud debt pushdown struktuur edaspidiselt maksustamisele. See muudab investeeringuid kallimaks ning mõjutab otseselt üldist investeerimiskliimat Eestis. Erinevalt süstemaatilistest riskidest saab meie valitsus maksusüsteemi ise kujundada ning tänases majanduskeskkonnas peaksime väärtustama vahendeid, mille üle meil on kontroll. Analooge otsides – tormi saabumist me ära hoida ei saa, kuid saame valida laeva ja purjed, millega tormise mere laineid ületada.