(本文于2023年11月20日发布,于2025年6月30日更新)*

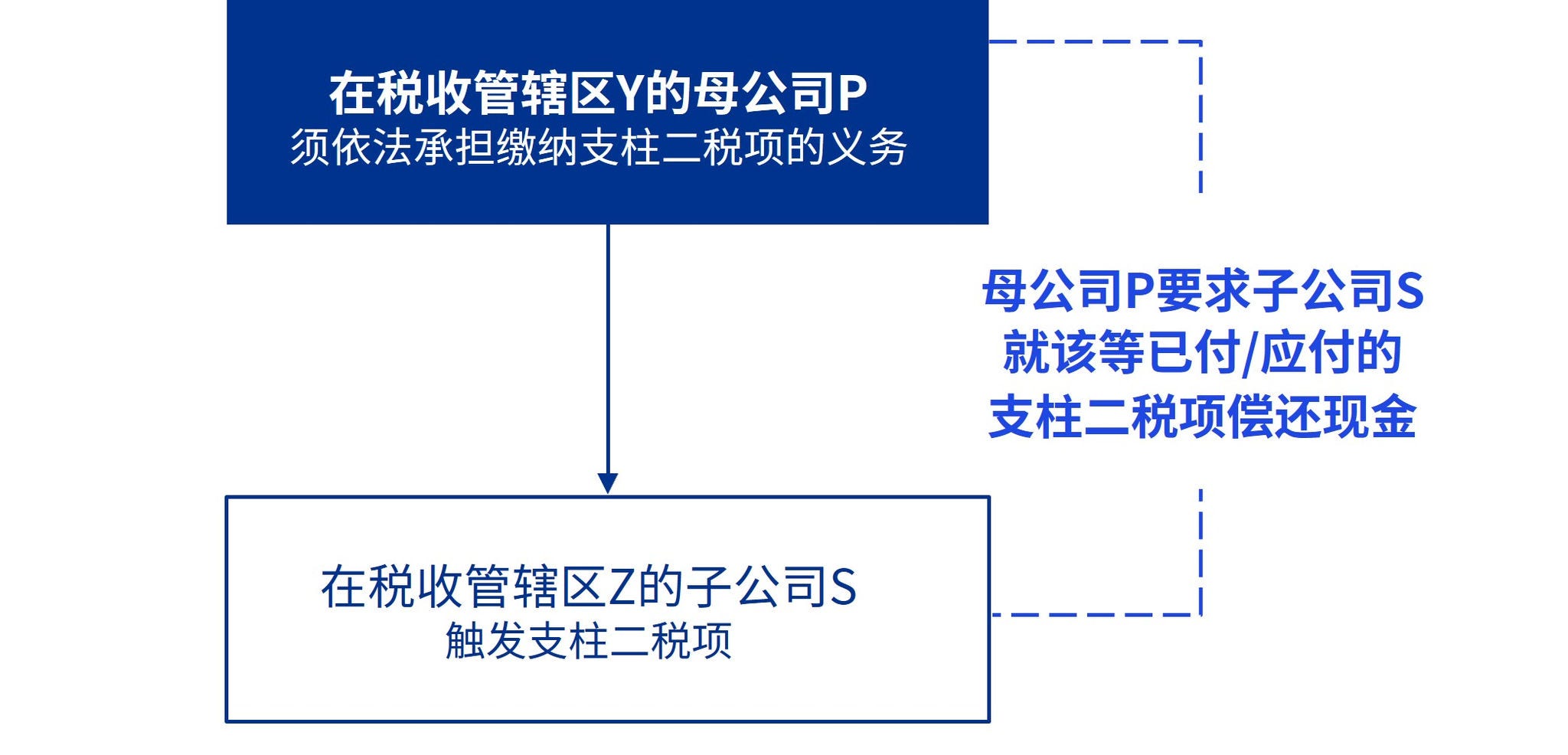

同一集团内的各公司可能就由某一公司触发、但由另一公司缴纳的支柱二税项——例如,根据所得归入规则(IIR),母公司须依法支付由一家低税率子公司所触发的支柱二税项的情形,订立“费用分担安排(recharge arrangements)”。国际财务报告会计准则(IFRS® Accounting Standards)并未具体规定此类费用分担安排在企业单独财务报表中的会计处理。因此,企业需要制定会计政策并一致应用。

答疑解惑

否。

国际财务报告会计准则本身不会规定企业订立费用分担安排——即某集团公司通常无须向另一集团公司收取由后者产生的支柱二税项。然而,在确定是否需要订立费用分担安排时,企业有必要仔细考虑法律法规和任何其他要求(如股东协议)。

是——取决于相关的法律和监管环境。

相关会计处理应反映所订立的现金结算费用分担安排的条款和条件。

具体取决于所选择的会计政策。

国际财务报告会计准则未具体规定对涉及集团内各公司的支柱二税项费用分担安排在相关公司单独财务报表中的会计处理。我们认为,针对根据IIR或征税不足付款规则(UTPR)缴纳的支柱二税项的现金结算费用分摊,企业应基于下列方法之一来选择一项会计政策并一致应用。

- 方法一:支柱二税项作为须依法承担缴纳相关税款义务的公司的所得税予以确认,具体处理如下。

- 现金结算费用分担安排在损益表中作为其他收益(费用)进行核算。

- 在资产负债表中确认相应的集团内部应收款(应付款)。

- 须依法承担缴纳相关税款义务的集团公司继续在损益表中将支柱二税项确认为所得税费用。

- 方法二:支柱二税项作为触发相关税款的公司的所得税予以确认,具体处理如下。

- 现金结算费用分担安排在损益表中作为所得税费用的减少(增加)进行核算。

- 在资产负债表中确认相应的集团内部应收款(应付款)。

- 触发该税款的集团公司在损益表中将支柱二税项确认为所得税费用。

参见示例。

我们认为,只有须依法承担缴纳支柱二税项义务的企业才应按照《国际会计准则第12号——所得税》(IAS 12 Income Taxes)确认所得税负债——即具有法定义务向相关税务机关缴纳补足税的企业。

对于按IIR或UTPR缴纳的支柱二税项,根据现金结算费用分担安排的两种会计处理方法(见问题3),企业确认集团内部应收款(应付款)——即根据《国际财务报告准则第9号——金融工具》(IFRS 9 Financial Instruments)确认代表其合同权利(义务)的金融资产(负债)。须依法承担缴纳支柱二税项义务的企业继续按照《国际会计准则第12号》确认当期所得税负债。

否。

我们认为,无论采用哪种方法来核算按IIR或UTPR缴纳的支柱二税项的现金结算费用分担安排(见问题3),支柱二税项只能在一家公司的单独财务报表中确认为所得税费用——即现金结算费用分担安排所涉及的两个集团公司均在其各自单独财务报表中将支柱二税项确认为所得税是不恰当的做法。

* 已按照Insights into IFRS®(也称为“Insights”)最新发布和即将发布的指引进行更新。

© 2025 KPMG IFRG Limited是一家英国担保有限公司。版权所有,不得转载。

© 2025 本刊物为KPMG IFRG Limited发布的英文原文“Recharges”(“原文刊物”) 的中文译本。如本中文译本的字词含义与其原文刊物不一致,应以原文刊物为准。原文刊物的版权及所有相关权利均归KPMG IFRG Limited所有,原文刊物的所有译本/改编本的所有相关权利亦归KPMG IFRG Limited所有。