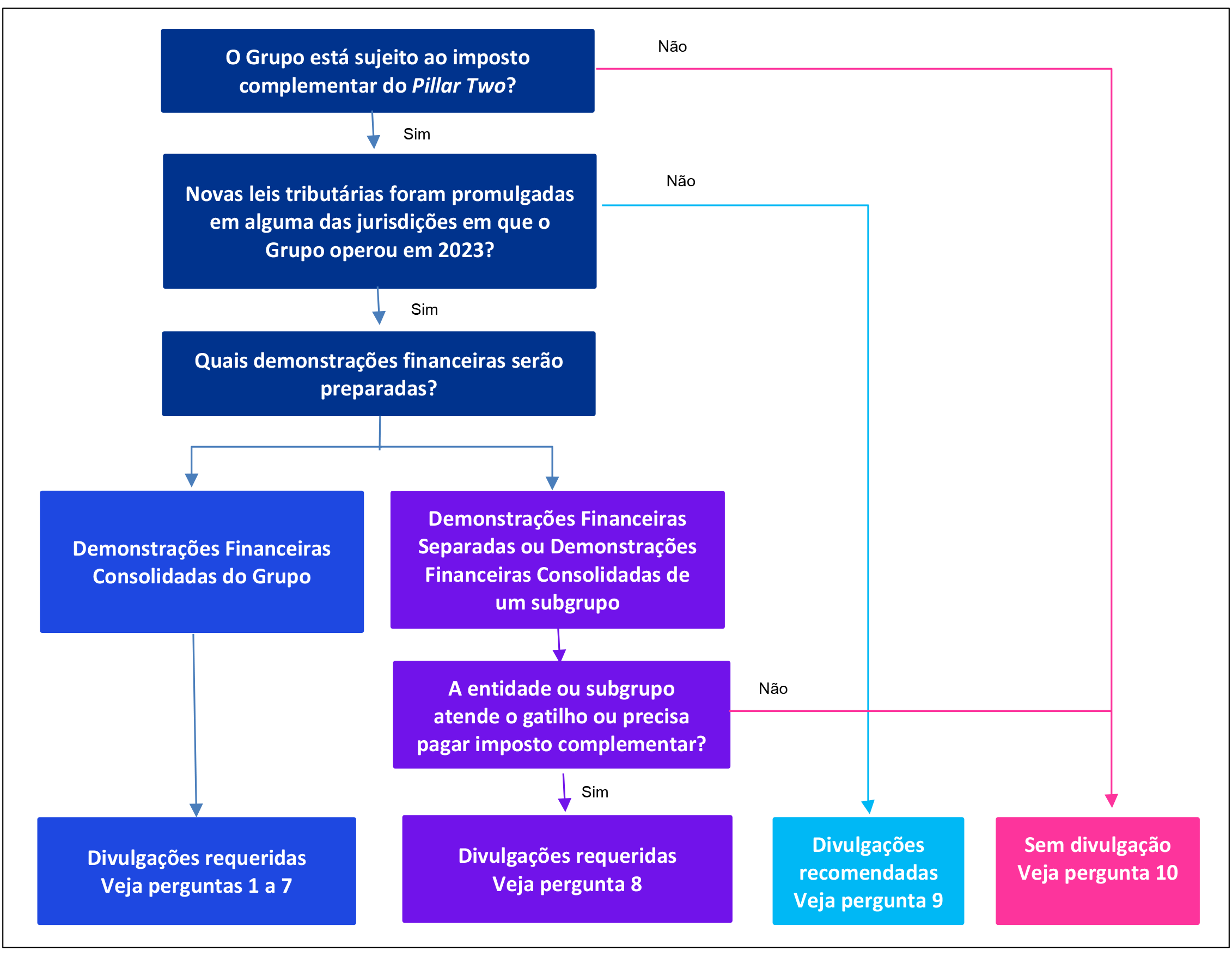

1. Quais são as divulgações requeridas após a promulgação da lei tributária, mas antes da entrada em vigor do imposto complementar do Pillar Two?

Isenção obrigatória da contabilização do imposto diferido

Uma vez que a lei tributária é promulgada em pelo menos uma jurisdição em que o grupo opera, a entidade divulga que aplicou a isenção obrigatória da contabilização do imposto diferido.

Exposição ao imposto complementar do Pillar Two

Uma entidade divulga informações conhecidas (ou informações que possa razoavelmente estimar) que ajudarão os usuários de suas demonstrações financeiras a entender sua exposição aos impostos do Pillar Two na data do relatório.

Essas informações não precisam refletir todos os requisitos específicos da legislação – as entidades podem fornecer um intervalo indicativo. As divulgações podem incluir o seguinte:

- Informações qualitativas: como a entidade é afetada pela legislação do Pillar Two e em quais jurisdições surge a exposição – por exemplo, em que jurisdição o gatilho do imposto complementar é acionado e onde precisará ser pago.

- Informações quantitativas: uma indicação da proporção de lucros que podem estar sujeitos a impostos do Pillar Two e a taxa efetiva média aplicável a esses lucros, ou como a taxa média efetiva teria sido alterada se a legislação do Pillar Two estivesse em vigor.

Se as informações não forem conhecidas ou não puderem ser razoavelmente estimadas na data do relatório, a entidade divulga esse fato e as informações sobre o seu progresso na avaliação da exposição fiscal do Pillar Two.

Para ilustrar essas divulgações, consulte a Nota 14(J) em nosso Modelo ABC 2023, disponível no site da KPMG.

2. Se uma entidade ainda não determinou o impacto quantitativo do imposto complementar do Pillar Two, ela é obrigada a fazê-lo para divulgar nas demonstrações financeiras de 2023?

Não. Uma entidade pode fornecer divulgações qualitativas (consulte a Pergunta 1 para mais detalhes).

Se as informações não forem conhecidas ou não puderem ser razoavelmente estimadas na data do relatório, uma entidade divulga esse fato e informações sobre o seu progresso na avaliação da sua exposição fiscal do Pillar Two.

3. Para identificar sua exposição potencial ao imposto complementar do Pillar Two, uma entidade pode usar as demonstrações financeiras em IFRS sem ajustes às regras fiscais?

Depende. As entidades precisam envolver especialistas tributários para determinar se o impacto dos ajustes às regras fiscais do GloBE podem ser materiais, considerando fatos e circunstâncias específicos.

O objetivo da divulgação é ajudar os usuários das demonstrações financeiras a entender a exposição aos impostos do Pillar Two na data do relatório.

A IAS 12 – Income Taxes não especifica como uma entidade determina a sua exposição potencial ao imposto complementar, ou seja, se deve aplicar as regras fiscais do GloBE ou utilizar demonstrações financeiras em IFRS não ajustadas. No entanto, observa que as informações sobre a exposição de uma entidade não precisam refletir todos os requisitos específicos da legislação.

Uma entidade pode precisar considerar se os ajustes às regras fiscais do GloBE podem ter um impacto material em suas circunstâncias específicas, ou seja, se as informações resultantes podem potencialmente influenciar as decisões dos usuários de suas demonstrações financeiras.

4. Ao fornecer divulgação sobre sua potencial exposição ao imposto complementar do Pillar Two, quais dados uma entidade usa para suas divulgações de 2023?

Dados de 2023 – reais, estimados ou uma combinação de ambos.

Antes que as novas regras fiscais entrem em vigor, uma entidade é obrigada a divulgar informações sobre sua exposição potencial aos impostos do Pillar Two na data do relatório. Isso significa que ela fornece informações sobre qual seria sua exposição hipotética se as novas leis tributárias entrassem em vigor em 31 de dezembro de 2023 e seus lucros de 2023 estivessem sujeitos a imposto complementar.

Se uma entidade realizar a avaliação dos impactos antes de 31 de dezembro de 2023, poderá utilizar alguns valores estimados para 2023. Por exemplo, se uma entidade realiza sua avaliação em novembro de 2023, ela pode usar os números reais do terceiro trimestre de 2023 e estimar os números do quarto trimestre de 2023 para determinar suas divulgações.

5. As divulgações de 2023 podem destacar as mudanças esperadas que podem impactar a exposição fiscal adicional de uma entidade?

Sim, se essa informação adicional for relevante para os usuários das demonstrações financeiras da entidade. As possíveis alterações esperadas incluem o seguinte:

Transição para os impostos do Pillar Two

Diferentes países podem estar em estágios diferentes na implementação das novas leis tributárias. Por exemplo: as leis podem entrar em vigor em alguns países em 2024 e em 2025, ou mais tarde, em outros. Assim, se as novas leis tributárias entrarem em vigor na jurisdição da controladora final em 2025 e na jurisdição da controladora intermediária em 2024, a controladora intermediária poderá ser responsável pelo imposto complementar em 2024, mas não em 2025 ou dessa data para frente.

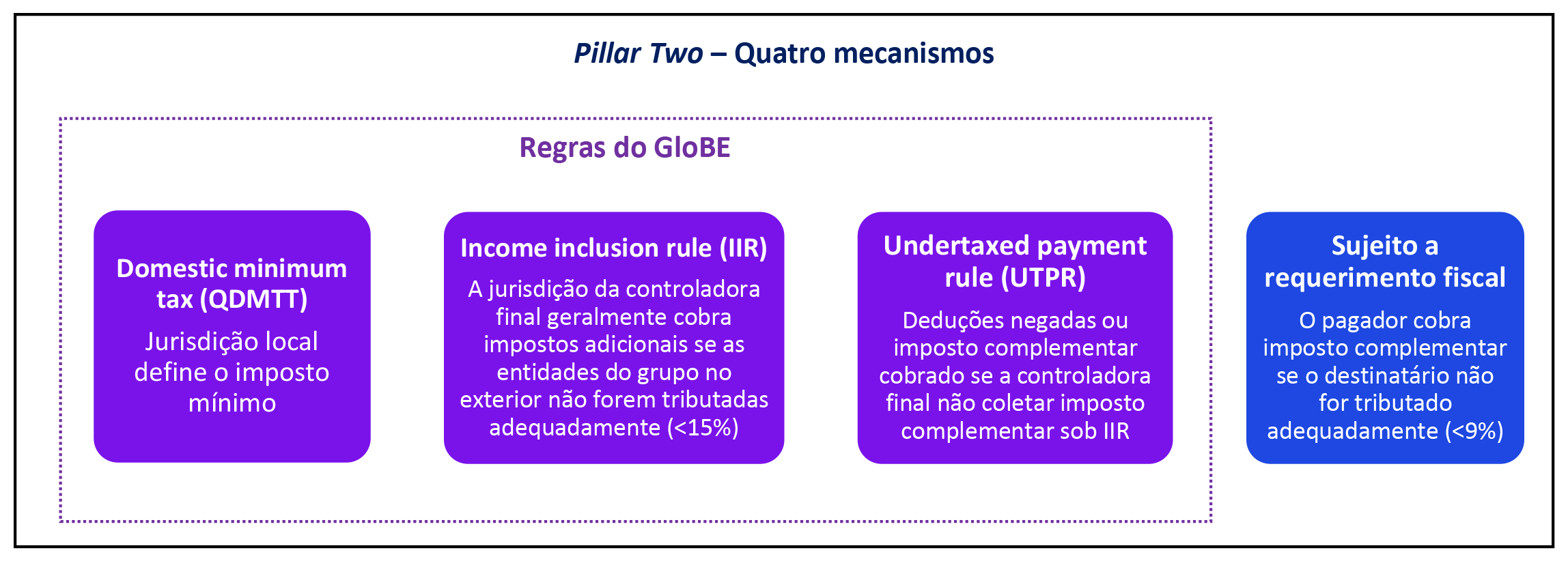

Diferentes mecanismos tributários do Pillar Two – IIR, UTPR e QDMTT – também podem entrar em vigor em datas diferentes. Como resultado, diferentes entidades do grupo podem ser responsáveis pelo imposto complementar durante o período de transição.

Por exemplo, a UTPR pode ser promulgada em 31 de dezembro de 2023 em uma das jurisdições em que o grupo opera com data efetiva de 2025. No entanto, uma das jurisdições de baixa tributação em que o grupo opera planeja introduzir seu próprio imposto complementar local – QDMTT – em 2024, com uma data efetiva de 2025 também. Neste exemplo, a entidade do grupo que é potencialmente responsável pela UTPR, com base nas leis tributárias em 31 de dezembro de 2023, não precisará pagá-lo em 2025. Essas informações adicionais podem ser relevantes para os usuários das demonstrações financeiras do grupo.

Mudanças nas estratégias tributárias

Algumas entidades podem estar considerando mudar suas estratégias fiscais. Por exemplo, renunciar a deduções fiscais que reduzem sua alíquota efetiva de imposto abaixo de 15%. Como resultado, eles não acionarão o gatilho de imposto complementar no futuro.

Conforme discutido na Pergunta 4, em suas demonstrações financeiras de 2023, uma entidade precisa divulgar sua exposição potencial ao imposto complementar usando dados de 2023. No entanto, pode querer divulgar informações adicionais sobre possíveis mudanças em sua estratégia fiscal se considerar isso relevante para os usuários de suas demonstrações financeiras.

6. Se o valor do imposto adicional esperado não for quantitativamente relevante, uma entidade deve fornecer divulgações?

Depende. Essa avaliação não é apenas quantitativa, ela também é qualitativa.

A materialidade é avaliada sob a perspectiva dos usuários das demonstrações financeiras – ou seja, se as informações podem influenciar suas decisões.

Uma entidade pode precisar interagir com seus investidores para determinar quais informações são relevantes para sua análise.

7. Quais divulgações são exigidas após a efetivação do imposto complementar do Pillar Two?

Apenas duas divulgações serão necessárias quando as novas regras fiscais entrarem em vigor em todas as jurisdições em que o grupo opera:

- Isenção obrigatória da contabilização do imposto diferido; e

- despesa fiscal corrente relacionada ao imposto complementar.

No entanto, durante o período de transição (ver Pergunta 5), uma entidade pode ter de fornecer algumas divulgações adicionais.

8. Nas demonstrações financeiras separadas, as divulgações se concentram na exposição do grupo ou da própria entidade?

Em suma, a própria exposição da entidade.

Em nossa opinião, ao determinar quais divulgações fornecer, uma entidade deve considerar as informações relevantes para os usuários de um conjunto específico de demonstrações financeiras, para que eles compreendam a exposição potencial da entidade decorrente das novas leis tributárias.

Por exemplo, as informações sobre a exposição de uma entidade individual podem ser relevantes se ela espera ser responsável pelo, ou por acionar o gatilho do, imposto complementar (seja durante o período de transição ou quando as novas regras se tornarem parte do negócio usual em todo o mundo).

Por outro lado, se uma entidade do grupo espera não ser responsável e nem aciona o gatilho do imposto complementar, as divulgações sobre a exposição de outras entidades do grupo aos impostos do Pillar Two nas suas demonstrações financeiras separadas podem obscurecer as informações relevantes.

9. São necessárias divulgações se as novas leis tributárias ainda não tiverem sido promulgadas em nenhuma das jurisdições do grupo em 31 de dezembro de 2023?

Provavelmente sim, visto que os investidores precisam de informações relevantes antes mesmo que as novas regras fiscais sejam finalizadas.

A IAS 12 exige divulgações apenas quando as novas leis tributárias são promulgadas. No entanto, as entidades ainda precisam considerar se devem fornecer divulgações sobre sua exposição ao imposto complementar do Pillar Two antes de serem promulgadas, porque os investidores podem esperar que as entidades avaliem os impactos potenciais. [IAS 1.17(c)]

10. Nas demonstrações financeiras separadas, são necessárias divulgações para uma entidade que não é responsável e nem aciona o gatilho do imposto complementar?

Não, se não houver exposição a divulgar.

As divulgações se destinam a ajudar os usuários das demonstrações financeiras a compreender a sua exposição ao imposto complementar.

A avaliação de uma entidade sobre sua exposição a impostos complementares pode ser complexa e especialistas tributários podem precisar ser envolvidos. Se uma entidade do grupo não espera ser responsável pelo imposto complementar e nem aciona o gatilho do imposto complementar durante o período de transição, ou quando as novas regras são parte do negócio usual em todo o mundo, então ela não tem exposição a divulgar.