立法院日前通過初審通過「證券投資信託及顧問法」修正草案,未來將更名為「證券與不動產投資信託及證券投資顧問法」,並參考日本、新加坡及香港等地不動產投資信託制度,加入以基金架構發行的REITs制度,以活絡不動產證券化市場。加上現行「不動產證券化條例」 中採信託架構的投資方式,台灣REITs 將以基金、信託雙軌架構運行。

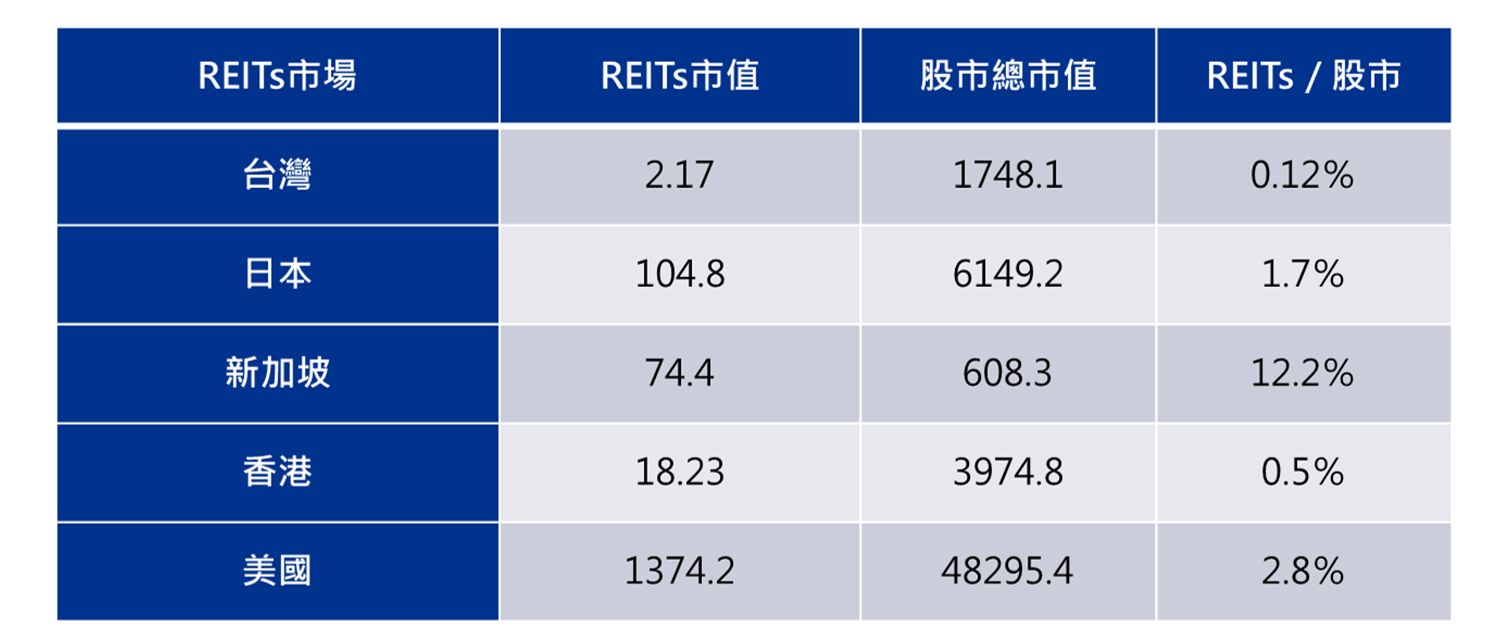

KPMG畢馬威不動產顧問公司副總經理林昇恒表示,自2003年「不動產證券化條例」公布實施,歷經20年來,台灣不動產投資信託基金(REITs)總共發行有10檔,經過歷年來的清算後仍有6檔,目前市值約新臺幣 700 多億,占台股市值僅約 0.12%,相較於周遭市場發行數量較少、規模也較小,如日本共有61檔REITs,市值約 3.3兆新台幣,占日股市值 1.7%;新加坡共有40檔REITs,市值約 2.3兆新台幣,占新加坡股市約12%,他說,台灣REITs市場發展緩慢,仍有極大發展空間及潛力。

單位為十億美元;資料統計時間:2023/12 資料來源:KPMG彙整

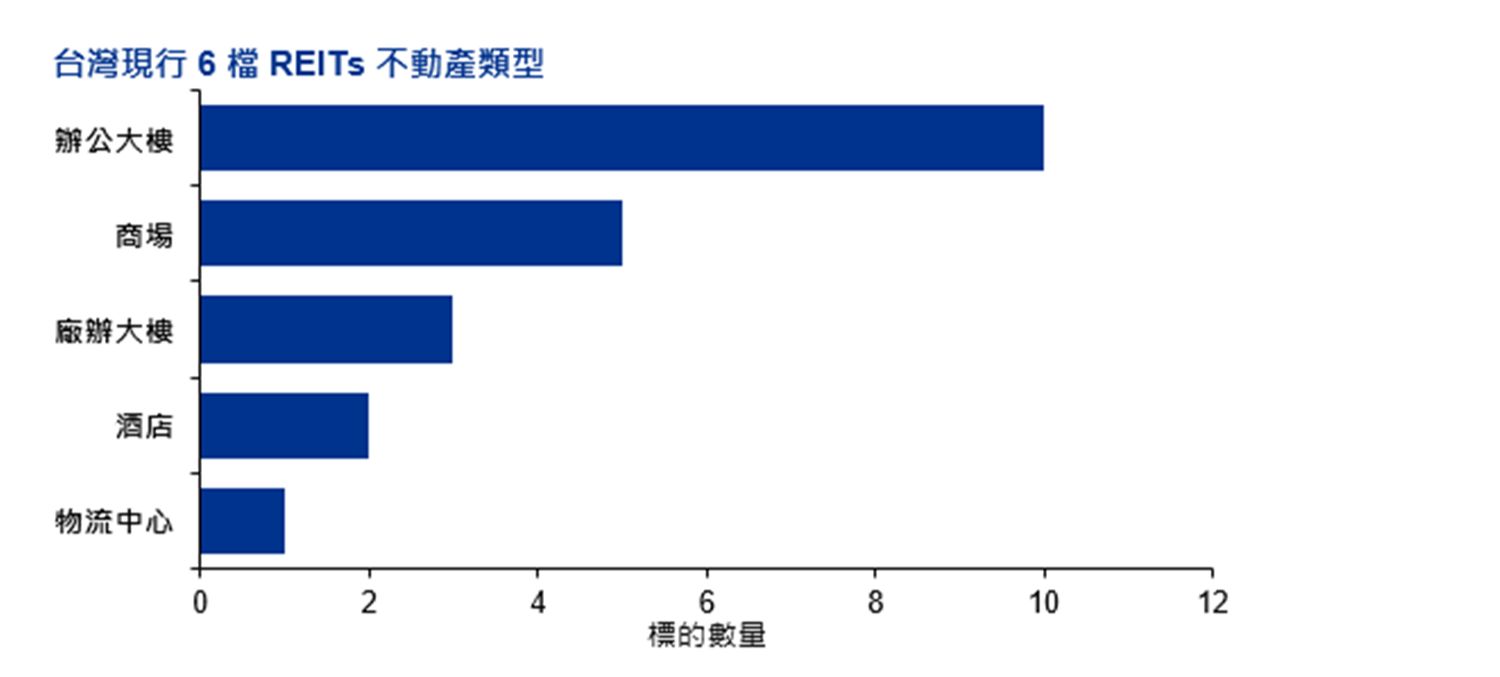

統計台灣現今發行6檔REITs國內投資標的,將近半數為辦公大樓,其次為商場及廠辦,標的類型較單一。且台灣多為權益型REITs,指以持有和管理不動產為主,通過租金和不動產價值的增長來產生收入。

資料來源:KPMG彙整

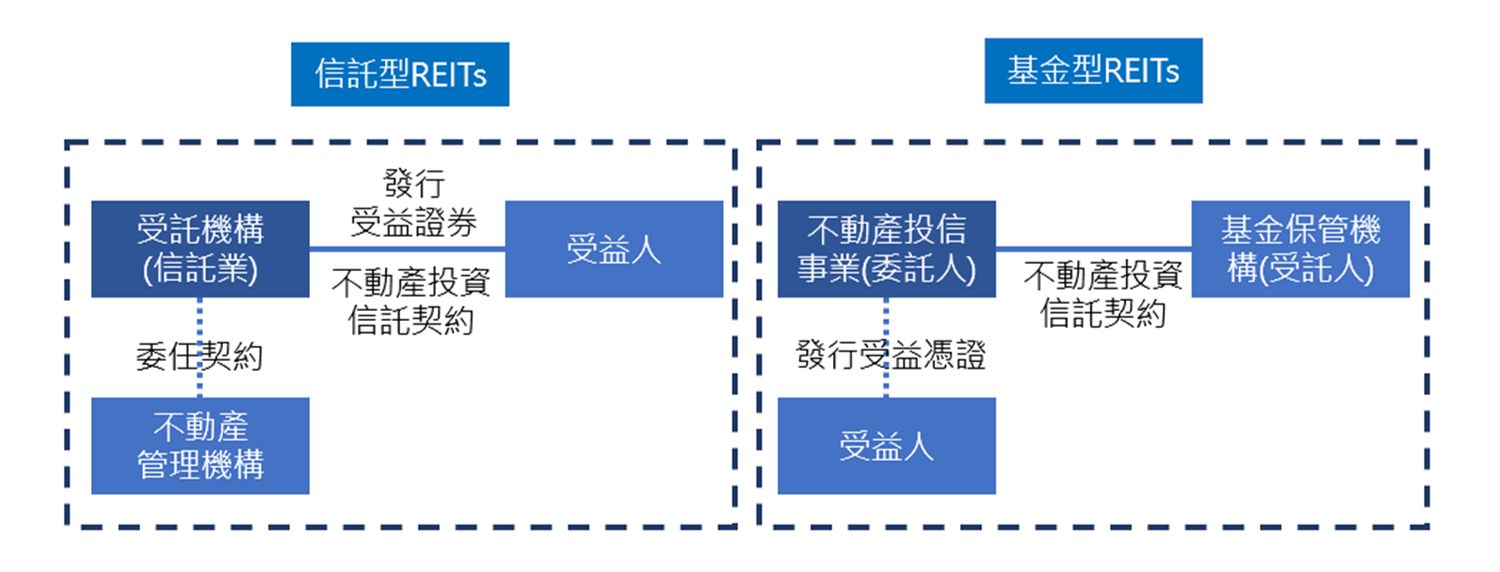

林昇恒指出,現行信託型REITs,由受託機構(須為信託業)發行受益證券、保管REITs資產,在台灣符合信託業規範只有銀行,通常都沒有不動產管理專業,因此會將標的委託給管理機構。他說,以2018 年發行的「樂富一號」為例,是由京城銀行擔任受託機構,並交由晶華公寓大廈管理維護股份有限公司管理不動產標的。信託架構中規定上發行與管理是由銀行負責,但是實際上是委託給不動產管理機構管理,使 「權、責分離」的情形,管理上有可能會較消極。

他認為,新法所訂定的基金型REITs,則需由不動產管理專業的不動產投資信託事業,或是獲得許可的證券投資信託事業來發行與管理資產,並且分離保管、管理責任,REITs資產則由信託業負責保管監督,將權責劃分明確。

林昇恒表示,除了架構上差異外,基金型REITs 也簡化後續資金募集的程序,並鼓勵投資國外不動產,來確保REITs 規模持續增長;另外,也開放關係人交易,基金所管理不動產可來自於同一集團或利害關係人的資產,以提升資產配置彈性,能避免現行信託型REITs 因為不動產老舊,使收益率下降,但因為修改信託契約程序較困難,導致現今 REITs 市場較不熱絡。

資料來源:行政院

新加坡REITs 投資標的多元、公司治理規範健全

新加坡的 REITs 起步比台灣早不到 5 年,但資金與發行數量遠高於台灣市場,為亞洲第二大市場。除此之外,投資的不動產類型也更加多元,除了辦公大樓、商場、飯店等常見商用不動產外,也會有醫院、工廠、渡假村等標的,除了本國不動產外,約八成的基金有投資於海外不動產,投資區域遍及全世界,除了鄰近地區中國、日本、馬來西亞等,甚至橫跨澳洲、美洲、歐洲等。

林昇恒表示,新加坡對S-REIT(Singapore REITs)的規範相比台灣更加健全,要求交易內容、營運管理上都要公開、透明,規定了完整的資訊揭露規範。除此之外,隨著近年的氣候變遷與永續治理,所有S-REITs 在2022 開始就已經揭露氣候相關指標,有些甚至承諾淨零排放策略、並提升綠建築比例,反映出永續趨勢的變化。

KPMG畢馬威不動產顧問公司董事總經理陳文正認為,台灣推出雙軌REITs後,增加了不動產投資的種類和靈活度,使得台灣不動產市場更具吸引力,投資人可透過REITs,享有更多元的不動產獲利,參與標的不僅包括傳統的商辦、商場等,還有新興的物流倉儲、數據中心、醫療保健、公共建設等,甚至是再生能源項目,如風力發電和太陽能電廠。這些領域都有很大的成長潛力和社會意義,對於促進綠色經濟和永續發展有正面的作用。另外,由於REITs也允許投資開發型不動產,投資人還能參與到不動產開發過程,掌握潛在報酬和升值空間。

陳文正指出,觀察S-REITs(Singapore REIT)發展後發現,台灣REITs在ESG(環境、社會和公司治理)的推動力道上的確待加強,如果基金發行者能選擇具有綠建築標章的標的,或是提供氣候相關的資訊揭露,相信此舉不僅能提高基金競爭力和透明度,也能符合當前的社會責任和投資趨勢,讓租客和投資人都能受惠。因此,建議台灣REITs在未來的發展中,應該更重視永續發展議題,以創造更多的價值和效益。

林昇恒

KPMG畢馬威不動產顧問公司副總經理

E:douglaslin1@kpmg.com.tw