Первое полугодие 2024 года выдалось непростым для рынка финансовых технологий (финтех) по всему миру из-за опасений, связанных с геополитической нестабильностью, и высоких процентных ставок.

Общий объем мировых инвестиций сократился с $62,3 млрд до $51,9 млрд между второй половиной 2023 года и первой половиной 2024 года — это снижение стало самым значительным за последние четыре года.

Все регионы ощутили заметное снижение инвестиций в финтех, но наиболее пострадал регион EMEA (Европа, Ближний Восток и Африка), где объем инвестиций сократился с $19,4 млрд до $11,4 млрд. Это падение стало самым резким среди всех регионов, что подчеркивает уязвимость европейского рынка перед глобальными экономическими вызовами.

Финтех-инвесторы проявляли заметную осторожность в первой половине 2024 года. За этот период было заключено всего пять сделок стоимостью более $1 млрд, причем все они были связаны со сделками поглощения. Этот тренд отражает стремление крупных игроков минимизировать риски в условиях неопределенности. Однако в обеих Америках и Азиатско-Тихоокеанском регионе (ASPAC) объем сделок все же показал рост по сравнению с концом 2023 года, что внушает определенный оптимизм на вторую половину года.

Анализируя финтех рынок целесообразно проводить анализ по следующим сегментам:

- Сегмент проведения платежей (Payments);

- Сегмент финансовых технологий в страховании (Insurtech);

- Сегмент регуляторных технологий (Regtech);

- Сегмент кибербезопасности (Cybersecurity);

- Сегмент технологии управления активами (Wealthtech);

- Сегмент криптовалюты и блокчейн (Blockchain/ cryptocurrency).

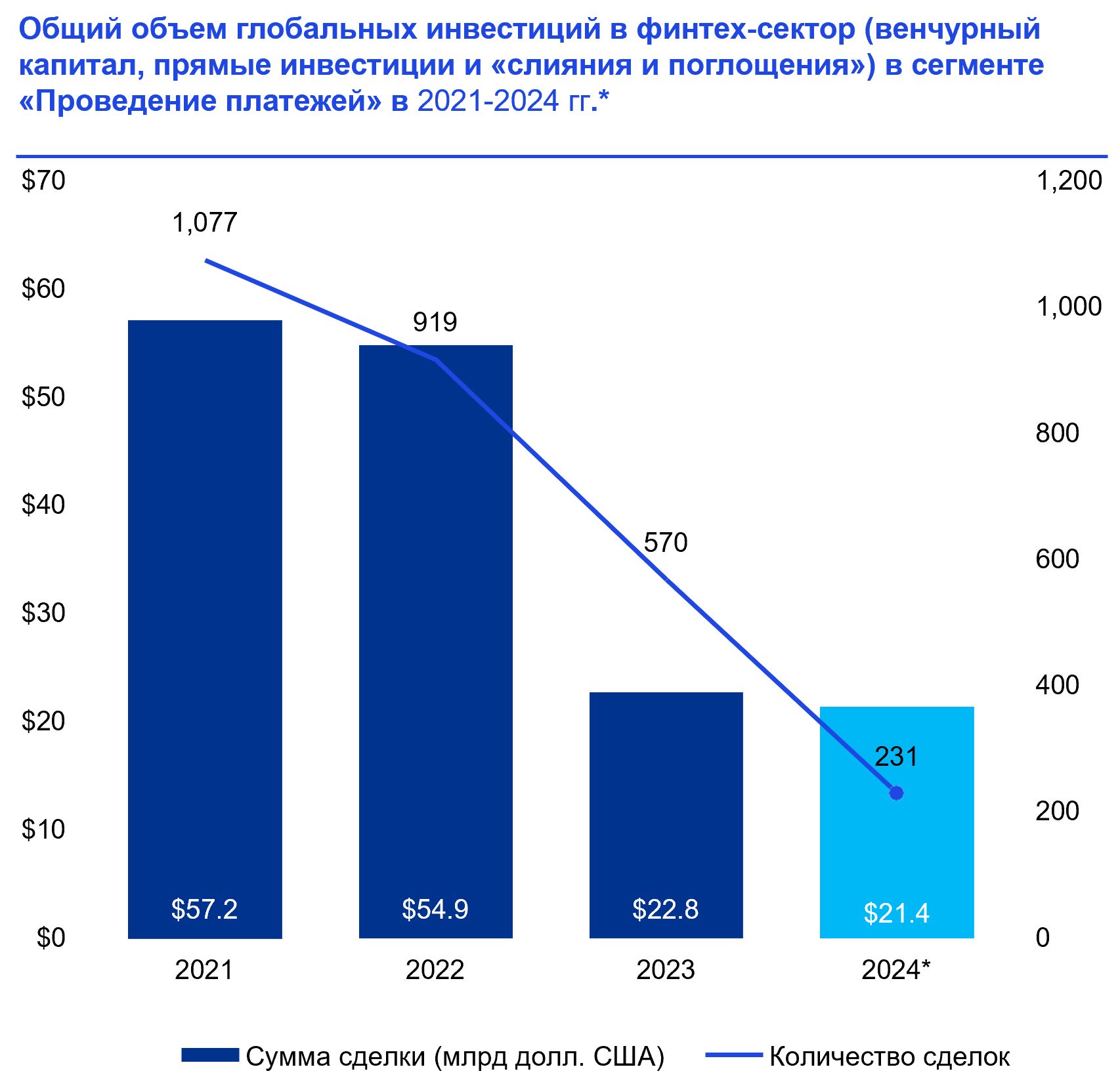

На уровне секторов сегмент проведения платежей продолжал привлекать наибольшую долю финансирования в финтехе, собрав $21,4 млрд в первой половине 2024 года. Однако, при этом сегмент regtech оказался единственным крупным подсектором финтеха, который показал рост инвестиций в первой половине 2024 года c общей суммой инвестиций в размере $5,3 млрд., что уже превысило общий объем инвестиций за 2023 год, который составил $3,4 млрд. Кроме того, на технологическом уровне искусственный интеллект (AI) оставался крайне популярной областью для инвесторов, особенно в США.

ФИНТЕХ сегмент — Платежи

Анализируя последние тренды в платежном сегменте, стоит обозначить смену вектора настроений инвесторов с осуществления значительных крупных венчурных инвестиций к сделкам слияния и поглощения (M&A), направленных на консолидацию деятельности, имеющей целью масштабирование и расширение деятельности. В течение первого полугодия можно выделить только две крупные сделки на американском рынке, на общую сумму $18,8 млрд.: выкуп GTCR контрольного пакета акций американской компании по обработке платежей Worldpay на $12,5 млрд. и сделку по приобретению канадской Nuvei за $6,3 млрд. со стороны частной инвестиционной компании Advent International.

Общая мировая тенденция развития платежного сегмента связана, в первую очередь, с ростом интереса к развитию технологий искусственного интеллекта, и возможностью его применения для решения проблем, связанных с осуществлением платежных операций. Так, например, компания Mastercard в первом полугодии 2024 года объявила о начале использования искусственного интеллекта общего уровня, который способен мыслить и действовать как человек (artificial general intelligence) для ускорения обнаружения случаев мошеннических действий с платежными картами.

Кроме того, компания SWIFT объявила о запуске пилотного проекта на основании искусственного интеллекта, нацеленного на борьбу с мошенническими действиями при осуществлении трансграничных платежей.

Необходимо отметить значительные региональные различия в ключевых тенденциях развития платежного сегмента. В африканских странах и странах юго-восточной Азии основной фокус внимания ориентирован на цифровизацию платежей, учитывая значительную долю использования наличных денег. В других регионах развитие платежного сегмента подразумевает гораздо более широкий перечень предоставляемых услуг от осуществления мгновенных (в том числе трансграничных) платежей до аналитических решений для поддержки монетизации и коммерциализации данных. Например, Банк Китая в течение первого полугодия 2024 года провел пилотное тестирование новой услуги, позволяющей торговцам принимать платежи в цифровой валюте на счета своих мобильных телефонов.

Что ожидает платежный сегмент в будущем? По мнению экспертов основные векторы развития сегмента в ближайшей перспективе связаны прежде всего с:

- усилением регулирования отрасли;

- модификацией стратегии управления рисками с фокусом на предотвращение мошеннических действий;

- имплементацией единой платежной среды в режиме реального времени;

- модернизацией сегмента В2В платежей в сочетании с ростом трансграничных платежей;

- увеличением объема мгновенных переводов между счетами клиентов;

- расширением применения искусственного интеллекта в части борьбы с мошенническими действиями.

Рынок платежного сегмента финтех в Казахстане также имеет свои особенности. Практически все ключевые игроки финансового сектора предлагают широкий перечень продуктов, учитывающих потребность практически каждого клиента. Продолжающаяся тенденция — это дальнейшая цифровизация платежей и перевод расчетов в онлайн формат, что особенно заметно в сравнении с рынками других стран Каспийского региона. По оценке экспертов около 90% платежей осуществляется в безналичной форме. Наблюдается стремительный рост пользователей онлайн-банкинга. Растет объем транзакций, осуществляемых с помощью Apple Pay/ Samsung Pay/ Google Pay. Происходит постепенный переход от физических пластиковых карт к виртуальным картам. Например, у одного из банков, занимающего лидирующее положение на рынке, доля виртуальных карт достигает 37% от объема эмитированных карт.

Платежный сегмент сектора финтех в Казахстане является вполне зрелым и находится на достаточно высоком уровне развития. Так интеграция различных государственных сервисов с мобильными приложениями основных банков, предоставление услуг по привлечению и размещению средств в онлайн формате, повсеместное интегрирование использования QR-кодов в платежах позволяет говорить о Казахстане как о лидере развития данного сегмента в каспийском регионе.

ФИНТЕХ сегмент — Финансовые технологии в страховании

Инвестиции в технологии страхования значительно сократились в первом полугодии 2024 года: во всем мире было вложено всего $1,6 млрд., что составляет менее четверти от объема инвестиций, осуществленных в 2023 году. Большинство сделок в области страховых технологий осуществляется на рынке США. В течении 1 полугодия 2024 года компания киберстрахования Corvus была приобретена компанией Travellers за сумму $427 млн. Кроме этого, страховая компания Kin привлекла венчурный капитал на общую сумму $151 млн., а Cover Genius привлекла $80 млн. Привлечение венчурного капитала в размере $80 млн. индийской компанией Perfios, работающей в режиме реального времени, стало крупнейшей сделкой в области страховых технологий в Азиатско-тихоокеанском регионе.

Общая мировая тенденция показывает, что весь сегмент Insurtech столкнулся с возросшими сложностями получения финансирования для компаний, находящихся на начальной стадии своего развития. Инвесторы уделяют больший интерес не компаниям-стартапам, а более зрелым участникам рынка.

Несмотря на общее снижение уровня инвестиций в страховой бизнес, наиболее привлекательным для инвесторов остаются возможности в сфере встроенного страхования (embedded insurance). По сути, встроенное страхования представляет собой инновационный подход, при котором осуществляется объединение продажи базового продукта или услуги и продажи страхового покрытия, которое встраивается непосредственно в точке продажи, тем самым устраняя необходимость покупателя в дополнительных поисках или покупках страховых продуктов. Благодаря развитию технологий страховые компании теперь могут предлагать индивидуальные страховые решения на различных платформах и сервисах, делая страхование более доступным, удобным и контекстуализированным для потребителей.

Ключевые преимущества встроенного страхования:

- оптимизация в расчетах уровня страхового риска и как следствие оптимизация в стоимости продуктов страхования с учетом цифрового профиля покупателя;

- снижение издержек при предоставлении страховых услуг;

- увеличение охвата рынка;

- готовые мобильные и веб-приложения через которые страховщики могут предлагать полисы и услуги потенциальным клиентам напрямую.

Также на рынке Insurtech остается высокий интерес к кибербезопасности, как с точки зрения необходимости формирования защитных механизмов, учитывая рост кибератак, направленных на страховую отрасль, так и с точки зрения формирования предложений со стороны страховых компаний, стремящихся расширить свои продуктовые линейки путем предложения страховых продуктов в области киберстрахования.

С точки зрения инвесторов привлекательной остается сфера managing general agent (MGA). MGA — это агент, уполномоченный страховой компанией и обладающий правами по управлению всеми или частью операций страховщика на определенной территории. MGA может выполнять от имени страховщика такие виды деятельности как: проведение маркетинга, андеррайтинг, введение в действие страховых полисов, сбор страховой премии, регулирование претензий и т. п. Такая модель бизнеса является привлекательной для инвесторов в связи со спецификой бизнес-модели при которой страховые риски не остаются на балансе MGA и высоким потенциалом к росту эффективности бизнеса.

Прогнозы по развитию страхового сегмента в будущем связаны с:

- расширение сферы применения искусственного интеллекта;

- расширение объема продуктов финтех в области страхования для азиатско-тихоокеанского региона;

- рост объема встроенного страхования, фокусирование на вопросах кибербезопасности.

Страховой сегмент сектора финтех в Казахстане является также достаточно зрелым. На текущий момент на рынке действует 24 страховых (перестраховочных) организаций, большинство из которых предлагают оформление страховых полисов в онлайн режиме. Рынок встроенного страхования достаточно активно развивается и охватывает все новые и новые отрасли. Так ряд кредитных организаций предлагает страховые продукты при продаже кредитных банковских продуктов, покрывающие риски нетрудоспособности, потери работы, несчастных случаев и другие.

ФИНТЕХ сегмент — Регуляторные технологии

Согласно общепризнанному подходу, сегмент регуляторных технологий включает решения, направленные на борьбу с мошенничеством, отмыванием денег, идентификацией клиентов. Однако в последние годы данный сегмент достаточно расширился и дополнительно стал рассматривать в качестве своей цели также регулирование в области устойчивого развития (ESG технологии), кибербезопасность и конфиденциальность персональных данных.

Инвестиции в регуляторные технологии в течение 1 полугодия 2024 года составили $5,3 млрд., что сделало его вторым по привлекательности сектором финтех после платежного сегмента. Большая доля инвестиций, совершенных в 1 полугодии 2024 года, приходится на выкуп британской IRIS Software Group за $4 млрд инвестиционной компанией Leonard Green & Partners. Второй по величине сделкой на данном сегменте стал выкуп TPG американской компании Sayari за $235 млн., третьей - выкуп Keensight Capital ирландской компании SoftCo за $109 млн. На рынке заемного капитала было зарегистрировано два проекта стоимостью более $100 млн., это привлечение инвестиций на сумму около $104 млн немецкой компанией Solaris и привлечение инвестиций на сумму около $100 млн. нидерландской компанией DataSnipper.

Во всем мире венчурные и частные инвесторы проявляют растущий интерес к сфере регуляторных технологий и рассматривают данный сегмент, как сектор с возможностями устойчивого роста, учитывая растущее давление на финансовые организации и другие организации, которые являются объектом государственного регулирования и должны соблюдать все более усложняющиеся требования нормативных документов. Ожидается, что количество сделок и их объемы будут увеличиваться по мере улучшения макроэкономических условий. Основными драйверами роста данного сегмента в первую очередь являются постоянные изменения нормативных требований, усложняющиеся требования к отчетности и постоянно меняющаяся среда бизнес-рисков. Такое стечение факторов создает большую нагрузку на финансовые группы и отдельные компании, что повышает интерес к решениям в области Regtech, способным автоматизировать и снизить нагрузку на компании. Ожидается, что продолжающееся давление со стороны регулирующих органов и значительные убытки, которые несут финансовые компании, будут являться драйвером поддержки инвестиций в эти области на высоком уровне в обозримом будущем.

Согласно ожиданиям, развитие сегмента Regtech будет направлено в первую очередь на:

- продолжение фокусирования сегмента Regtech на системы управления рисками и комплаенс функций в компаниях;

- более широкое применение преимуществ, предоставляемых технологиями искусственного интеллекта;

- повышение интереса к решениям в области регуляторных технологий для решения сложных мультинациональных требований и задач;

- повышение интереса к регуляторным технологиям со стороны национальных регуляторов, таких как центральные банки и министерства.

Регуляторные технологии активно внедряются финансовыми организациями Казахстана, значительная доля расходов на программное обеспечение связанно с приобретением и имплементацией сложных систем по управлению рисками, систем в области противодействия отмыванию доходов, полученных преступным путем (AML), систем идентификации клиентов и других. В целом уровень развития регуляторных технологий на финансовом рынке Казахстана можно оценить как средний, а последующий вектор развития соответствует общемировым тенденциям. Активным драйвером развития и внедрения Regtech в Казахстане выступает Национальная платежная корпорация Национального Банка Республики Казахстан, которая внедряет такие проекты как Антифрод-центр (предотвращение платежных транзакций с признаками мошенничества в круглосуточном режиме), проекты цифрового тенге, open-banking и open-API.

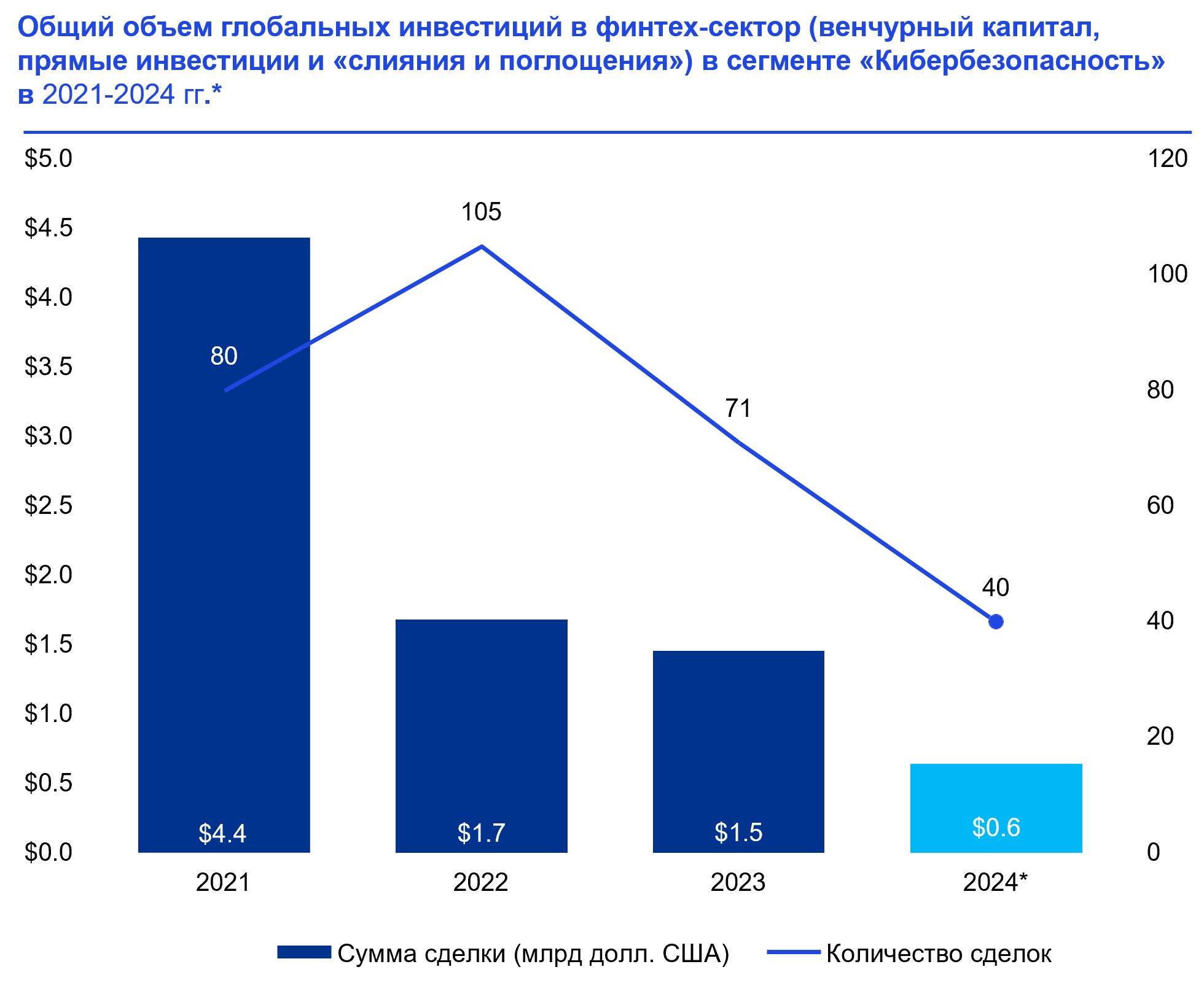

ФИНТЕХ сегмент — Кибербезопасность

Глобальные инвестиции в кибербезопасность в первом полугодии 2024 года были ниже, чем в предыдущие периоды и составили всего $640 млн., что составляет меньше половины от $1,4 млрд. инвестиций, произведенных в 2023 году. При этом общее количество сделок составило 40, что является достаточно хорошим показателем и соответствует второму лучшему показателю по объему сделок в области кибербезопасности за всю историю.

Подавляющее большинство сделок в области кибербезопасности было заключено в США, где ключевой сделкой стал выкуп группой TPG за $235 млн платформы анализа рисков цепочки поставок Sayari. Еще одной крупной сделкой стало привлечение венчурного капитала в размере $100 млн со стороны платформ FundGuard и EigenLayer.

В сегменте кибербезопасности искусственный интеллект по-прежнему оставался невероятно горячей областью интересов для инвесторов. Помимо операционного применения искусственного интеллекта инвесторы также проявляют растущий интерес к решениям в области кибербезопасности, направленным и на защиту деятельности самого искусственного интеллекта. Например, ключевой задачей остается обеспечение безопасности алгоритмов искусственного интеллекта и защита целостности данных.

Одним из трендов рынка сегмента кибербезопасности является все большая консолидация в рамках более крупных платформ, нишевым игрокам в области кибербезопасности становится все сложнее привлечь внимание и получить финансирование, необходимое для масштабирования и роста. По мнению экспертов это может способствовать дальнейшей консолидации рынка, поскольку более мелкие игроки, испытывающие трудности, будут стремится продать свои активы.

Также необходимо отметить, что на территории европейского Союза с 1 января 2025 года вступает в силу Закон о цифровых операциях и устойчивости (Digital Operation and Resilience Act — DORA), который направлен именно на повышение операционной и ИТ-безопасности банков и финансовых организаций. Недавний анализ, проведенный КПМГ, показал, что в финансовом секторе Европейского Союза только одна треть (32 процента) регулируемых организаций соблюдают все требования нового закона. Это заставляет финансовые компании искать решения, способные помочь им соблюдать требования по кибербезопасности в соответствии с измененными правилами.

Ключевые тренды в сегменте кибербезопасности в ближайшей перспективе:

- интенсивный фокус на все аспекты искусственного интеллекта для цели своевременной идентификации рисков и принятия ответных действий;

- внимание к созданию моделей кибербезопасности на основании платформ;

- продолжение вектора на консолидацию рынка со стороны крупных игроков;

- повышение внимания к безопасности кодов;

- постоянное развитие правил кибербезопасности, стимулирующих интерес и инвестиции в соответствующие решения.

На сегодняшний день Казахстан занимает 78-е место в рейтинге NCSI (National Cyber Security Index), уступая позиции Беларуси, Молдавии, Азербайджану и России. В стране предпринимаются меры для повышения киберустойчивости. В марте 2023 года правительство республики Казахстан утвердило Концепцию цифровой трансформации, развития отрасли информационно-коммуникационных технологий и кибербезопасности на 2023—2029 годы, согласно которой планируется дальнейшее развитие Национального координационного центра кибербезопасности, созданного ранее в рамках программы «Киберщит Казахстана». В рамках этой программы планируется также создание киберполигона для обучения специалистов по информационной безопасности. По оценкам экспертов, в течение 2023 года финансовые организации становились объектом кибератак в 12% случаев, две трети из которых связаны с использованием вредоносного программного обеспечения. Основными последствиями таких атак являлась утечка конфиденциальной информации (35%), нарушение основной деятельности (35%) и прямые финансовые потери (12%).

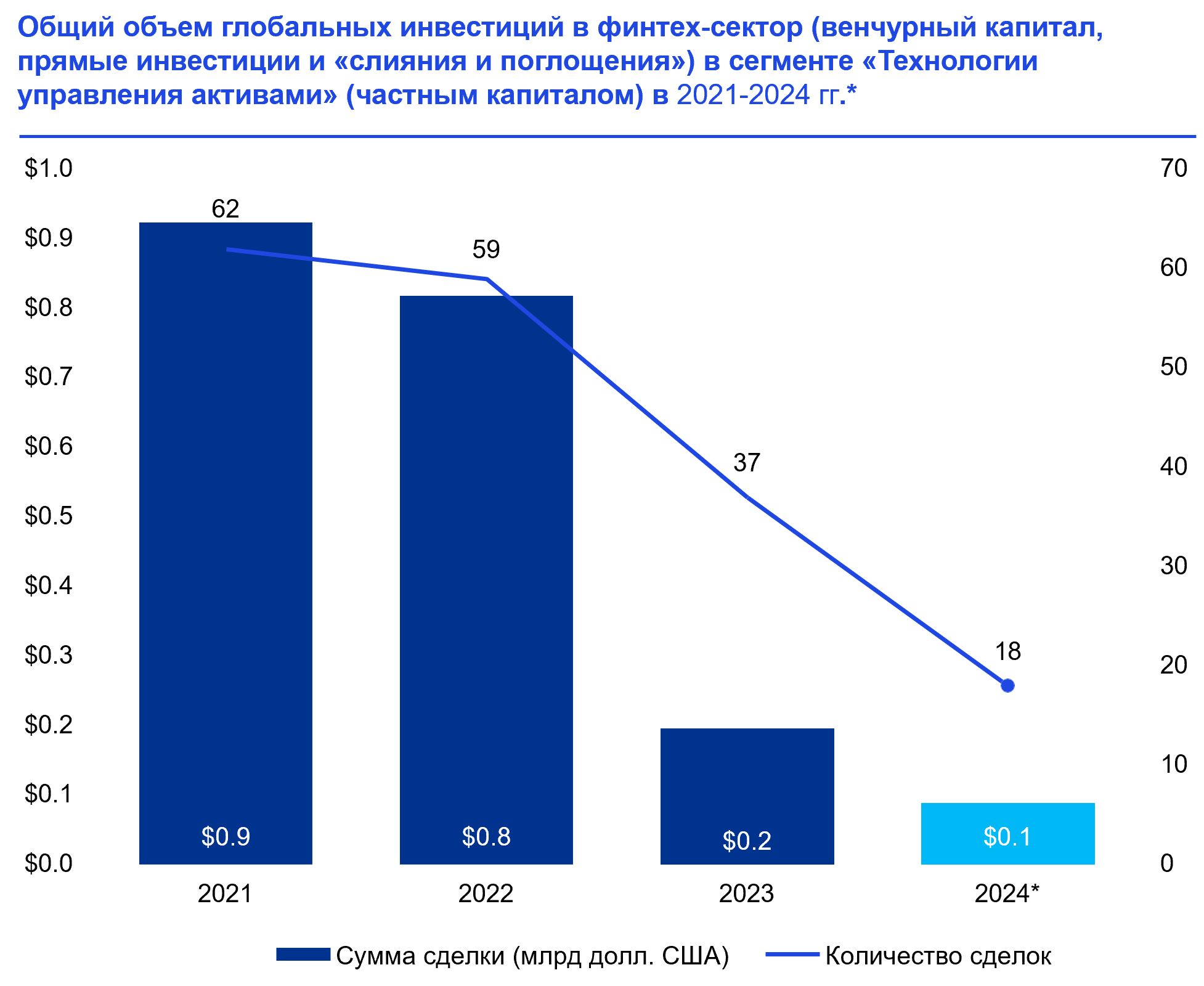

ФИНТЕХ сегмент – Технологии управления активами

Говоря об основных тенденциях в финтех сегменте технологии управления активами (Wealthtech), стоит обозначить, что под данным термином понимают цифровые решения, помогающие клиентам управлять своими инвестициями эффективным и доступным способом. Сегодня любая технология, помогающая индустрии управления капиталами, может рассматриваться как Wealthtech. Самый известный пример таких решений — робоэдвайзеры. В категорию Wealthtech также попадает любое решение для повышения эффективности управления портфелем клиентов, улучшения качества их обслуживания, наращивания ликвидности активов и снижения транзакционных издержек.

Общий объем инвестиций в технологии управления активами в первом полугодии 2024 года был очень низким.

На рынке венчурного капитала в США стоит выделить лишь одну сделку по привлечению $63,8 млн компанией по управлению инвестициями Edward Jones. В остальном инвесторы в сфере технологий управления активами воздержались от заключения крупных сделок в первом полугодии 2024 года или сосредоточились на внутренней инновационной деятельности.

В настоящее время в сфере технологий управления активами искусственный интеллект находится в центре внимания практически всех участников сектора управления активами, поскольку как инвесторы, так и сами компании стремятся понять, как искусственный интеллект может сыграть роль в эффективном управлении активами, особенно с точки зрения расширения возможностей управления и формирования конкурентноспособных продуктов. Хотя основная область применения искусственного интеллекта на текущий момент сосредоточена на расширении деятельности бэк-офиса, но при этом растет интерес к использованию искусственного интеллекта для углубленного анализа данных, улучшения консультационных услуг роботов и автоматизации инвестиционных процессов.

Во всем мире инвесторы все больше внимания уделяют самостоятельным платформам и инструментам по управлению активами, которые позволяют отдельным инвесторам, как тем, кто разбирается в цифровых технологиях, так и тем, кто обладает незначительными суммами для инвестирования, — стать более активными в сфере управления активами. Такая тенденция была особенно заметна в азиатском регионе, где самоуправляемые инвестиционные платформы рассматриваются как средство облегчения доступа к деятельности по управлению активами.

Стоит отметить достаточно интересную коллаборацию между технологиями управления активами и технологиями в области здравоохранения, отчасти инициированную страховыми компаниями, стремящимися к геймификации ряда страховых продуктов. Например, ряд приложений для отслеживания здоровья имеют интегрированные механизмы для предоставления сбережений, скидок и других вознаграждений своим пользователям.

Другая интересная тенденция, которая сформировалась на рынке технологий управления активами — это интерес крупных частных инвесторов к имплементации ESG повестки в сферу управления активами. Так, например, ряд крупных европейских компаний предоставляет возможность своим клиентам инвестировать средства в экологически устойчивые технологии или в социально ответственных компании, а также осуществлять благотворительные взносы.

Говоря о перспективах развития сегмента управления активами стоит обозначить следующие тенденции:

- крупные компании, специализирующиеся на управлении активами, показывают достаточно быстрый рост и становятся более похожими на банки;

- сценарии использования искусственного интеллекта все чаще ориентированы на прямое взаимодействие с клиентами, включая предоставление инвестиционных консультаций;

- технологии управления активами играют все более существенную роль в изменении облика социально ответственного инвестирования.

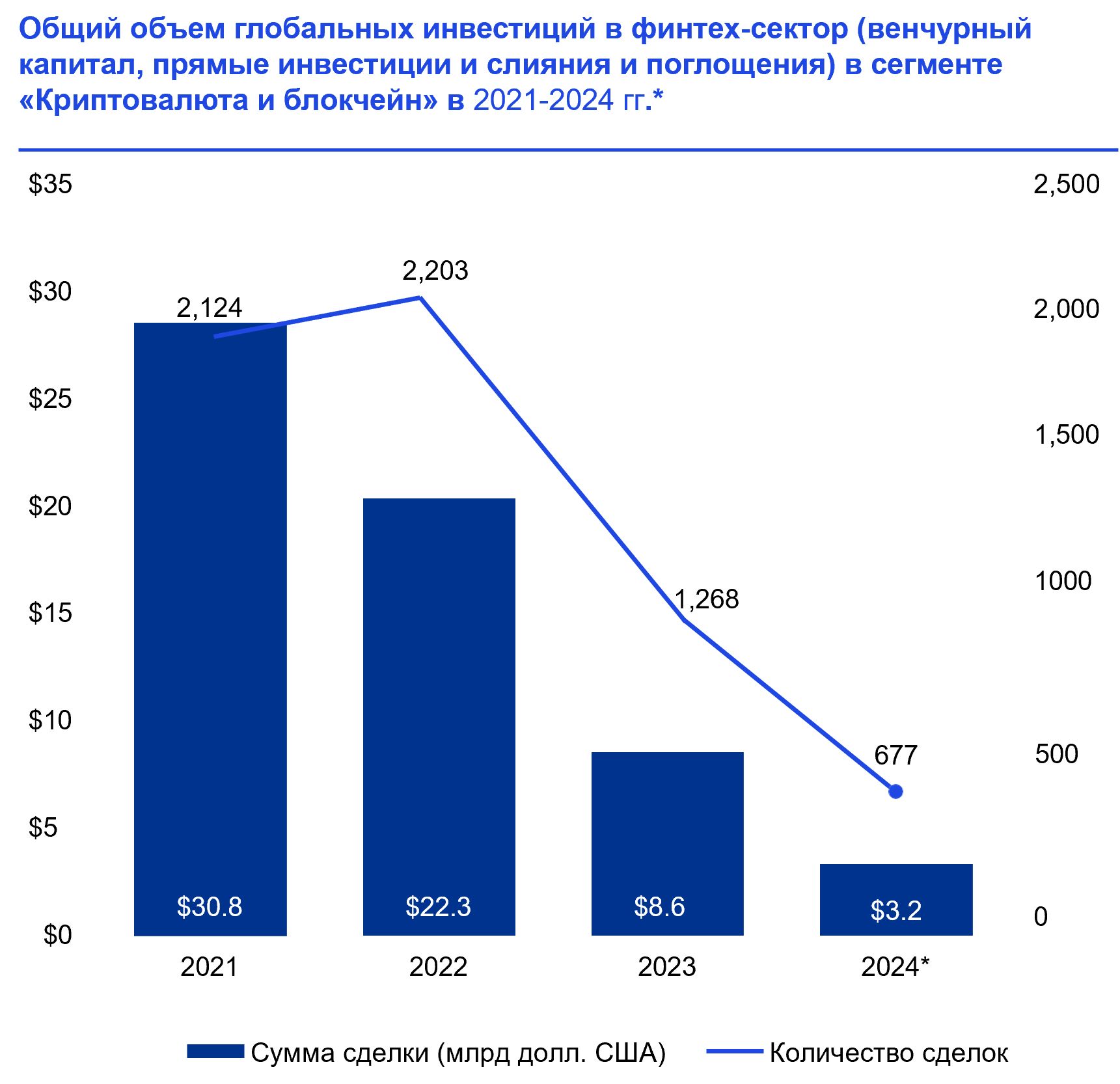

ФИНТЕХ сегмент — криптовалюта и блокчейн

После значительного спада в 2023 году глобальные инвестиции в криптовалюту и блокчейн стабилизировались в первом полугодии 2024 года, и составили $3,2 млрд в инвестиций по всему миру. Даже крупные сделки остались незначительными по сравнению с историческими тенденциями: было зафиксировано всего пять сделок на сумму более $100 млн., причем все в сфере венчурного капитала. Так, британская Revolut привлекла $139 млн., а базирующаяся в Гонконге Hashkey Group, американская компания Berachain, британская компания MAR Mining и американская компания EigenLayer собрали не более $100 млн. каждая.

Хотя размеры сделок в сфере криптовалют и блокчейнов были относительно небольшими, объем сделок оставался значительным, так за первое полугодие 2024 года было заключено 677 сделок, что превысило количество сделок, наблюдавшихся за соответствующий период прошлого года.

В то время как США сосредоточились в первую очередь на регулировании криптовалют в первом полугодии 2024 года, в регионах EMEA и ASPAC больше внимания уделялось разработке и запуску цифровых валют и токенизации цифровых активов в реальном мире. В первом полугодии 2024 года Валютное управление Гонконга запустило следующий этап пилотного проекта электронного гонконгского доллара, а Европейский центральный банк (ЕЦБ) опубликовал отчет о своем прогрессе на пути к цифровому евро в рамках фазы подготовки, которая продлится до октября 2025 года. ЕЦБ рассказал о работе, проводимой по разработке стандартов конфиденциальности, чтобы сделать цифровые онлайн- и оффлайн-платежи максимально приближенными к операциям с наличными деньгами, и при решении других спорных тем, таких как лимиты удержания и компенсация за платежные услуги провайдеров.

Основные направления развития сегмента криптовалюты и блокчейна включают:

- рост токенизации реальных активов;

- рост инвестиций в решения на основе блокчейна;

- рост стоимости криптовалюты в связи с увеличением инфраструктуры, связанной с ее обращением.

Рынок криптовалюты в Казахстане находится на стадии становления. Легальный статус цифровой актив, цифровой майнинг, биржа цифровых активов получили с 2023 года по итогу принятия Закона Республики Казахстан от 06 февраля 2023 года № 193-VII ЗРК «О цифровых активах в Республики Казахстан». При этом, криптовалюта до сих пор не признается в качестве платежного средства. Закон устанавливает ключевые понятия, компетенции уполномоченных органов (в том числе налоговых), порядок выпуска и обращения обеспеченных цифровых активов, порядок деятельности и лицензирования цифровых майнеров и цифровых майнинговых пулов, определяет порядок функционирование биржи цифровых активов, государственный контроль в сфере цифровых активов.

Регулятор при этом старается максимально контролировать процесс и крайне осторожно либерализирует крипторынок: торговать можно исключительно лицензированными МФЦА валютами, а сами валюты проходят жёсткую проверку. При решении о допуске новой криптовалюты к торгам рассматривается множество аспектов: прозрачность, одобрение в юрисдикциях других стран, отслеживаемость, число токенов, капитализация, ликвидность и волатильность. По действующему законодательству возможность торговли криптовалютой и стейблкоинами есть на официальных площадках – это биржи и брокеры, имеющие лицензию в МФЦА. С апреля 2024 года на этих площадках разрешены операции Р2Р. В будущем есть ряд предложений о введении лицензирования и легализации криптообменников, подключение их к системе финансового мониторинга.

Подводя итог анализу текущего состояния каждого из секторов финтех индустрии можно сделать общий вывод, что в первой половине 2024 года инвесторы в финтех оставались осторожными, избегая крупных сделок, за исключением исключительных случаев. Макроэкономическая нестабильность и предстоящие президентские выборы в США, вероятно, будут сдерживать активность инвесторов в финтехе и во второй половине 2024 года. Однако есть несколько ключевых тенденций, которые будут формировать рынок в ближайшей перспективе.

- Рост инвестиций в AI: интерес к AI будет только расти, вероятно, затмевая все другие области инвестирования в финтехе.

- Львиная доля инвестиций в платежи: платежный сектор останется доминирующим, с акцентом на модернизацию B2B-платежей, встроенные платежи и платежи в реальном времени.

- Повышенный интерес к Regtech: постоянная эволюция регуляторных режимов и увеличение сложности требований к отчетности продолжат стимулировать интерес и инвестиции в регуляторные технологии.

- Фокус на кибербезопасности: кибербезопасность останется ключевым направлением для финтех-инвесторов, особенно с учетом того, что Закон о цифровых операциях и устойчивости (DORA) ЕС вступит в силу в начале 2025 года; решения, связанные с кибербезопасностью на основе ИИ, привлекут наибольший интерес и инвестиции.

- Конвергенция традиционных и децентрализованных финансов: ожидается, что рынок будет активно исследовать и одобрять инициативы, объединяющие традиционные финансы и децентрализованные финансы (de-fi). Это включает токенизацию реальных активов и использование традиционной финансовой инфраструктуры для поддержки криптовалютных инвестиций.

Основные задачи в развитии регионального сектора финтех можно сформулировать следующим образом:

- повышение качества, доступности и перечня финансовых услуг;

- повышение уровня конкурентоспособности на финансовом рынке;

- снижение операционных и транзакционных издержек финансового сектора;

- митигирование рисков, связанных с применением финтех технологий;

- обеспечение безопасности и устойчивости при применении финансовых технологий.

Первое полугодие 2024 года показало, что финтех-рынок находится на перепутье, где осторожность инвесторов и глобальные вызовы определяют дальнейшее развитие отрасли. Вторая половина года обещает быть не менее интересной, с сохранением основных трендов и возможными новыми прорывами в ключевых секторах.

Контакты

Асель Урдабаева

Партнер, департамент аудиторских услуг

KPMG Кавказ и Центральная Азия

E: aurdabayeva@kpmg.kz

Сергей Лытов

Директор, департамент аудиторских услуг

KPMG Кавказ и Центральная Азия

E: slytov@kpmg.kz