El mercado de compras y fusiones de empresas argentinas movió 1.000 millones de dólares en el primer semestre de 2024

M&A Informe Especial Semestral

M&A Informe Especial Semestral

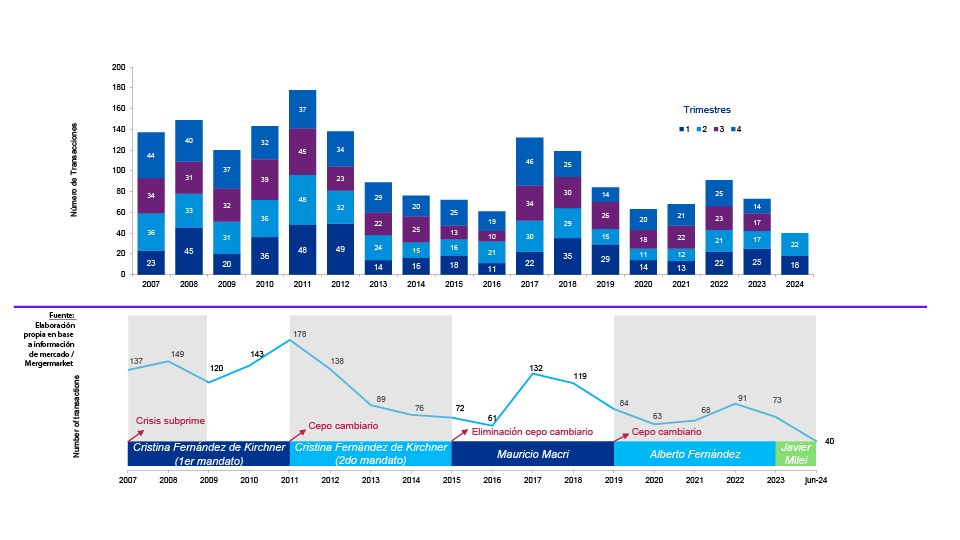

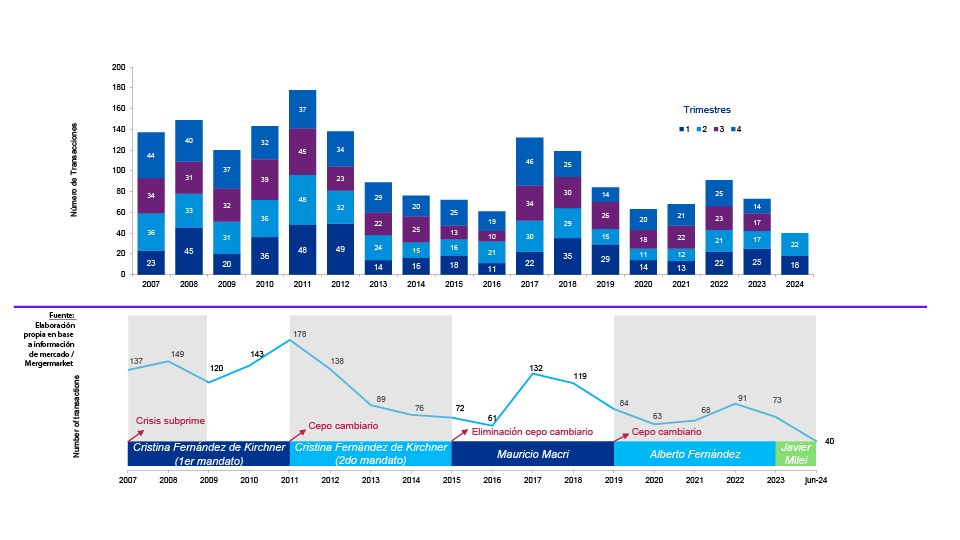

Aunque el país sigue mostrando su propia dinámica impulsada por factores económicos y políticos internos, Argentina registró una leve recuperación en la cantidad de operaciones con relación a los últimos meses de 2023, en un contexto mundial y regional de recuperación. El monto de las transacciones se duplicó esencialmente por la compra de Grupo Financiero Galicia de la filial local de HSBC por 550 millones de dólares.

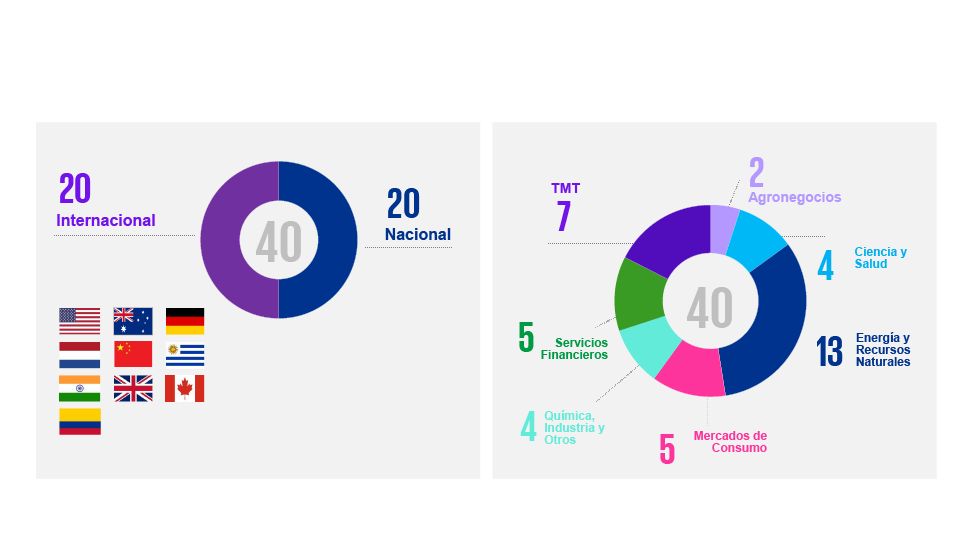

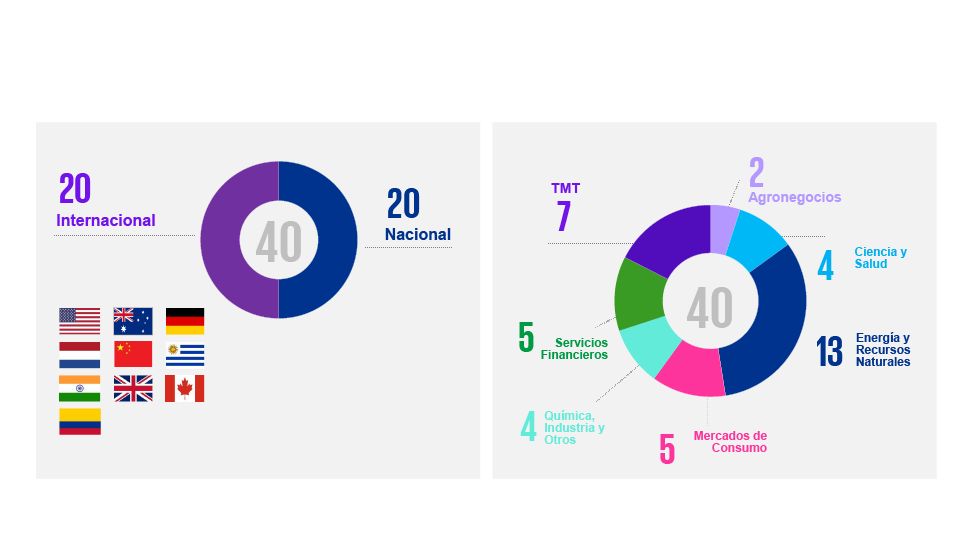

Buenos Aires, 29 de julio de 2024 / KPMG. Durante el primer semestre del 2024 el mercado de compras y fusiones (M&A) de empresas en la Argentina registró un total de 40 operaciones (18 en el primer trimestre y 22 en el segundo) totalizando un monto de 1.093 millones de dólares, según los datos conocidos públicamente. La cantidad de operaciones relevadas por KPMG Argentina marca una mejora del 29% comparada a los últimos seis meses de 2023, aunque si se toma igual período del año pasado se observa una baja del 5%. “Habrá que ver si en el segundo semestre está recuperación continúa y se convierte en una tendencia”, señala Andrea Oteiza, Socia a cargo de Deal Advisory & Strategy en KPMG Argentina. Por su parte, Ramiro Isaac, Director de M&A & Debt Advisory en KPMG Argentina, destaca que “los sectores que han generado mayor atracción de inversiones han sido el de Energía y Recursos Naturales, con el 33% de operaciones, y el de Tecnología, Medios y Telecomunicaciones, con un 18%”.

En términos de valores monetarios, el sector de Servicios Financieros concentró el mayor monto invertido, generado en su gran mayoría por la transacción protagonizada por Grupo Financiero Galicia al comprar la totalidad de la filial de HSBC en Argentina (el negocio local incluyendo el banco, Asset Management y las compañías de seguros), por un total de 550 millones de dólares. Cabe destacar la transacción que ocurrió dentro de la industria de Energía y Recursos Naturales: GeoPark, compañía líder de América latina en exploración, operación y consolidación de petróleo y gas, llegó a un acuerdo con Phoenix Global Resources (subsidiaria de Mercuria Energy Trading) para adquirir participaciones en cuatro bloques petroleros en Neuquén y Río Negro.

Serie histórica de transacciones en Argentina

Análisis del origen de las contrapartes

“La mayor parte de las transacciones observadas tuvieron la participación de compañías internacionales comercializando activos en Argentina. Del total de las 40, sólo 12 corresponden al ámbito local, mientras que 2 son regionales (Colombia y Chile); y los 26 restantes son internacionales. Con respecto al origen de los compradores ha existido un equilibrio entre los locales y los extranjeros, principalmente de Estados Unidos”, explica Andrea Oteiza;

Las operaciones correspondientes a yacimientos de hidrocarburos, proyectos de litio, oro y energía solar, han llevado a las industrias de Energía y Recursos Naturales a lo más alto, siendo el sector con la mayor cantidad de transacciones en las que han participado compradores provenientes de Canadá, China, Australia, Estados Unidos y Países Bajos, entre otros”. Estas industrias serán las que seguirán liderando las inversiones orgánicas y las transacciones corporativas en el país durante los próximos años.

Análisis por industria y origen del comprador

Las empresas tecnológicas continúan despertando uno de los mayores intereses de parte de los inversores internacionales que evalúan oportunidades en Argentina, principalmente de EE.UU. A pesar de que las operaciones entre jugadores locales siguen representando una porción minoritaria del mercado y que las mismas responden a oportunidades puntuales, se ha observado una mayor participación de este tipo de transacciones en el segundo trimestre del año, representando el 36% del total de transacciones.

M&A en el mundo

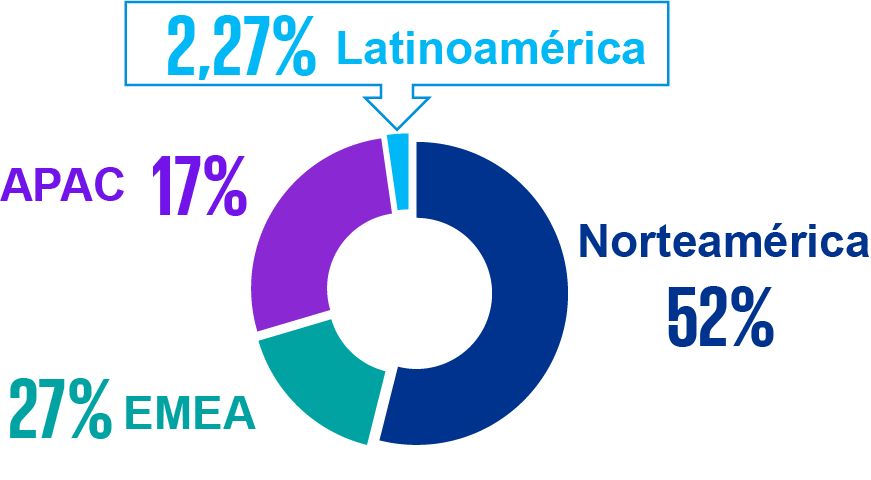

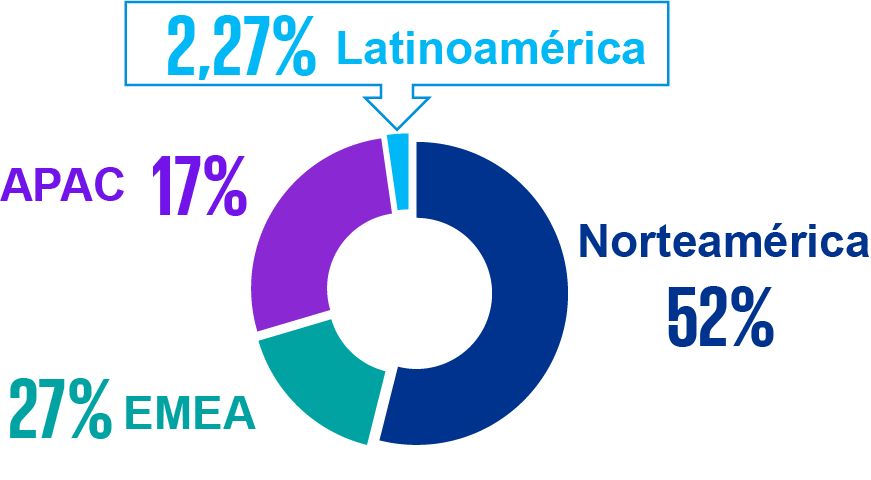

La actividad mundial de fusiones y adquisiciones de empresas siguió recuperándose en el primer semestre de 2024, impulsada por un resurgimiento de Norteamérica como inversor. El volumen de operaciones aumentó un 17% interanual, hasta llegar a los 1.600 millones de dólares, después de que la política monetaria restrictiva en todo el mundo pareciera controlar la inflación y devolviera cierta estabilidad a los mercados.

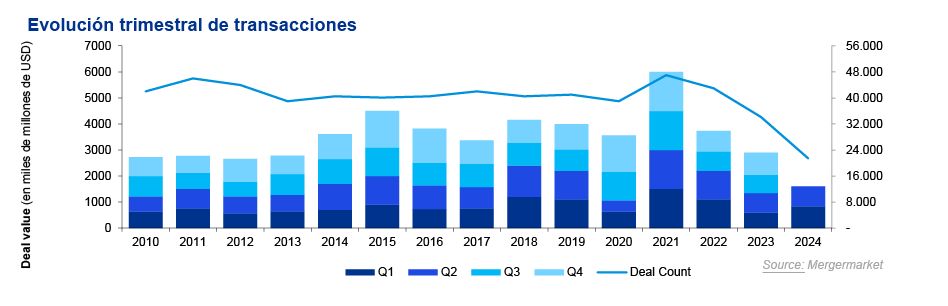

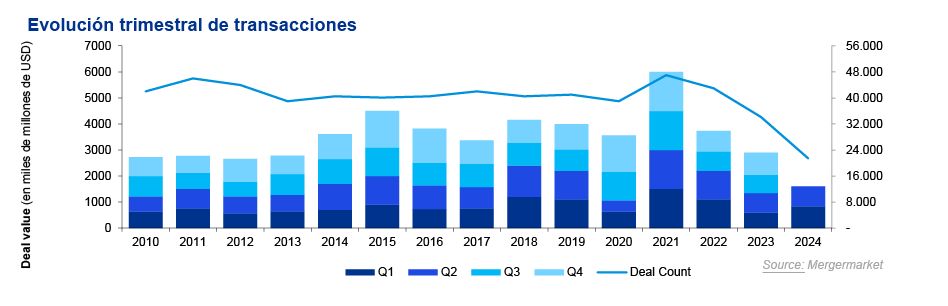

Seriada de las operaciones registradas en el mundo

La balanza se inclinó decididamente hacia el comprador corporativo que representó el 73% del volumen, un nivel visto por última vez antes de la pandemia. Entre algunos de los factores que explican el dominio del sector corporativo se destaca, en primer lugar, los tipos de interés altos que hacen que las adquisiciones impulsadas por la deuda resulten demasiado caras. En segundo término, el crecimiento de las valuaciones bursátiles (el S&P 500 ha subido un 20% en el último año) ha proporcionado a las empresas una base más fuerte para realizar operaciones. Por último, muchas empresas tecnológicas están en mejor posición para volver a crecer tras haber pasado gran parte del período 2022-2023 centrándose en la eficiencia operativa.

Las transacciones más relevantes fueron la oferta de 35.300 millones de dólares de Capital One Financial por el emisor de tarjetas de crédito Discover Financial Services, en febrero; luego, la operación de Diamondback Energy por 25.800 millones de dólares por Endeavor Energy Resources también en febrero; y, por último, la oferta de ConocoPhillips por 23.100 millones de dólares para adquirir a Marathon Oil, registrada en mayo.

Operaciones en LATAM

La región ha registrado transacciones por 36.400 millones de dólares representando un aumento del 13,4% respecto al mismo período del año anterior. Gran parte de esta recuperación surge como consecuencia del favorable contexto global que ha tenido una repercusión directa en la región. Ciertos factores clave han influenciado en la actividad, tales como la estabilidad política en varios de los principales países, las reformas económicas y el mayor acceso al financiamiento. En lo que respecta al movimiento por regiones, Brasil ha sido el país que lideró el ranking de países más activos de la región, seguido por México y Chile.

Porcentaje de LATAM en el flujo de dólares operados a nivel mundial

Se espera que los sectores de Energía y Recursos Naturales sean los protagonistas de un punto de inflexión para la actividad en lo que resta del año. Esto se debe, principalmente, a que las consecuencias del cambio climático cada vez son mayores y generando preocupación en las autoridades, quienes están previendo cambios regulatorios con el objetivo de controlar el proceso. Por último, la industria tecnológica continúa siendo partícipe clave de la actividad y siendo uno de los principales sectores que prometen ayudar en la recuperación de económica.

Por consultas sobre temas de prensa contactar a:

Claudio Negrete Williams

Gerente Senior de Prensa

KPMG Argentina

Email: cnegretewilliams@kpmg.com.ar

Acerca de KPMG International

KPMG es una organización global de firmas miembro que prestan servicios profesionales independientes en las áreas de auditoría, impuestos y asesoramiento. Las firmas integrantes de la red KPMG operan en 143 países y territorios, con más de 265.000 socios y colaboradores que trabajan en todo el mundo. Cada firma integrante de la red global de KPMG es una entidad independiente y legalmente autónoma, describiéndose a sí misma como tal, respondiendo por sus propias obligaciones y responsabilidades. KPMG International Limited es una entidad privada inglesa limitada por garantía. KPMG International Limited y sus entidades relacionadas no prestan servicios a los clientes.

Acerca de KPMG Argentina

En Argentina somos un equipo multidisciplinario integrado por más de 1.500 profesionales que ofrecemos servicios de asesoramiento, impuestos y legales y auditoría. Contamos con oficinas en la Ciudad de Buenos Aires, Córdoba y Rosario, que nos permiten consolidar nuestra posición en el mercado y fortalecer la presencia en los centros estratégicos del país.